Свиването на паричното предлагане тревожи икономистите, които предвидиха инфлацията

Защо трябва да се спре свиването на балансите чрез количествено затягане и да се обмисли намаляване на лихвените проценти и то "с много"?

Редактор: Галина Маринова

Британските икономисти по паричното предлагане, които излязоха от мрака по време на пандемията, предвиждайки правилно високата до небето инфлация преди всички останали, отново бият тревога.

Растежът на паричното предлагане се срива във Великобритания, еврозоната и САЩ и те го тълкуват като предупреждение за рецесия и дефлация. Централните банкери са повишили лихвените проценти твърде много и ако т.нар. монетаристи отново се окажат прави, те казват, че трябва да има "разчистване" на чиновниците.

Тези възгледи се поддържат от британските икономисти Саймън Уорд, икономически съветник на Janus Henderson, и Тим Конгдън, водещ британски експерт по темата, който някога е бил съветник на Маргарет Тачър, когато тя е била министър-председател.

Техният анализ се разминава с общоприетия консенсус, според който икономиките започват да се възстановяват, а инфлацията се дължи предимно на шокове в предлагането и цените на енергията. Но за монетаристите растежът и инфлацията са функция на количеството пари в обращение и на тяхната скорост - броят пъти, в които те сменят собственика си. Тези показатели сега сочат спад.

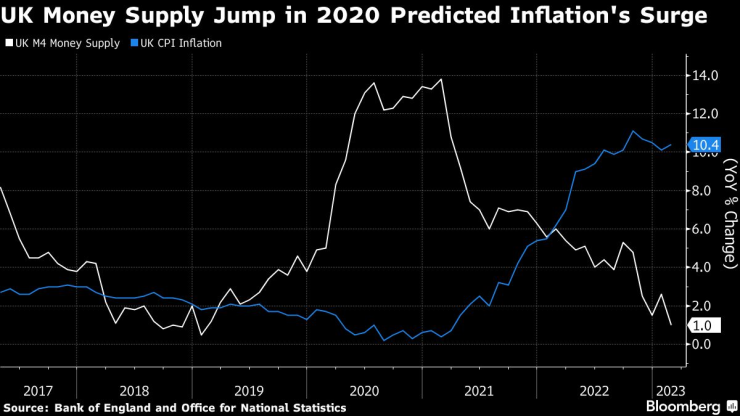

Скокът на паричното предлагане в Обединеното кралство през 2020 г. предсказва скок на инфлацията

Конгдън твърди, че мащабните програми за количествени улеснения на централните банки и рязкото намаляване на лихвените проценти по време на пандемията са довели до двуцифрен ръст на паричното предлагане в САЩ и Европа. Година по-късно инфлацията надхвърли целевата стойност и се насочи към 10%.

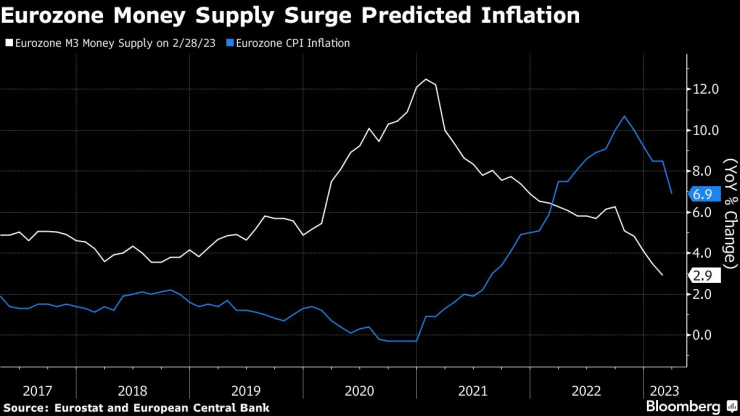

Днес паричното предлагане рязко спада. В еврозоната шестмесечният темп на изменение на широките пари М3, които измерват депозитите и паричните еквиваленти с матуритет до три години, е най-слабият от последствията на финансовата криза през 2010 г. насам. При тесните пари М1 - пари в брой и овърнайт депозити - показателят е отрицателен за пръв път от създаването на валутния блок през 1999 г., посочват стратезите на RBC Capital Markets.

В Обединеното кралство реалният прираст на М4 - парични средства и задължения в лири стерлинги с матуритет до пет години - спадна рязко под тенденцията, каза Уорд. "Годишните темпове на прираст на широките пари в Обединеното кралство и еврозоната са доста под средните си стойности за 2010 г. - което се свързва с инфлация под целта", заяви Уорд чрез имейл. "Това е изключително тревожно и предполага рецесия, дезинфлация и дефлация".

Винченцо Ингусио, базиран в Лондон стратег по волатилността в Nomura, предупреди, че неотдавнашното свиване в САЩ на М2, който измерва парите в обръщение плюс доларите в банкови сметки и сметки на паричния пазар, предполага, че Федералният резерв е натиснал твърде силно паричната спирачка. "Хората трябва да следят динамиката на паричното предлагане, когато тя се колебае толкова много", каза той.

Рязък скок на паричното предлагане в еврозоната. Предсказана инфлация

За да се справят с най-високата инфлация от четири десетилетия насам, централните банки повишиха лихвените проценти с най-бързия темп от края на 80-те години на миналия век и свиват QE, за да анулират създадените от тях пари. Конгдън казва, че данните за парите показват, че те е трябвало да спрат да повишават лихвите преди известно време.

По същия начин Уорд иска длъжностните лица да спрат да свиват балансите си чрез така нареченото "количествено затягане". Трябва дори да се обмисли намаляване на лихвените проценти, "вероятно с много".

"Те трябва да възстановят положителния прираст на парите", казва Уорд. "Монетаристите спечелиха състезанието по прогнозиране на инфлацията, но централните банкери твърдят, че това е било случайност. Сега предстои реванш. Ако централните банкери загубят този двубой и навлезем в рецесия или дефлация, ще има ли най-накрая разплата и разчистване?"

Намаляващото парично предлагане може да предвещава дефлация, но може и просто да отразява неотдавнашната банкова криза и нестабилността на финансовите пазари, предизвикана от агресивния цикъл на повишаване на лихвените проценти.

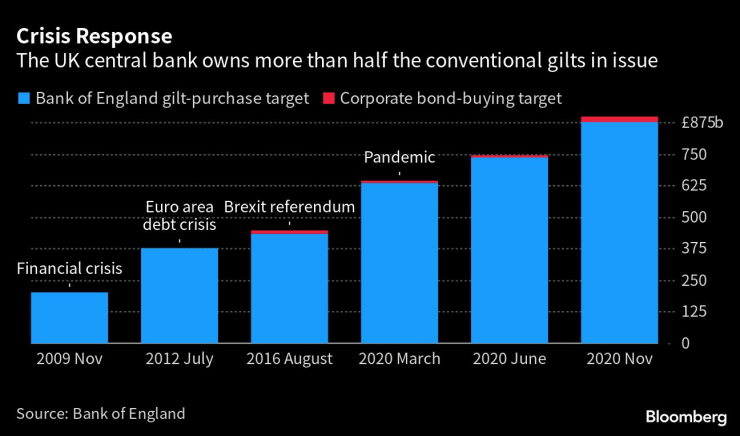

Реакция на кризата. Централната банка на Обединеното кралство притежава повече от половината от емитираните конвенционални златни облигации

Според RBC парите в еврозоната просто се въртят в други области на банковата система, но дори и така "създаването на кредити и пари в еврозоната се забавя драстично". По-тревожни са тенденциите в САЩ, където депозитите "излизат от банковата система" и оказват "ликвиден натиск" върху банките.

Уорд заяви, че банковите сътресения заплашват да задълбочат кризата в паричното предлагане, тъй като кредиторите "избягват риска" и ограничават кредитирането. Според Конгдън проблемът е достатъчно сериозен, за да изисква промяна в рамката на централната банка.

Той иска системата на отворените писма на Английската централна банка, съгласно която управителят трябва да обясни на канцлера на финансите защо инфлацията е с повече от 1 процентен пункт по-ниска от целта, да включва позоваване на широките пари.

"Количеството на парите трябва да бъде включено в информационното табло на централната банка. Ако то не е там, централните банкери ще бъдат толкова опасни, колкото хората, които карат коли, без да гледат скоростомера", каза той.

Централните банки повишиха рязко лихвените проценти, за да ограничат инфлацията

Конгдън смята, че "Фед, ЕЦБ и Английската централна банка са виновни за далеч надхвърлящите целевите нива на инфлация, от които сега страдат техните икономики". Той добави: "Те ще бъдат виновни и за рецесиите, които ще засегнат тези икономики от средата на 2023 г."