Компании плащат, за да участват на обърнатите дългови пазари

Компаниите променят профила на дълга, който емитират, за да се възползват от новите пазарни условия

Редактор: Антон Груев

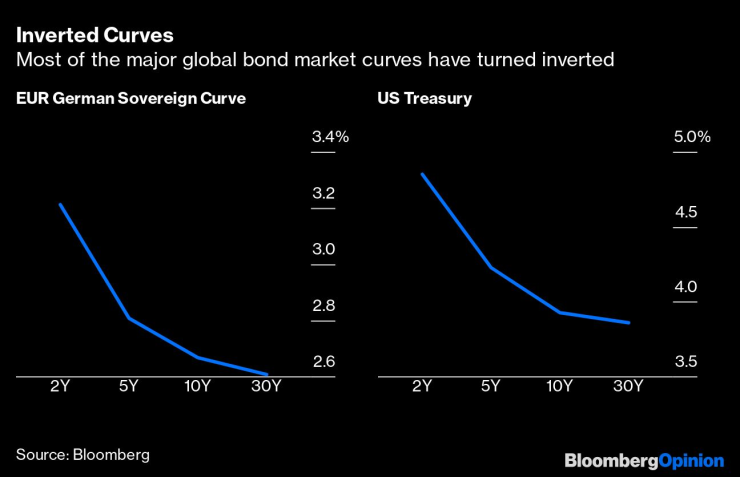

Рязкото покачване на доходността по облигациите през последния месец не спира европейските компании да продават нов дълг, както направиха по-високите разходи по заемите през миналата година. Вместо това кредитополучателите адаптират емисията, за да се възползват от обърната крива, при която доходността на правителствените облигации е по-ниска при по-дългите матуритети, отколкото при по-краткосрочния дълг. Но все по-често им се налага да плащат, за да запазят интереса на инвеститорите. Това показва, че и емитентите, и купувачите са гъвкави в реакцията си към променящата се среда на лихвените проценти.

Тенденцията през тази година е към нови сделки с корпоративни облигации с по-дълъг матуритет. Обикновено кредитополучателите трябва да предложат по-високи лихвени проценти, за да вземат заем за допълнителни години. Неотдавнашният скок на лихвените проценти обаче изисква друг вид стимул; по-широка отстъпка при новите емисии в предлаганата премия за доходност спрямо съществуващия дълг на емитента. Този увеличен спред не компенсира напълно инвеститорите за относително по-ниската базова доходност при сделките с дълъг срок. Но има достатъчно търсене, за да се намерят купувачи и да се създадат здрави портфейли от поръчки.

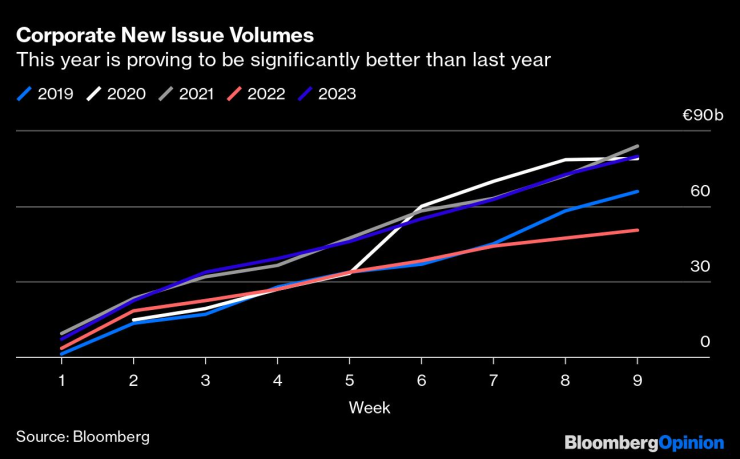

Миналата година се наблюдаваха много периоди с 50 дни без емисии, което е много повече от предходни години - следващият най-висок показател през последното десетилетие е 31 дни без емисии през 2018 г. Тази година беше по-стабилна, като само в три дни нямаше нови сделки. Корпоративните емисии с инвестиционен рейтинг в евро през първите два месеца на тази година са 68 млрд. евро, което е с 89% повече от 36 млрд. евро през 2022 г. за същия период, както показват данните, събрани от Пол Коен от Bloomberg News.

Това е значително по-голямо от 47%-ното увеличение на емисиите на финансовите компании или 24%-ния скок в предлагането на суверенен дълг, въпреки че тези сектори обикновено доминират в обемите в началото на всяка година поради относително по-силния кредитен профил и по-големите нужди от финансиране. Общият обем на емисиите с инвестиционен рейтинг до 3 март възлиза на 470 млрд. евро, което е с 38% повече спрямо миналата година. Това показва, че търсенето на висококачествен дълг от страна на инвеститорите не се влияе от очакванията за по-високи лихвени проценти на Европейската централна банка.

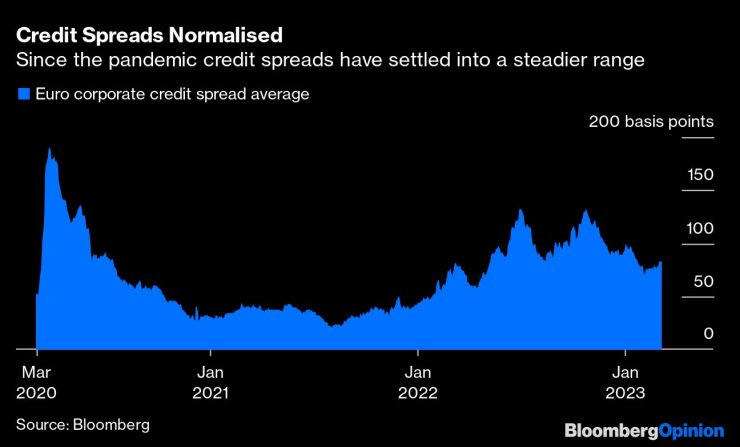

Умелите корпоративни финансисти успяха да наберат много евтин капитал по време на пандемичния период на стимулиране, когато свръхниските лихвени проценти и свитите кредитни спредове накараха инвеститорите, търсещи възвръщаемост, да се захванат с много класове активи. Това важеше особено за корпоративния дълг с инвестиционен рейтинг, като гладните за доходност купувачи се натоварваха с всичко, което предлагаше по-висока доходност в сравнение с държавния дълг, чийто лихвен процент беше под нулата. Някои висококачествени компании, като Nestle SA, дори успяха да наберат дълг при отрицателна доходност, като им се плащаше за заем на средства.

Тези дни на благоденствие може и да са отминали завинаги, но много фирми можеха с удоволствие да пропуснат по-голямата част от 2022 г., тъй като емитирането на нов дълг изведнъж се оказа много по-скъпо с повишаването на лихвените проценти. Тъй като централните банки постоянно се оттеглят от ролята на най-големите купувачи на облигации в залата и се превръщат в нетни продавачи, новото нормално положение на много по-висока доходност вече се е утвърдило.

Прекъсването не можеше да продължи вечно и през тази година корпорациите удължават матуритетните си профили, като плащат относително по-малко за дълг с по-дълъг срок поради тези обърнати криви на доходността и избягват бъдещи трудности при изплащането на дълга. Средният матуритет на корпоративните облигации, емитирани в евро през тази година, нарасна до девет години спрямо седем години през 2022 г. И тази година сделките се развиват добре на вторичния пазар след емитирането, като средният кредитен спред се свива с над 20 базисни пункта.

Въпреки това, тъй като условията за основните лихвени проценти се променят през тази година - това беше най-лошият февруари за облигациите, измерени чрез индекса Bloomberg Global Aggregate Returns, от началото му през 1990 г., след най-добрия в историята януари - отстъпките при новите емисии се увеличиха, дори и за известните имена. В последния ден на февруари тритраншова сделка на BASF SE, деноминирана в евро, предложи между 38 и 46 базисни пункта повече от дълга си; McDonald's Corp. трябваше да предложи 32 базисни пункта стимул за 12-годишната си нова сделка в евро. На 24 февруари деветгодишна облигация на AstraZeneca Plc на стойност 750 млн. евро се предлагаше с 33 базисни пункта над нейната крива.

Рязкото повишаване на лихвените проценти на централните банки, както и перспективата за още по-високи лихвени проценти, със сигурност предизвикаха шок във финансовата система. Но отделите занимаващи се с облигации не могат да мълчат дълго време. Ако корпорациите са готови да се подчинят на променливите условия и да разширят дълговите си профили, тогава инвеститорското търсене все още може да се намери - макар и на определена цена.