Бумът на инвестиционното банкиране на "Уолстрийт" се забавя заради войната

В Европа се очаква приходите от сливания и придобивания да спаднат с една трета

Автор: Даниел Николов

Лидерите на инвестиционното банкиране започнаха тази година с увереност, че рекордите, отбелязани от техните търговци през 2021 г., ще бъдат бързо счупени. Нещата се промениха бързо.

Темпът на първоначалните публични предлагания и мащабните сливания спряха през последните седмици, тъй като руската инвазия в Украйна хвърли пазарите и икономики като цяло в хаос. Това се усеща особено остро в Европа, където един старши търговец очаква приходите от сливания и придобивания да спаднат с една трета, пише Bloomberg.

Разбира се, конфликтът наруши неща, много по-важни от потока от такси на "Уолстрийт", но вълнообразните ефекти от войната са широкообхватни. Тъй като компаниите в световен мащаб спират публичните предлагания, набирането на средства или стратегическите сливания, банките губят бизнеса, за който се надяваха да осигури "меко кацане" в края на двугодишен бум в търговията.

Петте най-големи кредитора на "Уолстрийт" генерираха рекордни приходи от 55 милиарда долара през 2021 г. от събирането на акции и облигации, както и от консултации относно сливания и придобивания. Това е с 40% повече спрямо предходната година. Европейските кредитори също се възползваха: Barclays Plc публикува най-високите си приходи от такси от поне седем години, което помогна на кредитора да постигне рекордна годишна печалба.

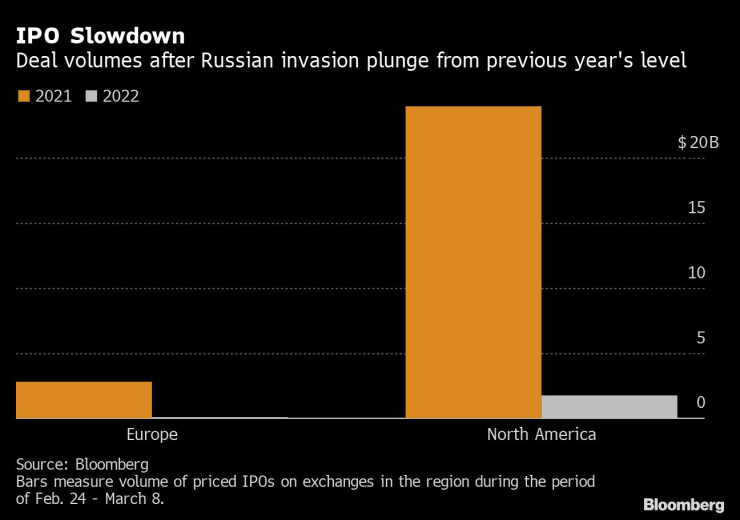

Атаката на Русия обаче затвори пазара в много области. От началото на инвазията на 24 февруари само 110 милиона долара първоначални публични предлагания са били на оценени на европейските борси, в сравнение с около 2,8 милиарда долара през този период миналата година, според данни, събрани от Bloomberg. През същите седмици в Северна Америка IPO-тата намаляха от 24 милиарда долара преди година до 1,7 милиарда долара.

Несигурността, създадена от нахлуването на Русия в Украйна, насърчава компаниите „да бъдат финансово консервативни и да трупат пари, вместо да сключват сделки“, каза Исмаил Ертюрк, старши преподавател по банкиране в университета в Манчестър.

„Има търсене на хеджиране и управление на рискове на корпоративно ниво и такива продукти могат да се продават с надценка. Но се съмнявам, че подобни продукти за управление на риска могат да заменят загубите на приходи от сключването на сделки."

Индексът STOXX Europe 600 Banks Index падна с около една пета от началото на войната.

Още преди инвазията бумът на сделките започна да показва признаци на умора, особено в Европа, тъй като икономиките бавно преминаваха през пандемията. Сега по-високите цени на суровините и нестабилните пазари създават повече проблеми за клиентите, които се опитват да преценят ефектите от продължителен конфликт.

Търговците също се борят с тези огромни колебания в цените, докато се опитват да повторят своите звездни резултати от ерата на пандемията, които подпомогнаха печалбите на банките през последните няколко години. Докато банките тепърва ще отчитат резултати за последните месеци, редица хедж фондове, фокусирани върху макро и стокови залози, спечелиха много - и загубиха много - в последните ходове.

Търговският ръководител на JPMorgan Chase & Co. заяви във вторник, че много клиенти са подложени на „екстремен стрес“, свързан с въздействието на руската инвазия в Украйна и произтичащите от това санкции от САЩ и Европейския съюз. В JPMorgan приходите от пазарите спаднаха с 10% през това тримесечие от петък, но „нещата се промениха много оттогава“, каза Трой Рорбо.

Висш изпълнителен директор, който работи за американска банка, който поиска да не бъде назован, каза, че обемите в търговията с фиксиран доход, валута и търговия със стоки се задържат, докато кредитните пазари са под силен стрес. Търговците се справят с кризисен сценарий, подобен на 2020 г., при който има малка ликвидност, докато някои клиенти са изправени пред маржови искания, каза той.