Bloomberg: Историята е кошмар, от който трейдърите отказват да се събудят

Никога досега болест не е принуждавала глобалната икономика да спре

Обновен: 8 July 2020 | 08:22

Автор: Николета Рилска

Нищо не е било нормално на Wall Street от дълго време. Така че очакванията “да се случи обичайното” са особено трудни, пише Bloomberg в свой анализ.

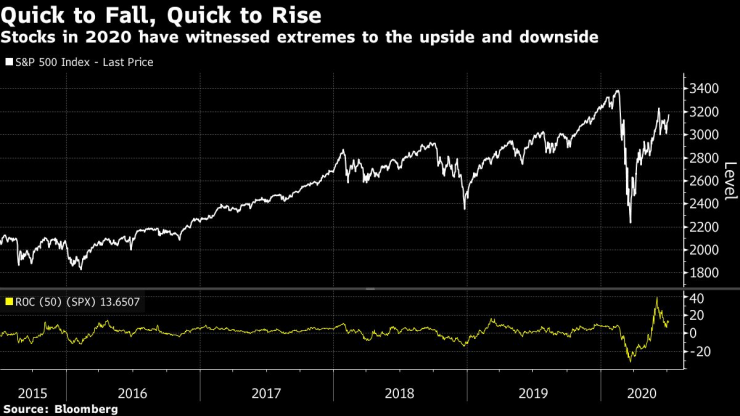

И все пак именно това продължават да правят стратези и анализатори, докато пандемията и нейният икономически натиск се развиват. Те се обръщат към единствения си наръчник - миналото. Това е техника, която показа колко всъщност е стара през март, когато най-бързият спад в историята се превърна в най-бързия 50-дневен ръст на пазарите от девет десетилетия - рали, което тези с влечение към историята определиха като обречено.

Сега, когато инерцията се завърна, историята предполага, че ръстовете са тук, за да останат.

Възстановяването сега наподобява ранните етапи на бичите пазари в историята. Високите периоди на нестабилност отстъпват за сметка на големи ралита. Най-добрите тримесечия на пазара от 1950 г. насам винаги са били последвани от още едно добро. Всички тези модели са използвани от инвеститорите, за да оправдаят ръста на борсата с 42% от 23 март насам.

Разбира се, те биха могли да се окажат истина, но споменът за март все още е толкова свеж, че доза скептицизъм не е излишна.

„Безмислено е да се опитваме да предскажем бъдещето на капиталовия пазар, използвайки миналото“, смята Крис Гафни от TIAA Bank. „Повечето от тези минали рецесии бяха причинени от фискални или парични проблеми, а не от вирусни, не от глобална пандемия“, отбелязва той.

Това е същността на проблема с използването на миналото като пример. Никога досега болест не е принуждавала глобалната икономика да спре, а никой не знае дали по-нататъшно разпространение на Covid-19 няма да попречи на възстановяването отново. Когато обаче цари несигурност и данните са оскъдни, трейдърите се придържат към единствените опорни точки, които имат.

Кийт Лернър, главен пазарен стратег на SunTrust Private Wealth Management анализира случилото се след най-добрите 10 тримесечия за последните 70 години, като установява, че S&P 500 се повишава и през следващите три месеца всеки път, средно с по 8%. В девет от десет случая индексът е по-висок и година по-късно. Експертът признава, че това е една гледна точка към данните, но все пак е полезна за изграждането на поглед върху пазарите.

Изследване от Leuthold Group LLC сравнява ръстовете в цените на акциите в САЩ след мартенските дъна с предишните бикови пазари в ранен етап - включително тези през 1982, 1987, 2003 и 2009 г. - и открива прилики, които предполагат именно „значително“ повишение.

Анализът, които разглеждаше спада от март, сравнявайки го с този от финансовата криза през 2008 г., и предполагаше, че предстоят по-нататъшни загуби, сега изглежда погрешен. Юсуф Абаси, стратег в StoneX, отбелязва, че инвеститорите се справят с промени бързо и често, което означава, че данните могат лесно да станат безполезни.

“Това не е нормалната ситуация”, посочва Абаси. “Играем в условията на изкривена, луда среда, където никой не знае дали нещата няма да се променят коренно”, коментира той.

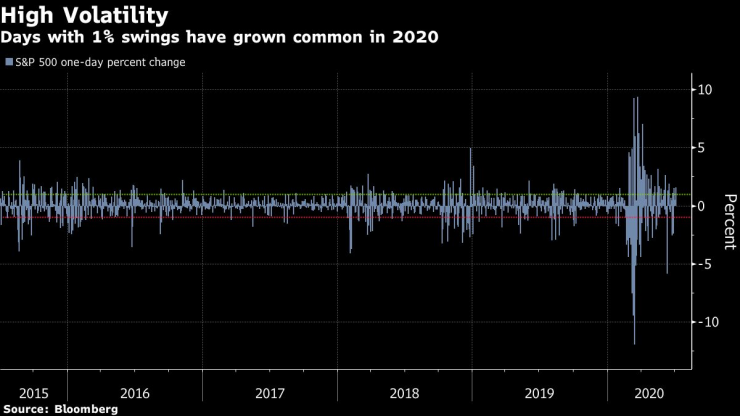

На пазарите като цяло се наблюдава изключителна волатилност. Индексът на волатилността на Cboe, известен като VIX, достигна рекорден връх през март и оттогава насам остава повишен.

От DataTrek Research обясняват, че S&P се изменя с един процент или повече в рамките на 38 различни дни от второто тримесечие - три пъти над обичайното. В миналото винаги, когато бенчмаркът е регистрирал подобни големи движения за повече от 35 дни, следват средно две тримесечия на положителна възвръщаемост и по-ниска волатилност.

На фона на всички положителни прогнози Дейвид Лебовиц, глобален пазарен стратег в JPMorgan Asset Management, започва постепенно да става по-предпазлив, тъй като широкият песимизъм отслабва.

„Никога не сме имали подобен спад и никога не сме имали подобен отговор със стимули. Затова да се опитваме да кажем, че това се е случило миналия път и да го приложим към бъдещето, изглежда малко предизвикателно”, посочва той.