Нова ера настъпва на развиващите се пазари

Пиковете в доходността по облигациите и при инфлацията променят перспективите

Редактор: Николета Рилска

Моментът, който инвеститорите на развиващите се пазари очакваха, след като претърпяха най-тежкото поражение от глобалната финансова криза през 2008 г. насам, най-накрая се появи, пише Bloomberg.

Това е комбинация от две върхови нива. Първият – при инфлацията – развиващите се страни от Индия до Бразилия отчитат понижение в ръста на потребителските цени – ранни победи във война, която продължава вече две години. Вторият – при паричното затягане – от САЩ до Великобритания и Европа лихвите се увеличаваха с непрестанно растящ темп, докато през миналия месец започна забавяне.

Все още е рано и може да възникнат много сътресения, преди тези две тенденции да се консолидират, но очакванията за пик в разходите по заемите през следващата година насърчават инвеститорите да се насочат обратно към активите на развиващите се пазари. Когато затягането на паричната политика отслабне, инвеститорите може да намерят развиващия се свят по-привлекателен, тъй като оценките на акциите и на облигациите са по-евтини, отколкото в богатите нации, реалната доходност е по-висока, а валутите са евтини.

„В този момент сме по-склонни да добавяме избирателно риск“, заяви Луис Джоунс, William Blair Investment Management. „Валутите на развиващите се пазари са много атрактивни и централните банки – особено сред кошница от страни, предлагащи по-висока доходност, затягат много агресивно и успешно по отношение на нивата на инфлацията, които се очакват за следващата година“, коментира той.

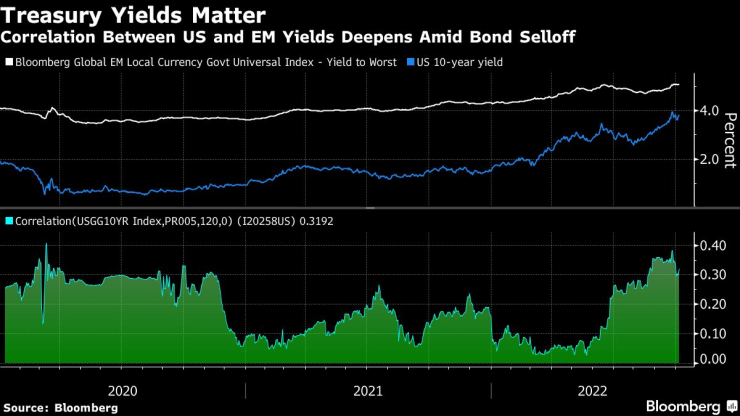

Корелацията между облицациите на САЩ и на развиващите се пазари се задълбочава. Графика: Bloomberg

Основните показатели за облигациите на развиващите се пазари – както в долари, така и в местни валути – се повишават през октомври, след като отбелязваха спадове в рамките на осем от девет месеца тази година. Показателят за акциите се възстанови миналата седмица от най-тежкия си месечен спад от март 2020 г. насам, докато валутният индекс нарасна след най-дългата серия на загуби от 2019 г.

Част от ръстовете бяха генерирани на фона на еуфорията в началото на месеца, че слабите икономически данни ще накарат централните банки, включително Федералния резерв, да преразгледат политиката си за повишаване на лихвите. Въпреки че тези надежди бяха попарени малко след това – централните банкери се застъпиха за продължаваща борба с инфлацията, а данните за пазара на труда в САЩ показаха, че остава силен – аргументът за преустановяване на затягането през следващата година продължава да намира подкрепа.

„Агресивната намеса на централната банка, някои привличащи вниманието облекчения на лихвите на пазарите и много силните позиции на долара промениха краткосрочните перспективи на пазара малко и доведоха до нещо като двойно възстановяване на цените“, заяви Пол Гриър от Fidelity International. „Това създаде някои тактически възможности на развиващите се пазари“, добавя той.

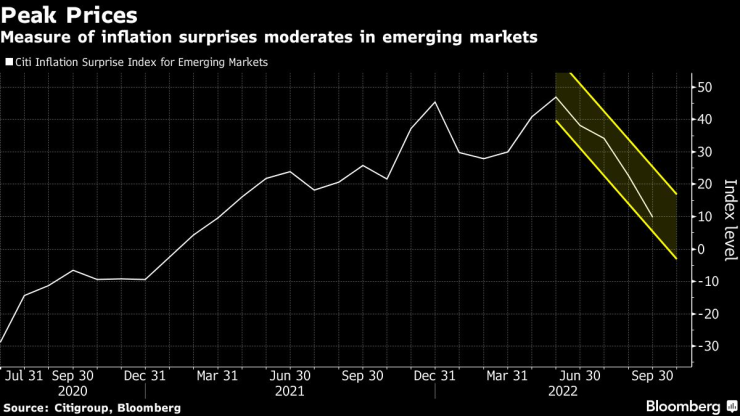

Основното безпокойство на по-бедните нации през последните две години – ускоряващата се инфлация – показва признаци на отстъпление. Индия отчете четири последователни месеца на спад в своя индекс на потребителските цени, докато Бразилия и Южна Африка също се присъединиха към клуба на страните, достигнали пика на инфлацията. Това намали натиска върху някои от най-големите икономики да повишат лихвите.

Показателите за инфлацията неочаквано отстъпват на развиващите се пазари. Графика: Bloomberg

Междувременно паричните пазари намаляват залозите си за нивото на лихвите в развитите страни. Сега те очакват най-високи лихви от 5,8% във Великобритания, 3,15 за Европейската централна банка и 4,5% за Фед – при всички прогнози има понижения спрямо очакванията през септември.

Гриър очаква средната суверенна риск премия да се свие със 100 базисни пункта, ако очакванията за действията на Фед се материализират. Спредът беше на ниво от близо 540 б.п. в четвъртък – понижение спрямо пика от 593 б.п. през юли, показва индексът на JPMorgan.

„Върхът или стабилност на доходността в САЩ биха били доста конструктивни за облигациите на развиващите се пазари“, коментира Ерик Ло от Manulife Investment Management. Той купува облигации на Южна Корея, като се има предвид тясната им връзка със САЩ и възможността да се възползват от обрат в динамиката.

Fidelity спечели от някои мечи позиции спрямо валутите и има бичи залози спрямо мексиканското песо и сингапурския долар. Гриър твърди, че също така увеличава експозицията си към държавни облигации в местни валути на Бразилия и Мексико.

Инвеститорите полагат усилия да обяснят, че това са избирателни залози и все още не е време да бъдем оптимистични за нововъзникващите пазари като цяло. Най-голямата надежда сега е Фед да преустанови повишаването на лихвите – дори намаленията да остават по-далеч в хоризонта.

Според анализатори от Deutsche Bank е твърде рано за бичи нагласи спрямо местните валути и облигации заради риска от изненади по отношение на инфлацията, които биха могли да доведат до по-високи лихви в САЩ, както и заради последиците от войната в Украйна. Въпреки че няколко централни банки сигнализираха за края на цикъла на затягане - включително в Унгария, Чехия, Бразилия и Чили - съществува риск инфлацията да се задържи по-дълго, което да навреди на потенциалната възвръщаемост, пишат в имейл анализатори, включително Кристиан Ветоска и Оливър Харви.

„Пазарите очакват промяна в курса на Фед от известно време и винаги се разочароват“, заяви Франсеск Балселс, FIM Partners. „Във всеки случай – независимо дали сме достигнали пика на доходността сега, или ще се случи в бъдеще, рисковата премия за дългосрочните класове активи с фиксирана доходност – като дълга на развиващите се пазари, започва да се изглежда по-привлекателна“, коментира още той.