Трейдърите на Wall Street са твърде уплашени, за да се изправят срещу ралито на AI

"Партито" за изкуствения интелект е събитие, което никой не може да си позволи да пропусне

Редактор: Галина Маринова

Роб Арнот, който преди пет месеца обоснова разумно тезата, че Nvidia Corp. се е превърнала в балон, дава урок относно опасностите да бъдеш скептик на Wall Street, когато всички останали купуват.

"Учебник по история за голяма пазарна заблуда" - така я нарече уважаваният основател на Research Affiliates, като се позова на екстремните оценки, след като акциите се увеличиха четирикратно само за една година.

След предупреждението му през септември обаче "балонът" се е увеличил с около 800 млрд. долара - и най-големият риск в момента е да останем назад след него.

"Никога не продавайте на късо акциите на балони, когато те са в подем", каза Арнот тази седмица. "Но това не означава, че трябва да ги притежавате."

Wall Street не е глуха за рисковете, които се натрупват, когато само шепа акции с висока стойност доминират в пазарните класации, и мнението на Арнот може да се окаже вярно в крайна сметка. И все пак, след като най-ценният производител на чипове в света разби очакванията със своя разтърсващ отчет в сряда, партито за изкуствения интелект е събитие, което никой не може да си позволи да пропусне.

Късият интерес към технологичните гиганти почти не съществува. Ценовите цели на анализаторите се покачват. Позиционирането от хедж фондовете до търговците на дребно става все по-агресивно.

"В момента няма мечи сценарий", казва Алек Йънг, главен инвестиционен стратег в платформата за данни Mapsignals. "Подобно движение в толкова голяма компания няма да се случи, ако мечките имат основание да се изправят."

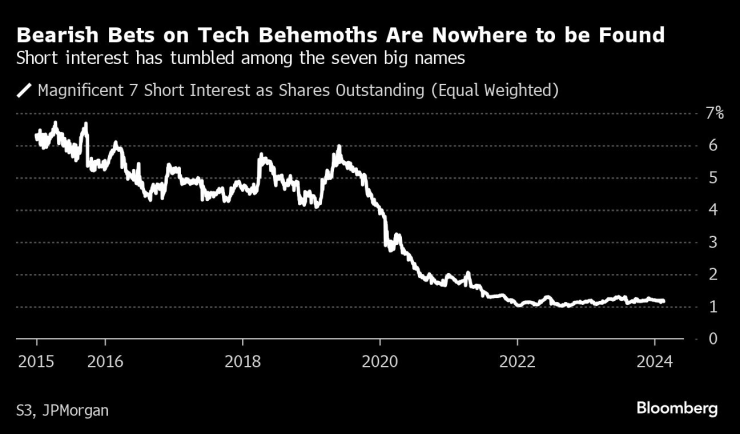

Мечи залози за технологични гиганти не се срещат никъде. Късият интерес се е понижил сред седемте големи компании

За активните мениджъри натискът става все по-силен с всеки изминал ден, за да се възползват от възходящата инерция на технологичните индекси като S&P 500 и Nasdaq 100, които току-що се повишиха за 15-и път в рамките на 17 седмици. На свой ред съотношението цена-печалба на Nasdaq 100 се повиши над 30 пъти, а съотношението му към продажбите достигна 5 пъти - стойности с малко прецеденти извън дот-ком манията от края на 90-те години на миналия век и последиците от нея.

Както поради темпа на нарастване на печалбите, така и поради безсмислието да се залага срещу тях, стремителното рали на "Великолепната седморка" не беше съпроводено с увеличаване на мечите залози. Според оценките на стратега на JPMorgan Chase & Co. Николаос Панигирцоглу късият интерес е спаднал до едва 1% от акциите на групата в обращение, което е най-ниското ниво поне от 2015 г. насам. Според анализ на S3 Partners LLC 16%-ният ръст на Nvidia в четвъртък е довел до загуби на стойност около 3 млрд. долара на хартия за тези, които все още държат мечи залози.

Сред хедж фондовете последните 13F отчети разкриха още едно увеличение на дела на собствеността на групата. Търговците на дребно също са двигател на действието, като търсенето на бичи опции напомня за бума на търговията от времето на пандемията.

И все пак, дори на фона на рекордното рали, оценката на Nvidia се е свила от средата на 2023 г. благодарение на ръста на приходите ѝ.

"Определено това беше най-важната акция на земята", каза Скот Рубнер, специалист по тактически въпроси от Goldman Sachs Group Inc. по повод на Nvidia. "Тези ръстове на пазарната капитализация върнаха животинския дух на трейдърите на дребно, като активността на таблата за съобщения и кол опциите е на най-високо ниво от март 2020 г. насам."

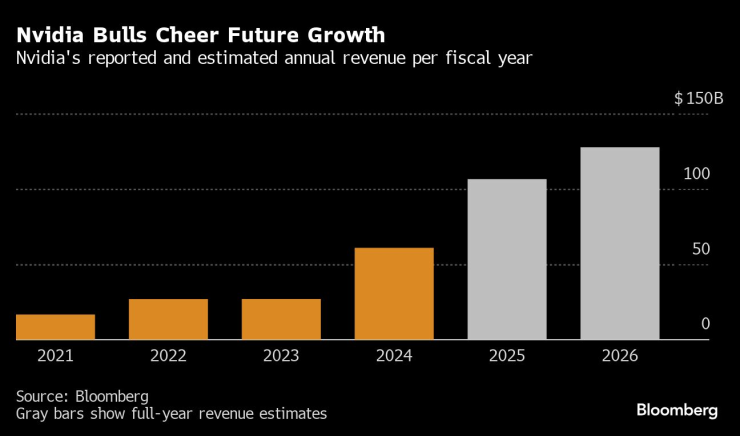

Биковете на Nvidia се радват на бъдещ растеж. Отчетени и очаквани годишни приходи на Nvidia за фискална година

Производителят на чипове отчете 486% ръст на годишна база на приходите на акция, без да се включват някои елементи, през четвъртото си фискално тримесечие. Компанията също така съобщи, че очаква приходи за първото тримесечие в размер на около 24 млрд. долара, което надминава значително прогнозите на анализаторите.

На свой ред "биковете" побързаха да повишат целевите си цени - средната стойност сега е около 863 USD, което означава над 9% ръст, според данни, събрани от Bloomberg. В горния край Rosenblatt Securities повиши целевата си стойност от 1100 долара на 1400 долара, което е с над 75% по-високо, отколкото акциите се търгуват в момента.

"Активно търся начини, по които Nvidia може да се обърка, и ми е трудно да открия някаква реална дупка в историята", каза Шана Сисел, главен изпълнителен директор на Banrion Capital Management LLC, която държи позиции в Nvidia от 2017 г. насам. "Съжалявам, че не купих някои от тях на 650 долара."

Макар че Nvidia даде тласък на основните индекси, печалбите отново бяха натрупани в избрана шепа акции. По-малко от 70% от акциите на Нюйоркската фондова борса напреднаха, докато S&P 500 отбеляза 1,7% седмичен ръст. Това е лоша новина за тези, които залагаха на разширяване на ралито в най-скоро време.

Кен Махони, главен изпълнителен директор на Mahoney Asset Management, не се притеснява от раздутите оценки, но все пак намали експозицията към Nvidia, за да осребри част от печалбите си.

"Просто за да бъдем предпазливи, свалихме около 20% от масата", каза Махони. "Също така знаем, че ако през следващите дни и седмици има забавяне или акциите се върнат малко назад, ще имаме пари за пренасочване."

Текстът не е препоръка за инвестиционно решение!