Главният изпълнителен директор на JPMorgan Chase & Co. в Турция заяви, че инерцията от международната продажба на държавния дълг вероятно ще се пренесе в корпоративни заеми, предава Bloomberg.

„С последната емисия на облигации международните капиталови пазари ще се отворят отново за емисии от Турция“, каза в онлайн интервю Мустафа Багряджик, старши държавен служител за Турция и Азербайджан за американския кредитор.

„Очакваме интересът към турския дългов пазар да се върне през следващата година, тъй като международните инвеститори виждат по-голяма стабилност в икономиката.“

Още от катастрофата на лирата преди повече от две години, фокусът на турските компании беше върху намаляването на задлъжнялостта или намаляването на дълга, тъй като предприятията се запасяваха с пари и се стремяха да изплатят дължимото. Сега някои турски компании се борят да изплатят дълга си в чуждестранна валута, което води до десетки милиарди долари при преструктуриране на заеми.

Още по темата

За да се промени настроението на пазара в полза на Турция, властите ще трябва да ограничат нарастващите геополитически рискове и да изпълнят политики, които биха могли да ограничат двуцифрената инфлация, която засили натиска върху лирата. Неортодоксалните мерки за смекчаване на икономическото въздействие на коронавируса отблъснаха международните инвеститори, тласкайки валутата към рекордно ниски нива и подтиквайки най-големия отлив на капитали от финансовите пазари на Турция от повече от десетилетие.

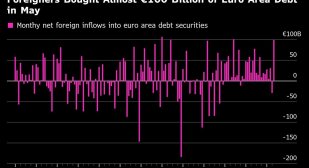

Отлив на капитали от турските финансови пазари през 2020 г. Графика: Bloomberg

JPMorgan беше сред посредниците при продажбата на 5-годишни, деноминирани в долари, държавни ценни книжа през октомври в размер на 2,5 млрд. долара. Турция си е поставила за цел да продаде държавен дълг от 9 млрд. долара през тази година.

На правителството може да му се наложи да вземе повече заеми в страната и чужбина, за да финансира нарастващия си бюджетен дефицит. Багряджик казва, че Турция може да разчита на по-голям достъп до международните дългови пазари, след като започне да възприема по-благоприятен за инвеститорите подход.

Министерството на финансите продаде облигациите по-малко от две седмици, след като централната банка неочаквано повиши референтния си лихвен процент и властите премахна множество търговски ограничения върху лирата.

„Правенето на правилните неща по паричната и фискалната политика ще привлече повече инвеститори“, каза Багряджик.

„Тъй като страната прилага правилни пазарни политики в правилната посока, се надявам, че хората първо ще инвестират в активи с фиксиран доход и след това ще се насочат към акции на местно ниво“.

Но в знак на предизвикателства, пред които все още стоят потенциалните кредитополучатели, суверенният фонд за богатство на Турция заяви във вторник, че отлага дебюта си в търговията с еврооблигации, позовавайки се на лошите пазарните условия.

„Като цяло инвеститорите харесват корпоративния риск на Турция, така че прогнозирам повече емисии на еврооблигации от турски корпорации“, каза Багряджик.

Доходността по последните петгодишни облигации на правителството беше с около 34 базисни пункта по-висока от тази на съществуващите ценни книжа, дължими през март 2025 г., които бяха емитирани през февруари.

„Всяка нова сделка ще направи пазара по-уверен“, каза Багряджик.

- 1 Пазарите в Гърция и Полша растат с над 30%, България все още наваксва

- 2 Провалът на Kraft Heinz е предупредителен изстрел за M&A сделките

- 3 ЕС и САЩ постигнаха споразумение - избягват се високите митата преди крайния срок

- 4 Конфликтът между Тайланд и Камбоджа се разпростира в нови райони с над 30 загинали

- 5 Фон дер Лайен се среща с Тръмп в Шотландия в опит да постигне търговска сделка

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Близо 111 000 лв. за социални помощи раздадоха съветниците във Варна

Близо 111 000 лв. за социални помощи раздадоха съветниците във Варна  Закопчаха кьоркютук пиян мъж зад волана край Варна

Закопчаха кьоркютук пиян мъж зад волана край Варна  Над 400 артисти ще участват в Международния фолклорен фестивал „Варненско лято“

Над 400 артисти ще участват в Международния фолклорен фестивал „Варненско лято“  Спипаха крадец от Белослав, свил колело от Златни пясъци

Спипаха крадец от Белослав, свил колело от Златни пясъци

МЗ ще осигури модерни амбулатории за извънболничната помощ

МЗ ще осигури модерни амбулатории за извънболничната помощ  Русия включи в черен списък Денков, Тагарев, Главчев и Запрянов

Русия включи в черен списък Денков, Тагарев, Главчев и Запрянов  Ще има ли корекция на сумата за ваучерите за храна?

Ще има ли корекция на сумата за ваучерите за храна?  Новите промени в Закона за движението по пътищата са узаконен произвол

Новите промени в Закона за движението по пътищата са узаконен произвол

ПАОК призна защо задраска Десподов

ПАОК призна защо задраска Десподов  Хебър скочи на БФС заради... жегите

Хебър скочи на БФС заради... жегите  Завърши трети, но му писна от Тура: Германец иска секс, кафе и кроасани

Завърши трети, но му писна от Тура: Германец иска секс, кафе и кроасани  Ясни са четирима от шахматистите ни за ЕП в Грузия

Ясни са четирима от шахматистите ни за ЕП в Грузия

Най-добрите концепции на Toyota

Най-добрите концепции на Toyota  Промяна в плана – Tesla пуска опростен Model Y вместо напълно нова кола

Промяна в плана – Tesla пуска опростен Model Y вместо напълно нова кола  Седемте най-икономични SUV на пазара

Седемте най-икономични SUV на пазара  Maserati връща уникална опция в бъдещия си флагман

Maserati връща уникална опция в бъдещия си флагман

дава под наем, Двустаен апартамент, 52 m2 София, Малинова Долина, 500 EUR

дава под наем, Двустаен апартамент, 52 m2 София, Малинова Долина, 500 EUR  дава под наем, Четиристаен апартамент, 115 m2 София, Манастирски Ливади, 925 EUR

дава под наем, Четиристаен апартамент, 115 m2 София, Манастирски Ливади, 925 EUR  дава под наем, Тристаен апартамент, 111 m2 София, Изгрев, 1300 EUR

дава под наем, Тристаен апартамент, 111 m2 София, Изгрев, 1300 EUR  дава под наем, Тристаен апартамент, 86 m2 София, Лозенец, 800 EUR

дава под наем, Тристаен апартамент, 86 m2 София, Лозенец, 800 EUR  продава, Тристаен апартамент, 84 m2 София, Център, 349000 EUR

продава, Тристаен апартамент, 84 m2 София, Център, 349000 EUR