Инвеститорите са поставили рекордните 2,6 трилиона евро в поръчки за продажба на нови облигации в Европа досега тази година, надхвърляйки предлагания дълг с най-много досега.

Общите поръчки са достигнали повече от пет пъти рекордните 507 милиарда евро емитирани на синдикирания първичен пазар в Европа през първите два месеца на 2024 г., според данни, събрани от Bloomberg. Това е по-високо от всеки коефициент на поръчки, покриващ подобни суми и периоди поне от 2018 г., когато Bloomberg за първи път започна да събира данните.

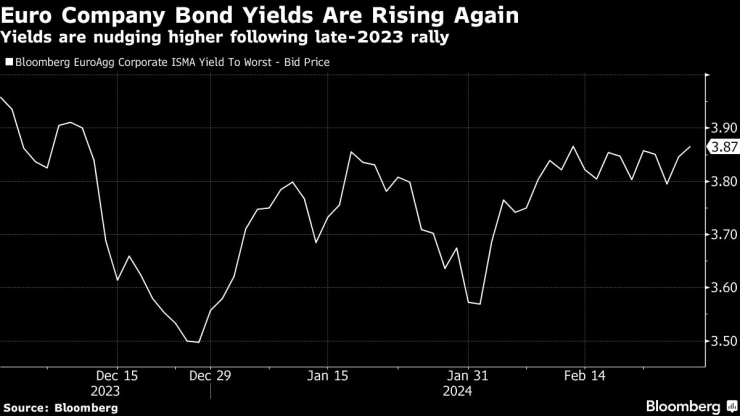

Инвеститорите, които държат големи количества пари в момента, се струпват в продажби на дългове в корпоративния и публичния сектор, за да спечелят от доходностите, които се повишиха през последните седмици обратно към десетилетните върхове, наблюдавани миналата година. По-специално хедж фондовете набират нови ценни книжа, плащащи прилична премия над държавните облигации, преди очакваното начало на глобалните намаления на лихвите да намали доходността.

„Парите трябва да работят, доходността е видимо висока“, каза Гордън Шанън, портфолио мениджър в TwentyFour Asset Management LLP. Докато корпоративните спредове „не са евтини“, купуването на държавен дълг „решава проблема с по-малко недостатъци“.

Най-голямото търсене е за дългове на високорейтингови суверени, наднационални дружества и агенции, или SSA. Например комбинираните оферти за продажба на два транша от Европейския съюз в края на януари достигнаха 27 пъти размера на сделката, най-много досега в данни, събрани от Bloomberg. Фонд мениджърите представляват 28% от поръчките на един от траншовете, най-високият дял.

Средната доходност на висококачествения корпоративен дълг в евровалута се повиши през последните седмици до над 3,8%, повече от два пъти над средното за пет години, показват данни на индекса на Bloomberg. На базата на спред корпоративните облигации в евро в момента изпреварват еквивалентния дълг, деноминиран в долари, което също може да стимулира притока в кредитните фондове на Европа.

„Както висококачествените, така и високодоходните фондове регистрират силни притоци през последните три/четири месеца на фона на по-ниските „безрискови“ лихви и очакванията, че намаленията на лихвите ще бъдат значителни“, според стратезите на Bank of America Corp. „Смятаме, че в свят на по-ниска доходност в света на фиксираните доходи ще видим структурно търсене на кредити.“

Издаването досега тази година беше бързо, като във вторник Европа достигна еквивалента на 500 милиарда евро. Това е повече от седмица по-рано от 2023 г., предишния рекорд, когато сумата беше достигната на 6 март, показват данните на Bloomberg.

Подобна е картината в САЩ, които току-що поставиха рекорд през февруари със 172 милиарда долара продажби на корпоративни дългове на "сини чипове", тъй като компаниите се възползваха от по-ниските разходи по заеми.

Още по темата

- 1 Следващата цел след Шенген: България да се превърне в транспортен хъб

- 2 Тенденцията се обръща - професионалното образование стана популярно в България

- 3 Heinemann West Balkan откри първия си граничен Travel FREE магазин на сръбско-унгарската граница

- 4 Мъск и Милей са част от един и същ култ към разрушението

- 5 Васил Караиванов: Бюджет 2025 е много проинфлационен, еврозоната става мираж

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Ким Кардашян има ново гадже

Ким Кардашян има ново гадже  Четири балкански държави са най-търсени Google дестинации

Четири балкански държави са най-търсени Google дестинации  Кайли Дженър и Тимъти Шаламе още са заедно, тя присъства на премиерата му

Кайли Дженър и Тимъти Шаламе още са заедно, тя присъства на премиерата му  Памела Андерсън с бретон и свеж старт в кариерата

Памела Андерсън с бретон и свеж старт в кариерата

Сигнал от София: Опасност от срутване на балкон, мерки никакви

Сигнал от София: Опасност от срутване на балкон, мерки никакви  Най-добрите спортни коли втора ръка

Най-добрите спортни коли втора ръка  Две жени пострадаха при катастрофа на Драгичево

Две жени пострадаха при катастрофа на Драгичево  Езикът на тялото на мъжа, когато ни харесва

Езикът на тялото на мъжа, когато ни харесва

Renault 5 Turbo се завръща с безумна мощност

Renault 5 Turbo се завръща с безумна мощност  България е на последно място по хибриди и EV

България е на последно място по хибриди и EV  Разпознайте най-честите проблеми с автомобила си

Разпознайте най-честите проблеми с автомобила си  Новият Mercedes-Benz GLE Coupe се появи на пътя

Новият Mercedes-Benz GLE Coupe се появи на пътя

Ливърпул – Фулъм

Ливърпул – Фулъм  Везенков и Олимпиакос отнесоха шамари от Звезда в Белград

Везенков и Олимпиакос отнесоха шамари от Звезда в Белград  Майнц – Байерн Мюнхен

Майнц – Байерн Мюнхен  Удар по ЦСКА! Головият хищник Коялипу заряза "червените"

Удар по ЦСКА! Головият хищник Коялипу заряза "червените"

продава, Офис, 100 m2 София, Център, 450000 EUR

продава, Офис, 100 m2 София, Център, 450000 EUR  продава, Четиристаен апартамент, 100 m2 София, Център, 450000 EUR

продава, Четиристаен апартамент, 100 m2 София, Център, 450000 EUR  продава, Тристаен апартамент, 141 m2 София, Бъкстон, 330000 EUR

продава, Тристаен апартамент, 141 m2 София, Бъкстон, 330000 EUR  продава, Двустаен апартамент, 69 m2 Пловдив, Кючук Париж, 66639 EUR

продава, Двустаен апартамент, 69 m2 Пловдив, Кючук Париж, 66639 EUR