Още един регионален кредитор стана жертва на банковата криза в САЩ

PacWest ще бъде продадена на Banc of California в поредната спасителна сделка

Редактор: Даниел Николов

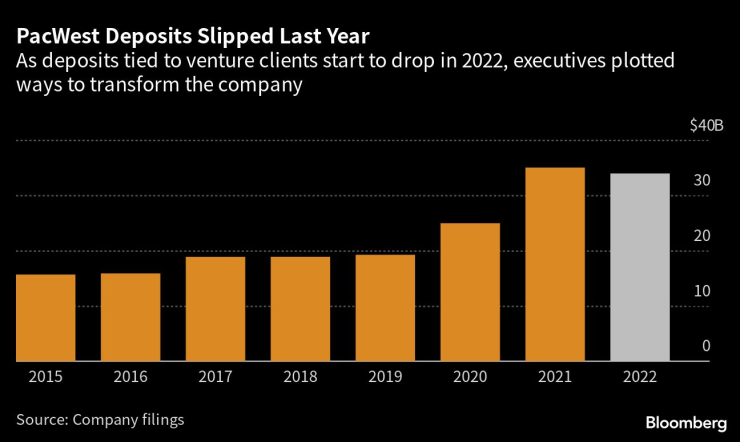

PacWest, един от най-тежко засегнатите кредитори от регионалната банкова криза, се съгласи да бъде купена от по-малката Banc of California в знак, че последиците от колапса на Silicon Valley Bank продължават да отекват в индустрията.

Двете базирани в Калифорния банки обявиха сделката във вторник и казаха, че групите за изкупуване Warburg Pincus и Centerbridge Partners ще инвестират общо 400 милиона долара в новоемитирани акции в обединената група.

Акционерите на PacWest ще получат 0,66 от акция от обикновените акции на Banc of California за всяка своя акция. Банките ще продадат активи с цел изплащане на 13 милиарда долара заеми на едро, казаха те.

Сливането има за цел да укрепи доверието в банките след изтеглянето на депозити, което удари няколко регионални заемодатели в САЩ по-рано тази година, което доведе до фалита на три базирани в Калифорния банки и една в Ню Йорк. Повишаващите се лихвени проценти понижиха стойността на облигациите, които банките купуваха, когато лихвите бяха ниски, а внезапните скокове в изтеглянията на депозитите на клиенти принудиха някои от тях да продадат тези активи на загуба.

Акциите на Banc of California скочиха с цели 22%, след като Wall Street Journal съобщи, че двойката води преговори. Акциите на PacWest затвориха със спад от 27%, преди да възстановят тези загуби в следпазарната търговия.

Обединената банка ще има около 36 милиарда долара активи, по-малко от това, което PacWest имаше само в края на март. Фирмите ще носят името Banc of California и главният изпълнителен директор на фирмата Джаред Улф ще ръководи управлението. Очаква се сделката да приключи в края на тази година или началото на 2024 г.

„Това трансформационно сливане ще създаде стабилна, добре капитализирана и силно ликвидна институция, готова да предостави изключителни услуги на още повече бизнеси и общности в Калифорния“, каза Волф. „Вярваме, че акционерите на Banc of California и PacWest ще се възползват от завладяващата икономика на комбинираната компания.“

PacWest, базирана в Бевърли Хилс регионална банка, се освобождаваше от активи, за да подсили ликвидността. През май банката заяви, че претегля стратегическите опции и че е била потърсена от потенциални инвеститори. Малко след това тя продаде купчина заеми за недвижими имоти на Kennedy Wilson Holdings Inc., обезпечено с активи кредитно портфолио на Ares Management Corp. и привлече звено за управление на Apollo Global за финансов механизъм.

„Да попаднем в заглавията можеше да се случи на всяка банка. Изтичане на ликвидност можеше да се случи на всеки“, каза Волф по време на разговор, обсъждащ сделката за закупуване на PacWest. „Начинът, по който те намалиха риска от франчайза и го преместиха повече към общностна банка и наслоиха върху някои добри генератори на депозити, ще бъде наистина подходящ за нас.“

Базираната в Санта Ана Banc of California имаше активи за 10 милиарда долара в края на март, което я прави по-малко от една четвърт от размера на PacWest. Но през първото тримесечие отчете сравнително малки изходящи потоци на депозити и спадът на акциите от 17% тази година до понеделник беше лек в сравнение с 54% спад на PacWest.

След приключване на сделката комбинираната компания ще има 25,3 милиарда долара общи заеми, 30,5 милиарда долара общи депозити и повече от 70 клона в Калифорния, според изявлението. Обединената банка очаква да спечели от $1,65 до $1,80 на акция през следващата година.

„Перспективите на банката“

„Перспективите на банката като действащо предприятие имаха висока степен на несигурност и сливането бе най-практичният курс на действие“, каза анализаторът на Truist Securities Брандън Кинг в бележка.

PacWest не се брои сред гигантите в индустрията, като се нарежда извън първите 25 най-големи американски банки. Създадена през 1999 г., PacWest се фокусира върху малки, средни пазарни и рискови предприятия. Банката нарасна отчасти чрез 31 придобивания от 2000 г. насам, с офиси в Калифорния, Дърам, Северна Каролина и Денвър, плюс офиси за заеми в цялата страна. Имаше 2438 служители на пълно работно време, на непълно работно време и временни служители в края на миналата година, според регулаторните документи.

Главният изпълнителен директор Пол Тейлър се опита няколко пъти тази година да увери инвеститорите относно стабилността на PacWest, като банката каза през март, че е предприела стъпки да се отърве от неосновни продукти и да увеличи приходите, което доведе до стабилизиране на депозитите.

Общите депозити на PacWest възлизат на 27,8 милиарда долара към 21 юли, според презентация на компанията. Компанията каза, че това е нараснало с повече от 7% от средата на май.

Сделката е най-новият пример за консолидация във фрагментираната банкова индустрия в САЩ след колапса на SVB, като ръководителите на индустрията очакват повече сделки между повечето от 4000 американски банки.

През последните пет месеца JPMorgan Chase купи First Republic; First Citizens Bank придоби голяма част от SVB след нейния колапс; и New York Community Bank закупи по-голямата част от Signature Bank, друг фалирал кредитор.

Всички тези сделки обаче бяха приключени, след като придобиваните кредитори бяха поети от американските регулатори, докато комбинацията от калифорнийските банки, обявена във вторник, беше изцяло „отворена банкова“ транзакция.