Една от най-изненадващите жертви на неотдавнашната банкова криза в САЩ е шведски пенсионен фонд, отговорен за управлението на пенсионните фондове за една четвърт от населението на страната.

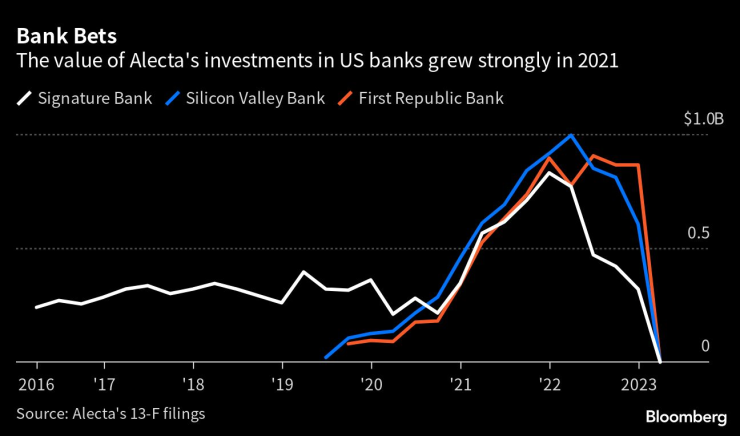

Години наред портфолиото на Alecta от 1,2 трилиона крони (116 милиарда долара) включваше акции на Signature Bank, First Republic Bank и SVB Financial Group, майката на Silicon Valley Bank, заедно с тези на големи шведски компании.

Но загубата на Alecta от близо 2 милиарда долара в тези американски активи, еквивалентни на приблизително 2% от общите активи на фонда, изглеждаше на мнозина като сериозна грешка. Скандалът вече предизвика напускането на главния изпълнителен директор, предизвика разследване от страна на регулаторите и вероятно ще принуди фонда да намали своите активи в САЩ, където неговите притежания включват Microsoft и компанията майка Alphabet на Google. В четвъртък ръководството на пенсионния фонд се извини за ситуацията.

„Инвестициите в американски банки бяха провал“, каза изпълняващият длъжността главен изпълнителен директор Катарина Торслунд. „Не трябваше да се оказваме на това място.“

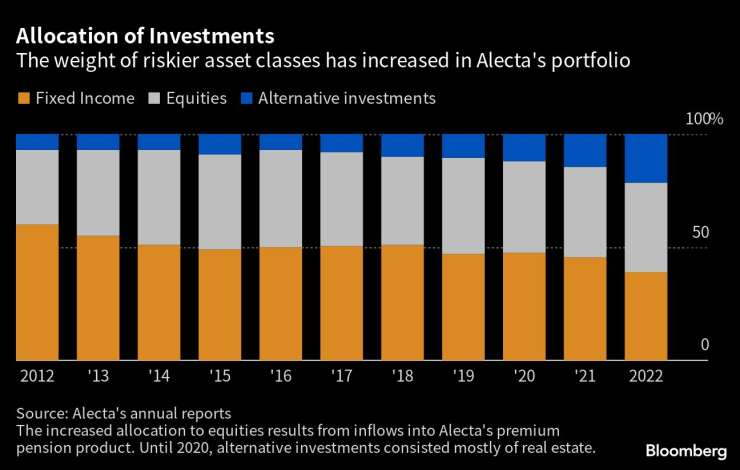

Въпреки че ограниченият мащаб на загубата я прави повече смущаваща, отколкото екзистенциална, мнозина се питат как фондът се е озовал в това положение. Отговорът се крие в началото на 2010 г., когато ръководството на Alecta, ужилено от изключително ниските лихвени проценти след финансовата криза, решава да започне да увеличава разпределението на средства към американски акции.

Alecta отдавна разчита на проследяване на индекси, което гарантира стабилна възвръщаемост, но също така предпазва от огромни печалби. Около 2000 г. започва да възприема по-активен подход, набирайки вътрешен екип за ръчен подбор на акции.

През 2012 г., както бившият инвестиционен директор Пер Френберг разказва в книгата си за Alecta, фондът вече е преживял няколко бурни години по време на европейската дългова криза и е видял, че възвръщаемостта му варира значително повече от тази на неговите конкуренти с по-широки географски инвестиции.

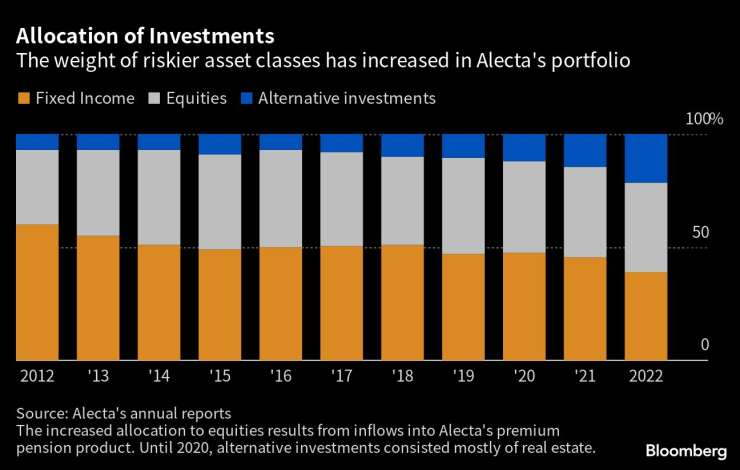

През ноември 2012 г. бордът се събира, за да прегледа инвестиционната стратегия на фонда. Едно от заключенията, пише Френберг, е, че за да се максимизират печалбите, „трябва да се използва рискът“. Alecta също решава да възстанови портфолиото си от акции в САЩ. Френберг отказа да коментира инвестициите на фонда в американски банки за тази статия.

В рамките на две години една пета от портфолиото на Alecta от 44 милиарда долара беше в американски компании, спрямо нула през 2012 г. Портфолиото също продължаваше да става все по-концентрирано. За разлика от конкурентите AMF и Folksam, които държат позиции в около 500 компании, Alecta концентрира своите участия в около 100 бизнеса. До края на 2022 г. само 30 акции представляват три четвърти от неговата капиталова експозиция.

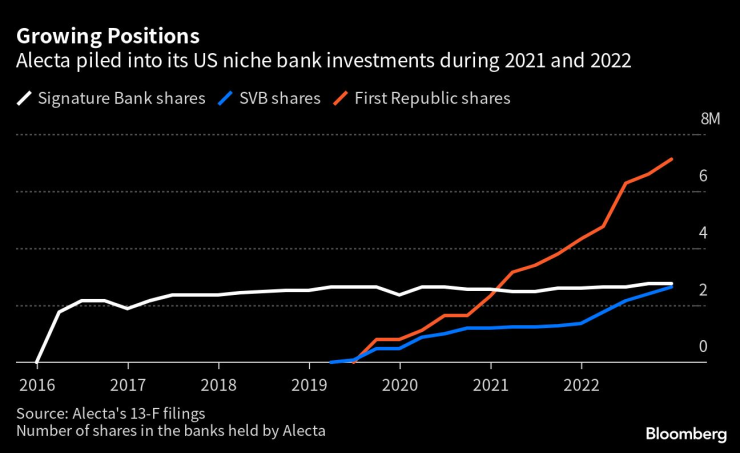

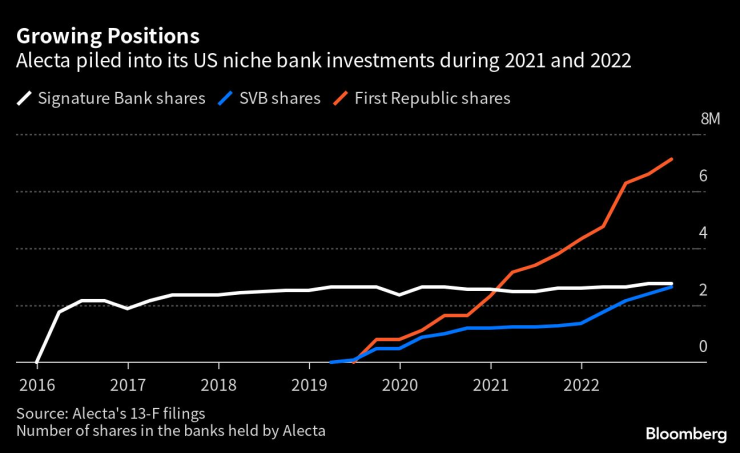

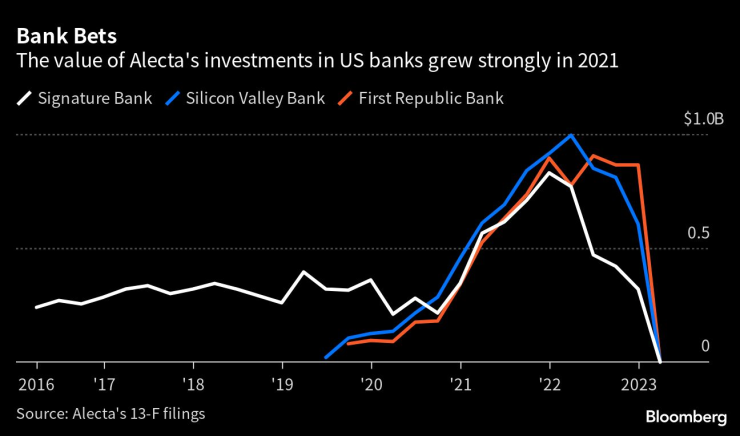

През 2016 г. Alecta открива позиция в Signature Bank, нетрадиционен кредитор, който по-късно се насочи към крипто. През 2019 г., две години след напускането на Френберг, тя добави приятелски настроената към стартиращи компании SVB, както и First Republic, която е специализирана в частното банкиране за богати клиенти. В края на 2022 г. Alecta беше петият най-голям собственик на SVB и First Republic и шестият най-голям собственик на Signature, според данни, събрани от Bloomberg.

Продължавайки да навлизат все повече в това, което щеше се окаже високорискова инвестиция, лидерите на Alecta заложиха на дългосрочната сила на банките, въпреки че по-високите лихвени проценти подкопаваха стойността на техните активи. Alecta разшири позициите си в SVB и First Republic миналата година, докато акциите прогресивно поевтиняваха. SVB загуби две трети от стойността си през 2022 г., а First Republic се срина с над 40%.

Една от ползите от концентрацията, произтичаща от подход на активно управление, е, че фондът избягва „скъпи посредници“, твърдеше Alecta. Това също му позволи да изключи най-слабо представящите се, според Френберг.

Проблемът, както призна председателят на Alecta Ингрид Бонде в интервю този месец за Bloomberg, е, че може да има „сериозни последствия, ако има неправилно решение – и това е, което се случи“.

Всичко се срива

Всичко започна да се проваля през март, когато клиенти започнаха да теглят депозитите си от SVB, превръщайки я в най-голямата фалирала банка в САЩ от 2008 г. насам. В рамките на дни Signature беше затворена от регулаторите и First Republic изглежда щеше да последва примера ѝ, като акциите ѝ се сринаха със 75% до 15 март от нивата в края на годината. Alecta загуби цялата стойност на своите дялове в първите две компании и по-късно продаде акциите си във First Republic, която все още работи, на загуба.

В Швеция цялата ситуация изглеждаше още по-зле, тъй като Alecta наскоро беше излязла от дялове в два местни кредитора Svenska Handelsbanken AB и Swedbank AB.

Три дни след като избухнаха новините за провалените залози на Alecta, пенсионният фонд беше извикан от финансовия регулатор на Швеция за разпит. Вътре в компанията разривът беше бърз. Тя започна вътрешно разследване и пусна в отпуск директора си по акциите Лизелот Ледин. На 11 април главният изпълнителен директор Магнус Билинг беше отстранен. Билинг беше начело на фонда почти седем години, а Ледин беше 28-годишен ветеран в Alecta. Ледин и Билинг не бяха достъпни за коментар чрез пресцентъра на Alecta, а Bloomberg не успя да се свърже директно с тях.

Според Dagens Industri, най-големият ежедневен бизнес вестник в страната, Бонде, председател на фонда от 2019 г., се е опитал да обвини Билинг и Ледин за загубите от американските банки – въпреки че е направлявал задълбочаването на позициите на фонда като ръководител на финансовия комитет на борда. В интервю за вестника от 5 април Бонде характеризира американските инвестиции като „изключително неподходящи“.

Говорейки пред Bloomberg, Бонде каза, че е предложила оставката си, но тя е била отхвърлена както от борда, така и от надзорния съвет. „Тогава почувствах, че това е вот на доверие и отговорност, която трябва да поема, и затова го приех“, каза тя.

Надзорният съвет на Alecta се събра в Стокхолм в четвъртък за редовната си годишна среща, където избра Бонде за нов мандат като председател до следващата надзорна среща през 2024 г. Той също така замени двама настоящи членове на борда и запази осем други на сегашните им позиции, като по същество запази статуквото.

Алтернативни инвестиции

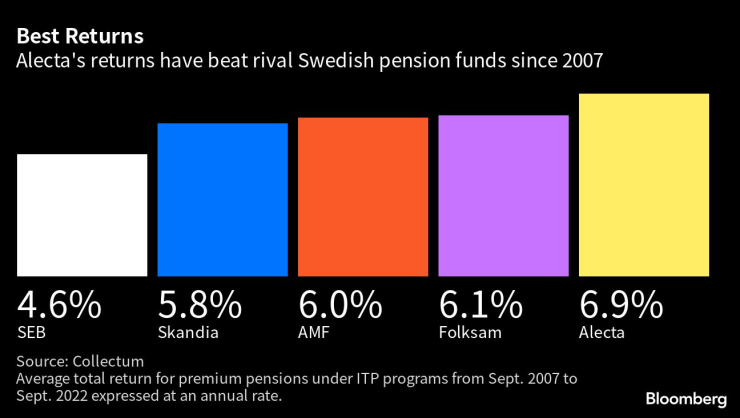

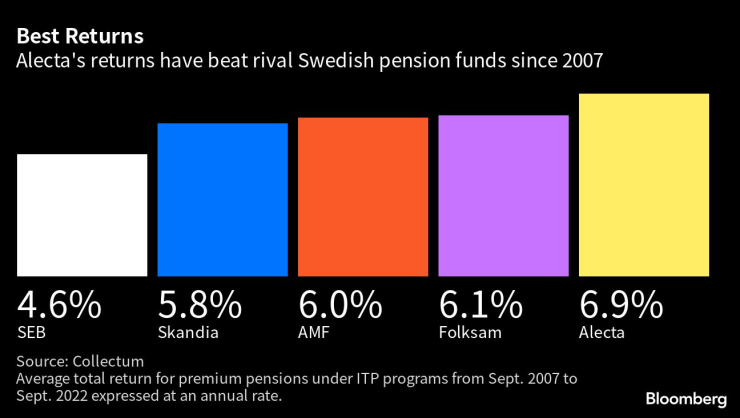

Може би най-контраинтуитивният аспект от ролята на Alecta в срива на американските банки е, че макар някои от залозите ѝ да бяха провал, цялостната стратегия се представи добре. От 2007 г. насам годишната възвръщаемост на Alecta от 6,9% означава, че фондът постоянно побеждава своите колеги, според сравнение от Collectum, който реши да удължи договора на Alecta като доставчик на пенсии по подразбиране за 2,2 милиона души след избухването на скандала. Възвръщаемостта на капитала през първото тримесечие през 2023 г. е 2,8 милиарда долара, или 5,6%, и няма признаци, че фондът губи клиенти.

„Alecta има много успешен модел от дълго време, който се основава на концентрирани холдинги“, каза Бонде. „До 2022 г. имахме най-добрата възвръщаемост в цялата индустрия за последните пет до десет години.“

Ханс Стерте, бивш главен инвестиционен директор на Alecta, който напусна компанията миналата година, повтори тази теза на интервю в новия си офис в базираната в Стокхолм бутикова консултантска фирма House of Reach. Фондът „направи добри инвестиции“, твърди той, характеризирайки стратегията като с „много по-нисък риск при същата очаквана възвръщаемост, както преди“.

В изявление, направено на срещата на надзорния съвет, главният съветник на Alecta Уилям Маккечни каза, че вътрешно разследване е стигнало до заключението, че решението за инвестиране в американските банки е „в рамките на ограниченията и делегираните мандати, предоставени от борда“.

В отговор на последиците Alecta обяви стратегически преглед на управлението на портфейла си от акции, който ще приключи до това лято. Фондът вероятно ще трябва да избира между това да се придържа към стратегията си да залага много на малка селекция от доходоносни американски акции или да възприеме по-консервативен подход, който носи по-малък риск от лоша публична реакция.

Вече има индикации в каква посока може да тръгне. В началото на април фондът намекна за планове за свиване на присъствието си в САЩ, като каза, че ще намали риска, свързан с големи дялове в компании далеч от вътрешния му пазар, включително американските акции. Тази работа вече е в ход, каза говорителят Джейкъб Лапидус по телефона.

В същото време Alecta разшири алтернативните си инвестиции в области като недвижими имоти, инфраструктура и частен капитал, за да увеличи възвръщаемостта. В средата на 2021 г. фондът държеше 12% от активите си в алтернативни категории. До края на миналата година този дял се повиши до почти 22%.

Най-големият алтернативен холдинг на Alecta е недвижимите имоти, където тя е сред най-големите акционери в жилищния наемодател Heimstaden Bostad AB – позиция, за която шведският финансов регулатор вече зададе въпроси. Въпреки че служителите не са разкрили фокуса на своето разследване, стойностите на имотите в най-голямата скандинавска икономика в момента преживяват рязък спад.

2,6 милиона клиенти, чиито пенсионни спестявания са обвързани с Alecta, ще наблюдават отблизо в случай, че този подновен стремеж към диверсификация предизвика повече загуби през следващите години.

„Парите, които Alecta управлява, са пенсионни пари“, каза в интервю Джоел Стаде, съветник на групата за застъпничество на Шведската национална пенсионерска организация. „Това са заплатите на хората.“

В развитие – най-доброто от седмицата /п./

В развитие – най-доброто от седмицата /п./

Идват коледните банкети: Как да се забавляваш, без да рискуваш кариерата си?

Идват коледните банкети: Как да се забавляваш, без да рискуваш кариерата си?  До дни ще се родят първите бебета, създадени с помощта на изкуствен интелект

До дни ще се родят първите бебета, създадени с помощта на изкуствен интелект  Какви защити имат евробанкнотите и как да разпознаем истинските?

Какви защити имат евробанкнотите и как да разпознаем истинските?  Броят на чужденците в Европа се увеличава, нужни са за работна ръка

Броят на чужденците в Европа се увеличава, нужни са за работна ръка

Изчезналите милиони от най-търсения финансов престъпник в Европа

Изчезналите милиони от най-търсения финансов престъпник в Европа  Георгиев: Само за миналата година са 106 присъдите за сексуални посегателства срещу деца

Георгиев: Само за миналата година са 106 присъдите за сексуални посегателства срещу деца  Тихомир Безлов: Големият проблем за политиката в страната ни е, че няма устойчивост

Тихомир Безлов: Големият проблем за политиката в страната ни е, че няма устойчивост  Максимумът на метеорния поток Геминиди за 2025 г. ще настъпи утре

Максимумът на метеорния поток Геминиди за 2025 г. ще настъпи утре

Спортът по телевизията днес, 14 декември

Спортът по телевизията днес, 14 декември  Папая-правилата се запазват и за догодина, въпреки титлата на Ландо

Папая-правилата се запазват и за догодина, въпреки титлата на Ландо  Мачовете по телевизията днес, 14 декември

Мачовете по телевизията днес, 14 декември  Ковънтри не сбърка за втори път тази седмица

Ковънтри не сбърка за втори път тази седмица

Volkswagen попадна в капан

Volkswagen попадна в капан  Stellantis иска да увеличи пазарния дял, но някои марки са изложени на риск

Stellantis иска да увеличи пазарния дял, но някои марки са изложени на риск  Японците са лидери по надеждност и при колите на старо

Японците са лидери по надеждност и при колите на старо  Грешка ли е да сменяте единствено амортисьорите

Грешка ли е да сменяте единствено амортисьорите

продава, Къща, 186 m2 Пловдив, Прослав, 275000 EUR

продава, Къща, 186 m2 Пловдив, Прослав, 275000 EUR  продава, Двустаен апартамент, 63 m2 Бургас област, гр.Поморие, 125540 EUR

продава, Двустаен апартамент, 63 m2 Бургас област, гр.Поморие, 125540 EUR  продава, Двустаен апартамент, 60 m2 Бургас област, гр.Поморие, 86217 EUR

продава, Двустаен апартамент, 60 m2 Бургас област, гр.Поморие, 86217 EUR  продава, Двустаен апартамент, 57 m2 Бургас област, гр.Свети Влас, 112000 EUR

продава, Двустаен апартамент, 57 m2 Бургас област, гр.Свети Влас, 112000 EUR  продава, Тристаен апартамент, 61 m2 Бургас област, к.к.Слънчев Бряг, 110000 EUR

продава, Тристаен апартамент, 61 m2 Бургас област, к.к.Слънчев Бряг, 110000 EUR