Страхът от новия COVID вариант накара пазарите да преосмислят лихвите

Новият вариант може също да усложни задачата на централните банки, ако влоши закъсненията във веригата на доставки

Автор: Даниел Николов

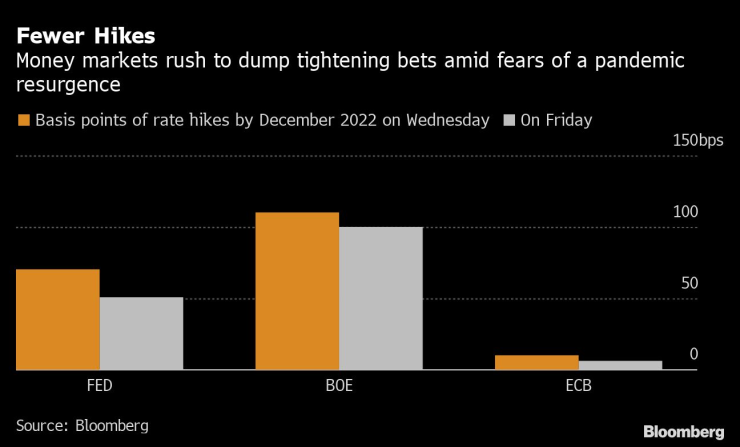

Рисковете от нов удар на COVID-19 върху икономическата активност разбиха очакванията за повишаване на лихвите през следващата година от големите централни банки в света, което е потенциален спад за долара и други валути, където залозите бяха най-агресивни.

Паричните пазари вече не са напълно уверени в увеличението на лихвения процент с 25 базисни пункта от Федералния резерв до юни 2022 г., нито са позиционирани за пълно повишение с 10 базисни пункта от Европейската централна банка до края на 2022 г., както бяха преди няколко дни, пише "Ройтерс".

А шансовете централната Банка на Англия да повиши лихвите следващия месец се оценяват на около 53%, от 75% в четвъртък.

Тези промени идват, след като откриването на нов вариант на коронавирус в Южна Африка предизвика по-строг граничен контрол от няколко правителства, докато учените се опитват да определят дали мутацията е устойчива на ваксините.

„Докато коментарът на централната банка е фокусиран върху покачващите се рискове за инфлацията, този (нов вариант на COVID) подчертава, че има значителни рискове за спад и ние сме в значителна фаза на несигурност за икономиката“, каза Крис Скиклуна, ръководител на икономическите изследвания в Daiwa.

В ехо от паниката, която обхвана пазарите, когато COVID се разпространи в началото на миналата година, цените на петрола се понижиха с над 12% в петък, акциите на туристическата индустрия отбелязаха спад от 15% или повече, а доходността на двугодишните облигации на САЩ падна с 14 базисни пункта в най-големия си дневен спад от март 2020 г.

Валутните търговци до момента предпочитаха щатския долар и други валути, където перспективите за повишаване на лихвите изглеждаха силни, водени от по-висока инфлация и по-силни икономики.

Сега картите са разбъркани.

Индексът на долара достигна 17-месечен пик, след като президентът Джо Байдън каза в понеделник, че ще номинира председателя на Фед Джером Пауъл за втори мандат. След това протоколи от срещата на Фед на 2-3 ноември показаха, че повечето членове на борда са готови да ускорят намаляването на покупките на активи и повишаването на лихвите.

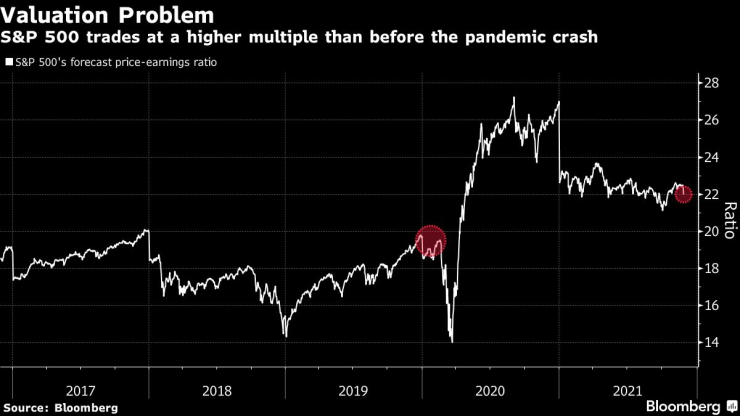

Така че с три увеличения на Фед с 25 базисни точки, взети предвид за 2022 г., спекулантите натрупаха "дълга" позиция в долара от 20 милиарда долара, показват данните от CFTC на САЩ.

Позицията спрямо йената, швейцарския франк и еврото междувременно е "меча", което отразява мнението, че затягането на политиката е далечно за тези страни.

Ако новият вариант на COVID наистина наруши политиката на Фед, „доларът може да е малко по-уязвим от еврото, защото вече говорим за две-три повишения на лихвите през следващата година от Фед“, каза Франческо Пезоле, валутен стратег в ING Bank.

Резкият спад на доходността на 2-годишните съкровищни облигации – сегмент на облигации, особено чувствителен към промени в лихвените проценти – тласна премията за доходност спрямо Германия с 10 базисни пункта по-ниска.

Не е изненадващо, че йената и швейцарският франк поскъпнаха с над 1.5% спрямо долара, докато еврото се покачи с 0,96% в един от най-големите си ежедневни скокове за тази година.

Главният икономист на инвестиционната банка на UBS Аренд Каптейн каза, че въпреки че увереността в подобряването на пазарите на труда в САЩ може да избледнее, ако се разпространи нов вариант, все още е рано да се говори за измерване на въздействието.

Но той добави, че „пазарът е изпреварил себе си твърде много по отношение на ценообразуването на скъсен прозорец за намаляване на стимулите и многократни увеличения през следващата година“.

COVID по време на инфлация

Новият вариант може също да усложни задачата на централните банки, ако влоши закъсненията във веригата на доставки, които отчасти са виновни за разпалването на инфлацията.

Великобритания, където инфлацията достигна 10-годишен пик, възлагаше на около 70 базисни точки затягане на политиката до средата на 2022 г., въпреки слабото икономическо възстановяване.

Но в петък стерлингът падна с 0,87% спрямо еврото; наред с новозеландския, австралийския и канадския долар, паундът е най-уязвим за облекчаване на очакванията за лихвените проценти, прогнозират анализаторите на MUFG.

В Европа новият щам може да укрепи по-умерените политики в Управителния съвет на ЕЦБ.

Докато се очаква ЕЦБ да прекрати своята схема (PEPP) за спешно стимулиране на пандемията от 1,85 трилиона евро (2,08 трилиона долара), стратегът на Mizuho Питър Маккалъм сега вижда по-голям шанс програмата да бъде удължена след крайния срок от март.

Тази гледна точка резонира на пазарите на облигации в Южна Европа, най-големите бенефициенти на програмата. Разходите по заеми в Италия за 10 години паднаха под 1%, с най-големия дневен спад за три седмици.

„Те (ЕЦБ) казваха, че европейската ситуация не променя резултата от PEPP, но ако има нов вариант, изискващ нови ваксини, това със сигурност променя картината“, каза Маккалъм.