Инвеститорите в облигации се се опарвали многократно в Аржентина, която девет пъти просрочи дълга си от спечелването на независимостта през 1816 г. Сега, само дни преди решаващ президентски вот, назрява нова криза.

Хавиер Милей, гласовит либертарианец аутсайдер, се зарича напълно да преобърне икономиката. Неговият подкрепян от управляващите опонент Серхио Маса иска да продължи да харчи в лицето на трицифрената инфлация.

Който и да встъпи в длъжност, инвеститорите са притеснени. Притежателите на около 65 милиарда долара държавен дълг – включително големи инвеститори като Pimco, BlackRock и Fidelity – вече са претърпели загуби от облигации от приблизително 24 милиарда долара от последното преструктуриране през 2020 г. И те знаят, ако историята е някакъв ориентир, че вероятно предстоят още загуби.

„Аржентина, от макроикономическа и фундаментална гледна точка, върви по грешен път от доста време“, каза Мила Скулкина, паричен мениджър в Lord Abbett & Co. „Доста трудно е да се види обрат.“

Международните облигации на страната са едни от най-големите изоставащи в света, откакто бяха емитирани преди три години като част от преструктурирането.

Следващите големи плащания по дълга бяха отложени до 2024 г. и 2025 г. и повечето книжа се търгуват под 30 цента за долар - с доходност, която предполага, че търговците се готвят за 10-то неизпълнение.

Какво ще последва зависи от това кой ще изберат гласоподавателите на 19 ноември. Докато инвеститорите харесват обещанието на Милей да подходи към публичните разходи с моторна резачка, те се притесняват, че радикалните му предложения за доларизиране на икономиката и затваряне на централната банка могат да предизвикат социални вълнения, затруднявайки необходимите реформи.

Междувременно Маса представлява управляващата лява коалиция, която предизвика най-скорошния скок на инфлацията и икономическите сътресения в нацията. Докато някои инвеститори казват, че Маса има политическото влияние, за да направи необходимите реформи, досега той разчиташе на държавните разходи - финансирани чрез печатане на пари - за да повлияе на избирателите.

За Майк Арно, паричен мениджър в Brandywine Global Investment Management, несигурността относно това какво ще прави следващият президент, след като встъпи в длъжност, е достатъчна причина да избягва облигациите на страната. Той продаде бондовете в своите портфейли, след като Милей неочаквано излезе начело на първичния вот през август и каза, че фирмата трябва „да помисли дали и кога и как трябва да инвестира“.

Това е въпрос, който възниква и за други на Уолстрийт. Инвеститорите са били слабо компенсирани за държането на дълга през последните три години.

Задържането на 1 милион долара от облигациите на Аржентина за 2030 г. след последното преструктуриране, например, би донесло приблизително 11 000 долара лихвени плащания, според данни, събрани от Bloomberg. Стойността на това участие обаче е паднала до приблизително 565 000 долара, показват индикативните ценови данни. Това оставя притежателите на дълг или да чакат и да се надяват, или да приемат загубите и да продават.

Такива загуби със сигурност са си проправили път в портфейли - дори ако страната съставлява относително малки части от притежанията на големи фондове. Global Allocation Fund на BlackRock, New Markets Income Fund на Fidelity и Income Fund на Pimco, например, са видели, че притежаваните от тях аржентински облигации са загубили поне 33% след последното преструктуриране на страната през септември 2020 г., според данни, събрани от Bloomberg.

Представители на трите фирми отказаха да коментират цифрите и позицията им в страната преди изборите в неделя.

За някои, разбира се, тези загуби се превръщат във възможност - особено ако следващият президент изненада пазара и прегърне политики, които стабилизират икономиката, песото и пазара на облигации.

„Предизвикателствата пред следващата администрация, която и да е тя, са невероятно големи“, каза Стюарт Склейтър-Бут, портфолио мениджър в Stone Harbor Investment Partners в Ню Йорк. Фирмата държи аржентински облигации на ниво, съответстващо на референтните показатели на JPMorgan Chase & Co. за нововъзникващи пазари, каза той.

„Не искам да бъда твърде неизложен“, каза той, „защото, ако го разбера погрешно, има много потенциал за доходност и възвръщаемост, от който се отказвате.“

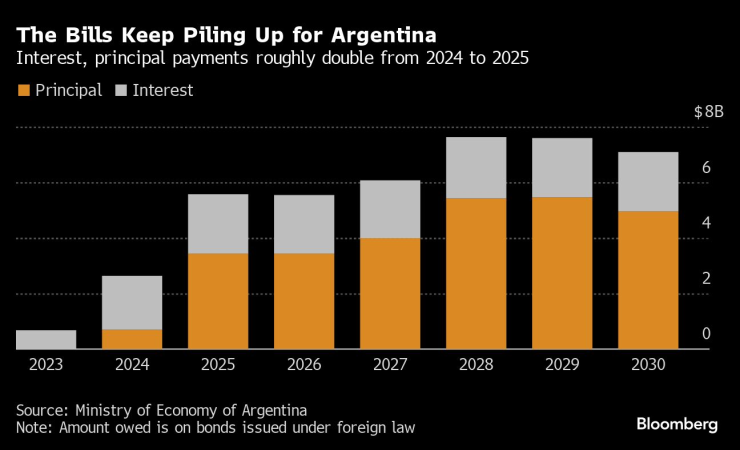

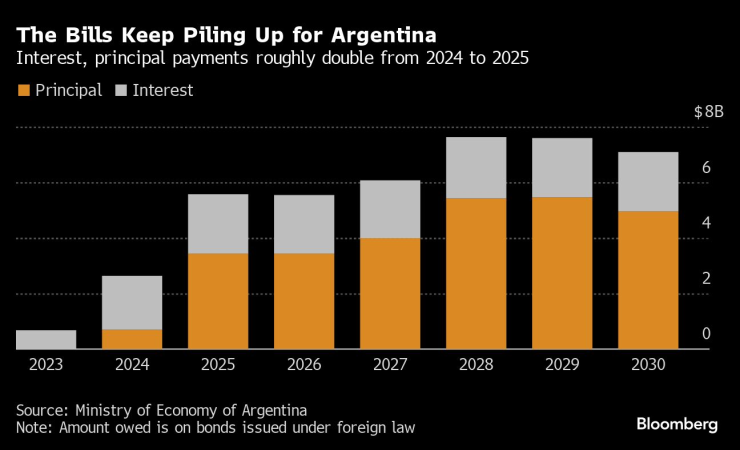

Плащанията се натрупват

За тези, които чакат печалбата, рискът от ново неизпълнение е от първостепенно значение. Централната банка на Аржентина отдавна няма резерви в чуждестранна валута, които са лесни за изразходване, което повдига въпроси за това как следващото правителство ще си позволи да извършва предстоящи плащания по облигации.

Инвеститорите очакват да получат 2,6 милиарда долара лихви и главници през следващата година, като първите големи плащания ще бъдат дължими през януари - само седмици след встъпването в длъжност на следващия президент. Тази сума се удвоява до повече от 5,6 милиарда долара през 2025 г., според данни на министерството на икономиката.

За Ричард Хол, асоцииран портфолио мениджър на T. Rowe Price, все още има несигурност относно това как страната ще си възвърне достъпа до пазара, ще се справи с икономическите си сътресения и ще управлява дълга си.

Суаповете за кредитно неизпълнение, макар и малко търгувани, вече предполагат 100% шанс правителството да не успее да извърши плащания и да изпадне в неизпълнение през следващите пет години.

„Няма привлекателен път пред нито един кандидат. И двамата ще се опитат да стартират програма за стабилизиране възможно най-скоро“, каза Хуан Мануел Пасос, главен икономист в базираната в Буенос Айрес брокерска компания TPCG. „Големият въпрос е дали ще бъде нещо достоверно, или още един слой грим върху плашилото.“

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Вдигат учителските заплати с 10 процента

Вдигат учителските заплати с 10 процента  Николай Младенов ще управлява изпълнителния комитет за Газа

Николай Младенов ще управлява изпълнителния комитет за Газа  Зверско убийство на сина на зам.-кмета на Харков във Виена

Зверско убийство на сина на зам.-кмета на Харков във Виена  Тарикати продават стартови пакети евро от по 20 лева за 50

Тарикати продават стартови пакети евро от по 20 лева за 50

6 начина да отслабнете до Нова година

6 начина да отслабнете до Нова година  Размяна на "любезности" между Мъск и ЕС заради глоба от 120 млн. евро

Размяна на "любезности" между Мъск и ЕС заради глоба от 120 млн. евро  Франция представи мощна нова система за борба с дронове

Франция представи мощна нова система за борба с дронове  Откриха нови доказателства за селективен канибализъм сред неандерталците в Европа

Откриха нови доказателства за селективен канибализъм сред неандерталците в Европа

Още една важна фигура се разделя с Ред Бул

Още една важна фигура се разделя с Ред Бул  Спортът по телевизията днес, 9 декември

Спортът по телевизията днес, 9 декември  Мачовете по телевизията, днес 9 декември

Мачовете по телевизията, днес 9 декември  Без големи дербита в третия кръг за ФА Къп

Без големи дербита в третия кръг за ФА Къп

Пет от най-странните жабки в серийни автомобили

Пет от най-странните жабки в серийни автомобили  Първото BMW M се продава

Първото BMW M се продава  Опасно ли е поставянето на калъфи върху седалки с подгрев

Опасно ли е поставянето на калъфи върху седалки с подгрев  Volkswagen вкарва три модела в сервизите заради проблеми с безопасността

Volkswagen вкарва три модела в сервизите заради проблеми с безопасността

продава, Тристаен апартамент, 156 m2 София, Хиподрума, 510000 EUR

продава, Тристаен апартамент, 156 m2 София, Хиподрума, 510000 EUR  дава под наем, Офис, 120 m2 София, Манастирски Ливади, 1560 EUR

дава под наем, Офис, 120 m2 София, Манастирски Ливади, 1560 EUR  продава, Тристаен апартамент, 151 m2 Халкидики, 260000 EUR

продава, Тристаен апартамент, 151 m2 Халкидики, 260000 EUR  продава, Мезонет, 105 m2 Халкидики, 180000 EUR

продава, Мезонет, 105 m2 Халкидики, 180000 EUR  продава, Тристаен апартамент, 95 m2 София, Симеоново, 245000 EUR

продава, Тристаен апартамент, 95 m2 София, Симеоново, 245000 EUR