Златото има най-добрата седмица от март след страховете за банките в САЩ

Според JPMorgan инвеститорите се насочват към злато и технологии на фона на риск от рецесия

Обновен: 5 May 2023 | 10:15

Редактор: Даниел Николов

Златото се насочи към най-големия си седмичен ръст от средата на март, тъй като подновените притеснения за банковия сектор в САЩ подхраниха залаганията, че Федералният резерв може да трябва да намали лихвите по-рано от очакваното.

Кюлчетата бяха стабилни в петък и се повишиха с около 3% тази седмица. Ценният метал се повиши от началото на март поради спада на доходността на държавните облигации и нервността около банките и застоя на тавана на дълга на САЩ. Златото се изкачи до едногодишен връх в четвъртък и е в обсега на рекорда, поставен през 2020 г.

Основният фокус в момента е задълбочаващият се крах в регионалните банки в САЩ и какво означава това за лихвените проценти. Има очаквания, че Фед може да трябва да започне да намалява разходите по заеми до юли в отговор на затягането на кредитните условия. По-ниските лихви са в подкрепа на благородния метал, който не предлага лихва.

Противопоставянето за тавана на дълга, което може да има катастрофални последици, ако не бъде решено, повиши лихвите по краткосрочните съкровищни бонове, като ги тласна над доходността на 10-годишните с най-много от поне три десетилетия. Стръмното обръщане на кривата влошава опасенията за рецесия и повишава привлекателността на активите-убежища.

Рискът от технически фалит на САЩ е „в момента недооценен“, каза в бележка стратегът на RBC Capital Markets Кристофър Луни. „Ще следим за инвеститори, които правят значителни разпределения, за признаци за бъдещ ръст на златото.“

Междувременно покупките на централната банка отбелязаха значително отдръпване през първото тримесечие, според доклад на Световния съвет по златото. Въпреки че търсенето остава силно, спадът може да натежи върху кюлчетата, след като рекордното изкупуване от централните банки през 2022 г. подкрепи цените, въпреки че инвеститорите продадоха благородния метал на фона на нарастващата доходност на долара и облигациите.

Спот златото беше стабилно на 2049,99 долара за унция към 12:42 ч. в Сингапур след покачване с 3,4% през предходните три сесии. Индексът Bloomberg Dollar Spot падна с 0,2% и се понижи с 0,6% тази седмица. Среброто поевтиня, докато платината и паладият се повишиха.

Злато, технологии на фона на риск от рецесия

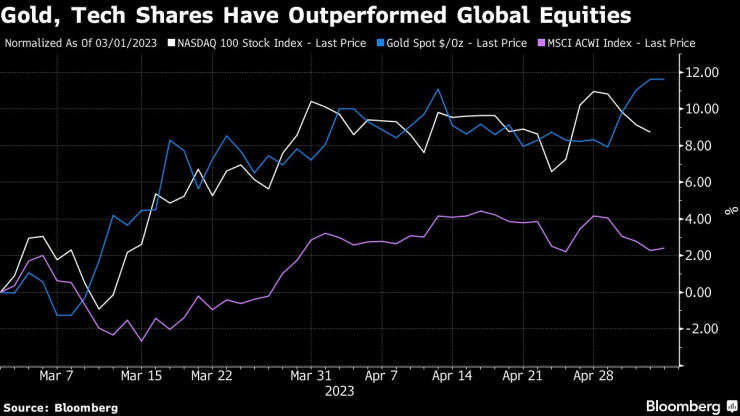

Инвеститорите вероятно ще предпочетат златото и технологичните акции, тъй като се очаква тези залози да осигурят буфер срещу възможността от рецесия в САЩ тази година, според стратезите в JPMorgan Chase & Co.

Търговията, определена като „дълга продължителност“, се изразява в наднормени залози на златото, акции на растежа като технологични компании и валути (без USD), пишат в бележка стратези на банката.

„Банковата криза в САЩ увеличи търсенето на злато като заместител на по-ниски реални лихвени проценти, както и хеджиране срещу „катастрофичен сценарий“, пишат те.

JPMorgan отбелязва, че темата за дългата продължителност изглежда се е превърнала в консенсус през последните месеци. Подобна сделка изглежда „относително привлекателна“, тъй като би имала ограничени недостатъци при сценарий на лека рецесия в САЩ, но много предимства при по-дълбока рецесия.

Други ключови точки от доклада:

Наистина, делът на технологиите в глобалните акции се е повишил рязко тази година, доближавайки се до върховете от 2021 г., което означава, че светът като цяло е станал с по-голямо тегло на технологиите.

Институционалните инвеститори се насочиха към златото, но изглежда инвеститорите на дребно увеличиха експозицията към биткойн.

При кредитирането инвеститорите предпочитат дълги корпоративни облигации с инвестиционен клас. „Това е така, защото корпоративните облигации с висок клас обикновено имат по-висока продължителност от около 7-8 години, около двойно повече от корпоративните облигации с висока доходност.“

Във валутите инвеститорите изразяват дюрационна търговия, като заемат къси позиции за щатски долари, „предвид силната отрицателна корелация между американските облигации и представянето на DXY“.