ЕЦБ инжектира милиарди евро в по-крехките дългови пазари в еврозоната

Централната банка се опитва да успокои обстановката в страни като Италия

Обновен: 8 August 2022 | 12:55

Автор: Таня Жекова

Европейската централна банка използва своята програма за изкупуване на облигации от епохата на пандемията, за да предпази силно задлъжнелите страни от еврозоната от последиците от спирането на програмите за стимулиране, което беше направено в опит да се укроти инфлацията, пише The Financial Times.

Централната банка приключи със своята програма за спешни покупки по време на пандемията през март, но фокусира реинвестициите от падежиращи облигации върху финансово по-уязвимите членове на блока.

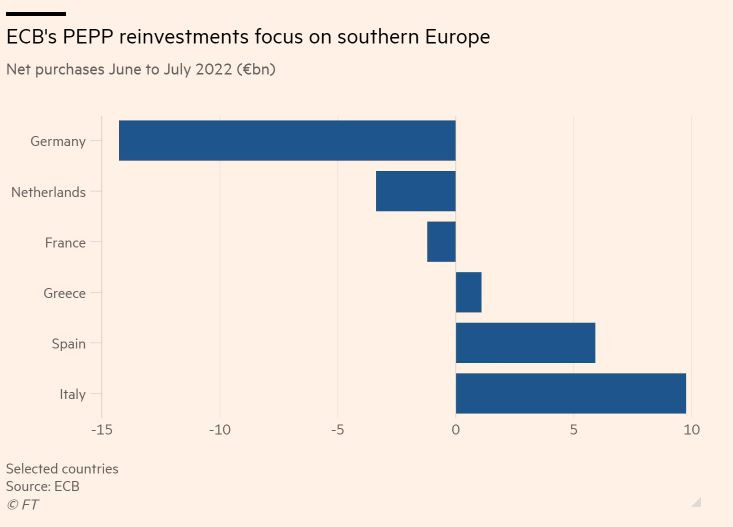

Между юни и юли ЕЦБ инжектира 17 милиарда евро на италианските, испанските и гръцките пазари, като същевременно позволи нейното портфолио от германски, холандски и френски дълг да спадне с 18 милиарда евро, според изчисления на Financial Times, базирани на данни на централната банка.

„Отклонението сега е много голямо“, каза Фредерик Дукрозе, ръководител на отдела за макроикономически изследвания в Pictet Wealth Management, относно реинвестициите на ЕЦБ. „Изглежда, че ЕЦБ е била много активна, като е реинвестирала почти всички приходи от основните страни в периферните страни.“

Реинвестициите подчертават желанието на ЕЦБ да ограничи разходите по заеми за страни като Италия и да предотврати дългова криза в еврозоната, тъй като се оттегля от гъвкавата парична политика, която подкрепяше блока след дълговата криза преди десетилетие.

Тези ходове идват след като миналия месец ЕЦБ повиши лихвените проценти за първи път от 2011 г., като взе решение да приключи програмата PEPP и по-дълготрайната схема за закупуване на облигации, наречена програма за закупуване на активи.

Свен Яри Стен, главен европейски икономист в Goldman Sachs, каза, че „степента на гъвкавостта, която е използвана“ при реинвестирането на постъпленията от облигации, които са част от програмата PEPP, е „малко повече, отколкото се очакваше“.

Служителите на ЕЦБ и инвеститорите се притесняват, че по-строгите парични политики ще разширят пропастта между най-силните и най-слабите икономики в региона - така нареченият риск от фрагментация. Тези страхове увеличиха разликата между доходността на италианските и еталонните германски 10-годишни облигации до цели 2,4 процентни пункта през юни - ниво, наблюдавано за последно по време на пазарния смут в първите дни на пандемията през 2020 г.

Оттогава спредът се стесни до около 2,1 процентни пункта, след като ЕЦБ се ангажира да се справи с фрагментацията. Миналия месец ЕЦБ заяви, че гъвкавостта при използването на реинвестициите от PEPP ще бъде „първата линия на защита“ в опита й да задържи така наречените спредове.

„Мисля, че е добре да бъдат смели . . . добре е за пазарите да видят, че влагат парите си там, където обещаха“, каза Дюкрозе, добавяйки, че „ясното послание е, че те използват тази гъвкавост почти до максимума, който биха могли“.

Миналия месец централната банка въведе и нов инструмент за защита, наречен TPI, който може да се използва в случай, че реинвестициите от PEPP не успеят да задържат спредовете под контрол. Инструментът позволява на ЕЦБ да купува в неограничен мащаб облигациите на всяка държава, която счита, че е изправена пред пазарен натиск отвъд икономическите перспективи. Инвеститорите внимателно наблюдават италианските спредове, за да видят кога ЕЦБ може да се намеси, като мнозина смятат 2,5 процентни пункта за важна точка.

Въпреки че ЕЦБ тепърва ще използва новия инструмент, използването на реинвестиции от PEPP показва колко нетърпеливи са служителите на банката да държат спредовете под контрол.

Яри Стен каза, че това е „активиране на първата линия на защита срещу риск от фрагментация, но все пак означава, че е открит въпросът дали и кога TPI ще бъде активиран“.