Европейската агония с облигациите е към края си след най-силния месец в историята

Облигациите в Еврозоната отбелязаха рекордна възвръщаемост от 4,1% през юли

Обновен: 1 August 2022 | 17:17

Автор: Таня Жекова

След мъчителното начало на годината, европейският пазар на облигациите най-накрая си пое глътка въздух.

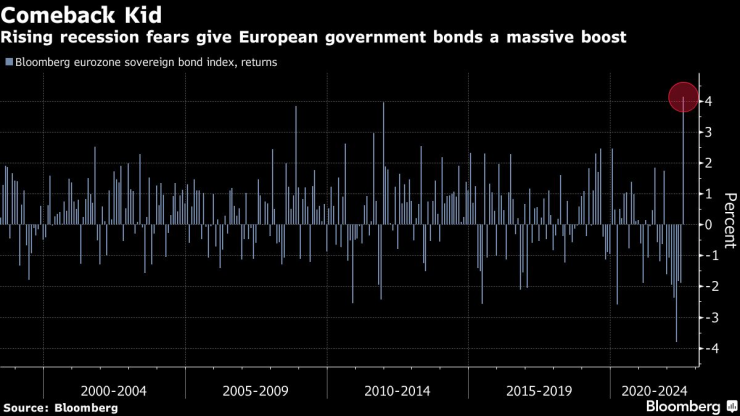

Индексът на Bloomberg, проследяващ държавните облигации на еврозоната, отбеляза възвръщаемост от 4,1% през юли, което е най-доброто месечно представяне в историята. Това слага край на седем последователни месеца на загуби, тъй като рекордната инфлация удари фиксирания доход, подтиквайки инвеститорите масово да разпродават своите притежания.

Възвръщаемостта от началото на годината все още е плачевна при почти минус 9%. Но това е знак, че класът активи е върнал част от своята привлекателност, тъй като икономическият спад подхранва търсенето на активи-убежища.

„Европейският пазар на облигации отново стана привлекателен“, каза Николас Форест, ръководител на отдела за глобални дългови инструменти в Candriam, който управлява активи на стойност 158 милиарда евро. „Опасенията от рецесия се превърнаха в основен риск за инвеститорите в облигации и ние вярваме, че най-добрият инструмент за хеджиране срещу рецесия са държавните облигации.“

Класът активи се върна обратно към положителна възвръщаемост в същия месец, когато Европейската централна банка повиши лихвите за първи път от повече от десетилетие. Но залозите на паричния пазар за повишаване на лихвените проценти вече показват признаци на пик, което накара RBC Capital Markets да намали целта си за германската 10-годишна доходност до 0,8% от предишния 1%.

Тя беше малко над това ниво в понеделник, около 0,87%. Все пак процентът се е понижил повече от наполовина, след като достигна 1,93% на 16 юни, най-високото ниво от 2014 г. Италианските облигации се повишиха, изпращайки 10-годишната доходност под 3% за първи път от май.

Candriam предпочита дългосрочни германски и френски дългове пред краткосрочните такива, тъй като е вероятно те да спаднат още повече при рецесия. Спредът между две и 10-годишни германски облигации сега е около 54 базисни пункта, след като беше 80 в началото на юли.

Въпреки това всички са предпазливи и нащрек. Паскал Бланк, председател на института "Амунди", предупреди, че очакванията за предстоящ срив на растежа може да са преждевременни. Въздействието на по-строгата парична политика отнема време, за да окаже влияние, а и централните банки може да се въздържат, за да не нанесат твърде много вреди на икономиката.

„Следователно инфлацията ще бъде по-висока, отколкото мнозина очакват през следващите няколко години, което ще има важни последици за цените на активите“, пише той в бележка до клиентите си. „На пазарите с фиксиран доход това ще означава още по-високи доходи.“

Данни от петък показват, че потребителските цени в еврозоната достигнаха нов рекорд за всички времена. Въпреки че растежът през второто тримесечие в региона надхвърли очакванията, цифрите също така подчертаха предизвикателствата, като водещата икономика Германия неочаквано стагнира. Доверието в еврозоната падна до 17-месечно дъно.

Пол Джаксън, глобален ръководител на отдела за изследване на разпределението на активи в Invesco Asset Management Ltd., е по-уверен, смятайки, че ценовият натиск вероятно ще отслабне, когато икономиките започнат да се сриват.

„Смятам, че рисковете вече са по-равномерно балансирани между възстановяването на доходността или падането дори още по-ниско“, каза той.

Търговците залагат на много по-малко увеличения от 100-те базисни пункта, очаквани от ЕЦБ до декември. Данните от четвъртък показаха, че икономиката на САЩ се е свила за второ поредно тримесечие, подхранвайки опасенията, че рецесията може да се разпространи в Европа, особено ако прекъсванията в руските енергийни доставки се влошат.

„Ситуацията с газа е надвиснала над Европа“, каза стратегът по лихвите на UBS Group AG Рохан Кана. „Докато този риск не изчезне и доверието не се възстанови, ще бъде доста трудно за доходностите да променят мащаба на рекордите, наблюдавани по-рано тази година.“