Има ли светлина в тунела за развиващите се пазари след срив от 5 трлн. долара

Перспективите обаче все още са несигурни на фона на глобалните предизвикателства

Обновен: 18:27 | 23 май 2022

Останките след разгрома за пет трилиона долара на развиващите се пазари започват да изглеждат като възможност за купуване за някои инвеститори, пише Bloomberg.

Проблемите са очевидни: акциите отслабнаха под средните си оценки за последните 17 години. Доходността по облигациите в местни валути се повиши до нивото, което поддържаше след кризата от 2008 г. Спредовете по доларовите облигации са близки до праговете, които достигат само по време на криза.

След 15 месеца на изтичане на капитал развиващите се пазари са в напреднал стадий на ценообразуване на риска. За някои фонд мениджъри това може отново да е знак за купуване – не с бичи нагласи, но с последователни и предпазливи стъпки. Все пак рисковете от по-дълбоки загуби остават, особено ако китайската икономика се забави допълнително и Федералният резерв премине към повече лихвени повишения.

„Намалихме мечите си очаквания за активите на развиващите се пазари“, коментира Пол Гриър, Fidelity International. „Въпреки че фундаментите остават много предизвикателни, предлаганите оценки, заедно с по-благоприятната техническа картина, съществено промениха краткосрочната асиметрия риск-премия“, посочва той.

Развиващите се пазари се насочват към обрат. Графика: Bloomberg

Общата оценка на акциите на 24-те страни, класифицирани като развиващи се пазари от MSCI, се понижи с четири трилиона долара, след като достигна връх в началото на 2021 г., докато показателите на Bloomberg за доларовите облигации и дълга в местна валута изтриха по 500 милиарда долара спрямо пиковете си. Повишаването на лихвите от Фед и количественото затягане са сред водещите опасения за инвеститорите, но ускорението на инфлацията, новите огнища на пандемията в Китай и войната в Украйна също дават отражение.

Разпродажбата тласна измерителят на JPMorgan на допълнителната доходност, търсена от инвеститорите за притежание на суверенни доларови облигации на развиващите се пазари пред притежание на държавни ценни книжа на САЩ, до 489 базисни пункта в петък. Това е на крачка от границата от 500 базисни пункта, която предизвика обрат през 2015 г. и над нивото, което доведе до такъв през 2011 г.

„Има причини да очакваме паническата разпродажба да е зад гърба ни“, заяви Дженифър Кусума, Australia & New Zealand Banking Group. „Пазарът осигурява прилични нива за навлизане за тактическо позициониране или за дългосрочни инвеститори, които са засегнати от пазарната волатилност“, добавя той.

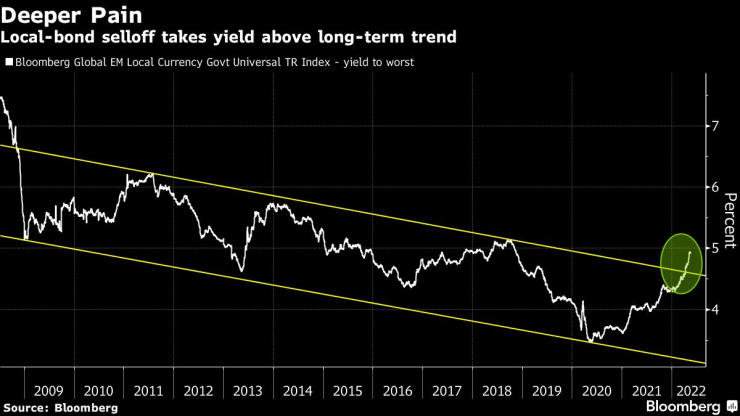

Разпродажбите на местни облигации повишават доходността над дългосрочния тренд. Графика: Bloomberg

Облигациите в местна валута също изглеждат евтини. Средната доходност по облигациите от индекса EM Local Currency Government Universal се повишава до 4,94% - над нивото, в което се колебае от 2008 г.

„Доходността вече е достатъчно атрактивна“, коментира Леонард Куан, T. Rowe Price Group. „Тя е способна да предостави възглавница срещу допълнителен ръст на основните лихви и все пак да осигури положителна възвръщаемост през следващата година“, добавя той.

Междувременно индексът на MSCI за акциите на развиващите се пазари се понижава всеки месец през тази година, разширявайки спадовете си от 2021 г. Съотношението, което се отнася до цените на акциите към балансите, се понижава до 1,44 пъти – под средното ниво от 1,47 пъти от 2005 г. насам.

Съотношението между цената на акциите и баланса се понижава. Графика: Bloomberg

Не е непременно всички тези индикатори да сочат обрат на развиващите се пазари. Сривът на американските борси почти сигурно ще повлече със себе си развиващите се пазари, както и евентуално по-силно затягане на паричната политика или ескалация на геополитическото напрежение. Дори без тези сътресения, повечето инвеститори очакват развиващите се пазари да претърпят повече загуби, преди да достигнат дъно.

„Все още имам мечи нагласи по отношение на местните облигации въпреки значителното подобрение на стойността през тази година“, заяви каза Раджив Де Мело, GAMA Asset Management. „Притеснението ми е, че този цикъл на затягане на централните банки на развитите пазари е много по-агресивен от това, с което инвеститорите са свикнали през последните 20-30 години“, добавя той.

Два показателя, които трейдърите чакат, преди да се насочат обратно към развиващите се пазари, са пикът на инфлацията и преустановяване на ралито на долара. Доларът отчете загуби миналата седмица след шест седмици на ръстове, което може да ги окуражи. Те също така ще следят данните за потребителските цени тази седмица от най-малко осем развиващи се страни, включително Мексико и Малайзия. Данните от САЩ, включително разходите на домакинствата, ще дадат сигнали за политиката на Фед.

„Ние сме неутрални с перспектива към бичи нагласи до края на годината, когато преминем пика на инфлацията", посочва Едуин Гутиерес, abrdn plc. „Има голяма вероятност пазарният фокус да се обърне към притесненията за рецесия в САЩ. Това също ще означава, че доходността по облигациите на развиващите се страни ще започне да се понижава", отбелязва той.