Европейските акции все още са евтини с добра причина

Американските акции изпревариха европейските си колеги през последните 15 години. Това не означава, че е време за смяна

Редактор: Даниел Николов

Вероятно най-подценяваното умение във финансите е да знаеш кога да продаваш. По-голямата част от фокуса е върху това какво и кога да купите, но кристализирането на печалбите, преди те да се изпарят, е белегът на успешния фонд мениджър. И така, след 15 години превъзходство на акциите на САЩ спрямо Европа, време ли е да излезем от скъпия фондов пазар и да погледнем отвъд Атлантика? Краткият отговор е не, защото относителната сила на съответните икономики все още е в полза на американските акции.

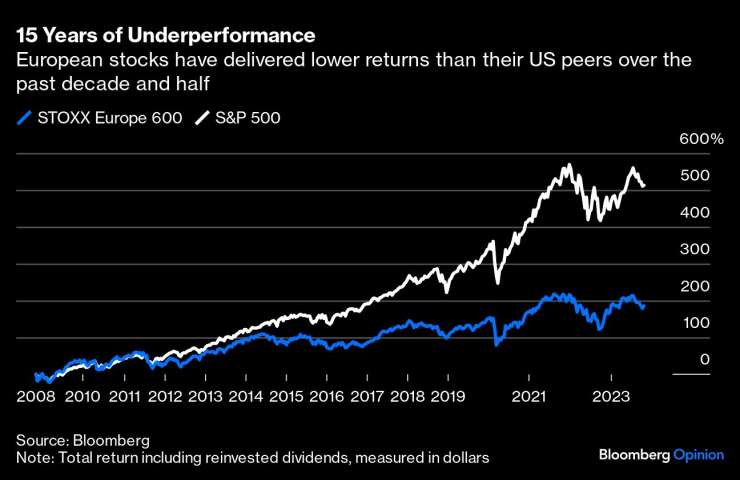

Инвеститорите са направили около 10% печалба от акциите в САЩ тази година, двойно повече от наличните в Европа. Това е на базата на общата възвръщаемост в долари, но картината е приблизително същата както в евро, така и когато се измерва в местни валути. В 15-годишен хоризонт разделението е още по-голямо, като парите, инвестирани в референтния американски индекс, се увеличават пет пъти спрямо по-малко от удвояване в Европа.

И все пак, S&P 500 имаше смесена година. Докато референтният индекс се повиши с почти 9%, той би бил на отрицателна територия, ако не бяха технологичните акции на Великолепната седморка. Технологичният индекс Nasdaq се повиши с 23%, но индексът Russell 2000 със средна капитализация се понижи с 5,6%. Изборът на сектор очевидно е най-ценният набор от умения за портфолио мениджър.

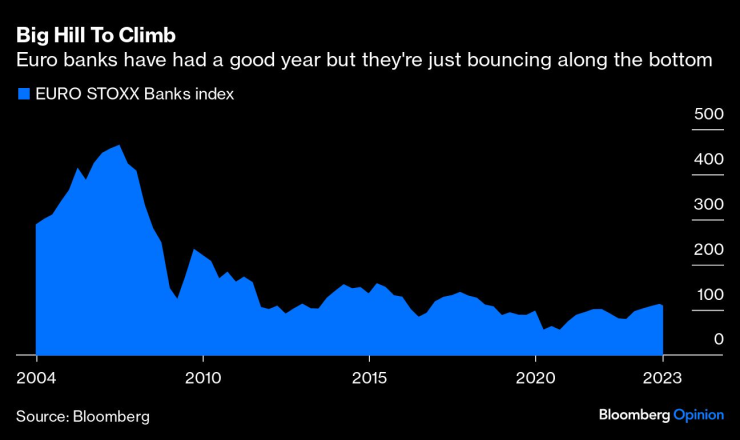

Повечето европейски фондови индекси отчетоха скромни печалби тази година, като Италия е водеща. Европейските банки, които често са любима игра за американските фондове, търсещи търговия с международни аномалии, със сигурност са евтини, търгувайки с големи отстъпки спрямо стойността на нетните си активи. Например Societe Generale SA, основният френски кредитор, търгува на по-малко от 0,3 пъти материалната си балансова стойност. Но времето е всичко. Въпреки че тази година се наблюдава двуцифрен ръст за банковия сектор в Европа, референтният индекс на сектора все още е на една пета от най-високото си ниво преди световната финансова криза. Инвеститорите очевидно не предвиждат никакъв катализатор, който да повиши стойностите; европейските банкови сливания обикновено са последна мярка в отчаяни времена, а не идват от позиция на сила.

Еврозоната е в застой на прага на рецесия, докато икономиката на САЩ е нараснала с близо 5% годишен темп през третото тримесечие. Така че на макроикономическа основа няма убедителна обосновка за завъртане към старите икономики на Европа, които страдат от сериозен спад след поредица от системни шокове. Пандемията, войната в Украйна и проблемите на Китай засегнаха Европа по-силно. Въпреки че в Европа има много ценни сделки, акциите за растеж, задвижвани от технологиите и изкуствения интелект, са много по-лесни за намиране на американския пазар.

Превъзходството на икономиката на САЩ в сравнение с Европа се проявява ясно в корпоративните печалби за третото тримесечие. Четири от пет от компаниите от S&P 500, които отчитат този сезон, са надхвърлили очакванията, като средната печалба на акция е нараснала с 12%. Картината на Stoxx Europe 600 е значително по-малко розова, като малко повече от половината досега надхвърлят прогнозите, отразявайки също толкова слабото второ тримесечие. Основната картина е още по-мътна, като средната печалба на акция намалява с 8% годишно темпо. Анализаторите на JP Morgan Chase & Co. отбелязват, че ръстът на приходите в еврозоната е „изключително слаб“.

Малко повече от една четвърт от приходите на компаниите от еврозоната с голяма капитализация идват от рамките на блока, където растежът за съжаление умира. Подобно количество се генерира от Азия, предимно Китай, който все още се бори да се възстанови от пандемията. Наистина само в САЩ ръстът на доходите на базираните в евро компании е стабилен. Това прави аргумента да се инвестира в Европа донякъде криволичещ. Дори ако Европейската централна банка бъде принудена да намали официалните си лихвени проценти преди Федералния резерв през следващата година, това ще даде само кратък ефект, идващ от позиция на слабост, а не на сила. И двата региона страдат от много по-висока доходност на облигациите, но натискът върху рентабилността е по-силен върху задлъжнелите компании в евро.

В по-дългосрочен план, големите колебания като демографията и (де)глобализацията също са в полза на САЩ. Коефициентът на възпроизводство в САЩ при 1,78 деца на майка се сравнява благоприятно със средното за ЕС от 1,53. То пада под 1,2 раждания в Италия. Администрацията на президента Джо Байдън открадна победата пред Европейския съюз с продължаващия си фискален стимул. Законът за намаляване на инфлацията се оказва промяна на играта за новите производствени съоръжения в САЩ. Оншорингът не може да работи навсякъде и Европа е големият губещ, тъй като разходите за енергия в региона скочиха.

Валутният фактор е жизненоважен фактор. Еврото е на ниво от 1,06 цента за долар, намирайки се близо до долния край на диапазона си от създаването си през 1999 г. Шансовете то да падне под паритета в сравнително близко бъдеще остават високи, тъй като резервният статут на американската валута е силен. Силната валута естествено привлича чуждестранен приток и, което е също толкова важно, обезсърчава местните пари да търсят другаде. Населението на САЩ инвестира много повече в акции, отколкото европейските спестители на дребно, които са склонни да се насочват повече към облигации, така че има и предимство за местната публика за фондовия пазар.

Тъй като S&P изглежда скъп на почти всеки показател за оценка, рисковете от запазване на наднорменото тегло на американските акции със сигурност са се увеличили, тъй като пазарните двигатели стават все по-технологично ориентирани. Въпреки това пазарът на акции в САЩ остава най-малко мръсната риза в глобалната кошница за пране, поне в обозримо бъдеще. Нивото на иновациите е много по-високо и достъпът до тях в регистрираните акции е много по-достъпен. Внимателното наблюдение кога да се вземат печалби от разпененото технологично пространство в САЩ не означава, че тревата е по-зелена от другата страна на езерото.

Маркъс Ашуърт е колумнист на Bloomberg Opinion, отразяващ европейските пазари. Преди това той е бил главен пазарен стратег за Haitong Securities в Лондон.