UBS може да действа с размах след сделката с Credit Suisse

Някои от плановете на банката вече са ясни, за други сфери тя има опции

Редактор: Николета Рилска

Ключовото число за акционерите на UBS при поглъщането на Credit Suisse не беше цената от 3,25 милиарда долара или заличените облигации за 17 милиарда долара, а статистика, която е много по-лесна за пропускане, пише Bloomberg.

Числото, което показа колко добра сделка е постигнала UBS, беше скокът от 74% в материалната балансова стойност на акция, която ще запише в деня на приключване на сделката. Ако това звучи неясно, ето и следното обяснение: въз основа на оценката на UBS преди сделката цената на акциите сега трябва да е почти 30 франка, а не 17,26 франка към края на сесията в петък.

UBS се търгува с огромна и нехарактерна отстъпка спрямо бъдещата си стойност по ред причини. Всички банки са засегнати в момента от зародения страх от надвиснала катастрофа. Освен това UBS загуби основните си предимства: инвеститорите я притежаваха като относително нискорисков мениджър на богатство, който предлагаше стабилни обратно изкупуване на акции и дивиденти, както се изрази Флора Бокахут, анализатор в Jefferies. Това няма да бъде валидно няколко години, поне.

Но наистина трудният въпрос е каква част от тази евтино закупена балансова стойност ще бъде загубена чрез продажба на активи, съкращаване на персонал и съдебни сметки от миналото лошо поведение на Credit Suisse.

Първи въпрос: Какво ще запази UBS? Управлението на богатството и активите би трябвало да остане предимно непокътнато, макар и с известно вероятно намаляване на риска и промени в начина, по който се управляват.

Икбал Хан, ръководителят на отдела за глобалното богатство на UBS, вече отиде в Азия, за да разговаря с местните екипи на Credit Suisse, които освобождаваха висши банкери. Рискът може да бъде намален, защото Credit Suisse беше по-агресивна в кредитирането на богати клиенти от UBS. Това се вижда в активите с по-висок риск в сравнение с общите активи на Credit Suisse: тя използва повече капитал на долар в баланса си.

Местната швейцарска универсална банка също ще бъде запазена. Това беше най-печелившият и ценен бизнес на Credit Suisse и по отношение на риска изглежда подобен на местната банка на UBS. Швейцарското правителство заяви, че не е загрижено за ефекта върху местната конкуренция от консолидацията. Това отношение може да не е трайно - повече от половината от населението не харесва обвързването - но засега промените трябва да са минимални.

Това е инвестиционната банка, в която ще бъдат всички действия - и загубите. UBS каза много малко, но ранните индикации са, че ще накара много трейдъри и банкери да се фокусират върху набирането на капитал, особено в САЩ и в модерни индустрии като технологии, фармацевтични продукти и телекомуникации. Освен това тя може да запази голяма част от американските изследователски екипи. Банкерите в Азия и тези, които съветват фирми за частни капиталови инвестиции, също могат да бъдат задържани.

Относителен дял на рисково претеглените активи спрямо общия баланс. Графика: Bloomberg

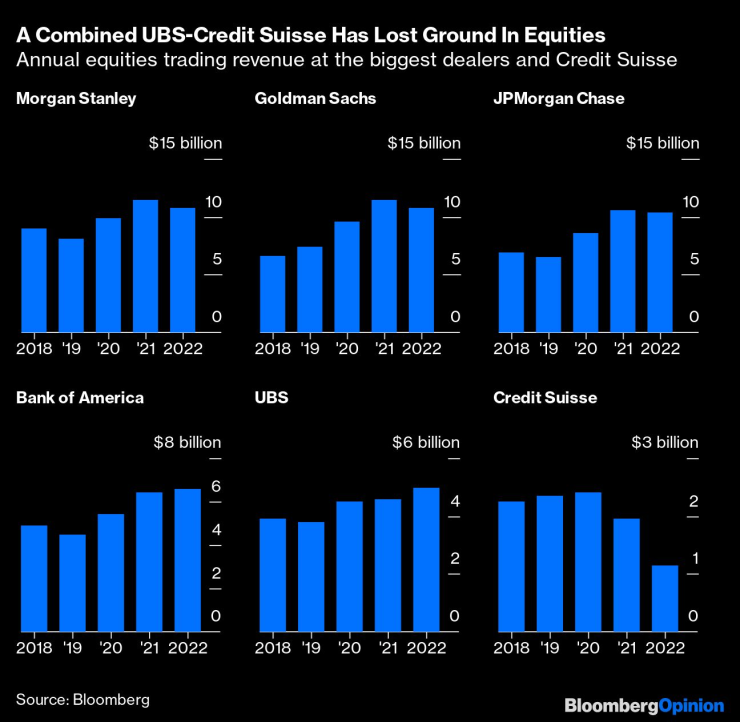

От страна на пазарите, UBS може да намери голяма част от бизнеса с търговия с акции привлекателен, особено електронните и алгоритмичните възможности. Въпреки това ще трябва да работи, за да навакса загубените позиции.

Ако тези бизнеси се бяха слели през 2019 г., обединената група щеше да бъде номер четири в света по приходи след Morgan Stanley, Goldman Sachs и JPMorgan. Делът на Credit Suisse почти намаля наполовина, отчасти защото се отказа от бизнеса си работа с хедж фондове след катастрофата на Archegos. Миналогодишните комбинирани приходи от търговия с акции ги поставят на пето място, малко зад четвъртата Bank of America. UBS ще трябва да се свърже с хората, участващи в тези области, и да ги убеди да останат възможно най-бързо – подобно на това, което Кан прави в Азия.

Търговията с фиксирана доходност, която обхваща облигации, валути и лихвени проценти, ще бъде изправена пред най-големи съкращения. UBS унищожи собствените си бюра за търговия с активи с фиксирана доходност след 2008 г. като основен тласък на преминаването към по-малко рискова стратегия с по-нисък капитал и председателят на UBS Колм Келехър даде да се разбере, че този вид намаляване на риска е това, което UBS ще направи.

Когато сделката приключи, UBS иска нейната комбинирана инвестиционна банка и търговско подразделение да съставляват 25% от груповите рисково претеглени активи и капиталови нужди. Всичко, което не иска, ще бъде продадено възможно най-бързо. За да постигне тази цел, трябва да се откаже от поне 27 милиарда долара рисково претеглени активи въз основа на отчетите за края на 2022 г.

Credit Suisse вече се съгласи да продаде по-голямата част от бизнеса си с ипотечни облигации на Apollo Global Management. Ако UBS накара Apollo да вземе останалото, продажбата ще изчисти 22 милиарда долара. Останалият пазарен бизнес има 22 милиарда долара рисково претеглени активи: Ако се изключи и цялата търговия, свързана с облигации и лихвени проценти, това лесно трябва да доведе UBS до целта ѝ. Credit Suisse също има 25 милиарда долара в собствени неосновни активи, които включват много трудни за продажба дългосрочни деривативи, които UBS каза, че иска бързо да продаде.

Общо UBS-Credit Suisse губят почва при активите. Графика: Bloomberg

Бързата продажба на тези нежелани активи е мястото, където могат да дойдат загуби. Няма подробна разбивка на инвестиционната банка и търговските позиции на Credit Suisse, но въз основа на горното приемаме, че тя продава 60% от активите с 10% отстъпка спрямо обикновената им стойност (не рисково претеглена), което може да означава около $14 милиарда загуби.

Съдебните спорове са другият източник на загуби. Според Елиът Стайн от Bloomberg Intelligence Credit Suisse има вероятна експозиция от 1,2 милиарда долара от известни съдебни дела, за които не е предвидила резерви.

Без съмнение ще има предизвикателства и непредвидени разходи по пътя, но също така ще има продължителни силни печалби и органичен растеж поне от страна на UBS, стига интеграцията да не разсейва управлението твърде много. Но размерът на печалбите, които UBS получава от тази сделка, все още изглежда огромен. Може да се очакват действия с размах от UBS. Тя е способна да си го позволи.