Развиващите се пазари в Азия печелят от годините на натрупване на валутни резерви, превръщайки се в предпочитана дестинация за рисковия капитал, пише Bloomberg.

Въпреки че нито един пазар не остана незасегнат през 2022 г., страни от Индонезия до Южна Корея и Филипините се възползват от 25-те години в подготовка за повторение на сътресенията, които станаха факт по време на азиатската финансова криза в края на 90-те години на миналия век. Азиатските валути се справят сравнително добре на фона на поскъпването на долара спрямо традиционните убежища като йената и еврото. Облигациите в региона също са относително силни в годината, в която дълговите пазари се насочиха към меча територия за пръв път от поколение насам.

Азия печели от добро управление и късмет. Инфлацията там е по-слаба, отколкото в останалата част на света, а местните власти не само натрупаха рекордни валутни резерви, но и бяха умерени в разгръщането им. Фискалната предпазливост и спокойното управление на кризи бяха норма и въпреки че резервите се свиват с най-бърз темп в историята, те все още са на по-високо ниво спрямо миналото десетилетие.

Азиатските страни натрупаха резерви за следващи кризи. Графика: Bloomberg

„Развитите страни в Азия повеждат надпреварата за поддържане на ниска инфлация“, заяви Джером Хегели, главен икономист на Swiss Re. „Страните могат да избегнат стагфлацията – и към момента смятаме, че по-голямата част от Азия може и ще спечели конкурентна преднина“, добавя той.

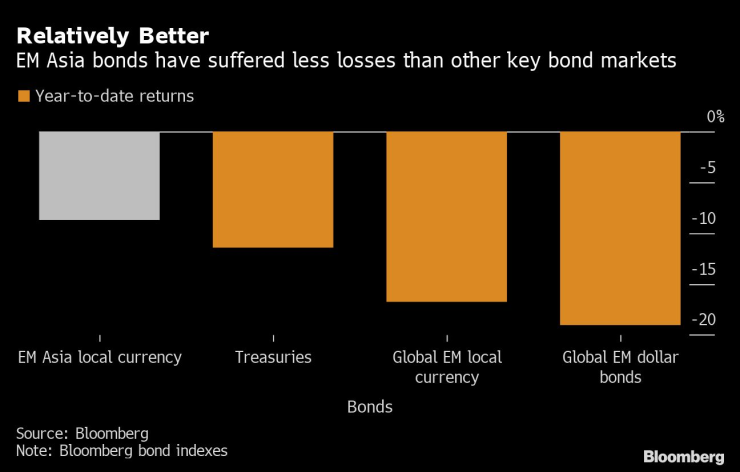

Представянето от началото на годината дава известен оптимизъм на бичи настроените спрямо развиващите се пазари в Азия инвеститори. Индексът на Bloomberg за облигациите на развиващите се страни в региона регистрира загуби от около 9% през тази година – относително по-силно представяне от това на показателя за американския дълг, който се понижава с 11%, както и от глобалния индекс за развиващите се пазари, който отчита спад от 16%.

Това накара инвеститорите да се насочат отново към Азия. Индия и Индонезия записаха нетен приток към облигациите си от инвеститори в чужбина – първи ръст от поне шест месеца, докато глобалните инвеститори увеличиха притежанията си в тайландски облигации за пръв път от май. Чуждестранните инвестиции в облигации все още не са се възстановили до нивата от преди коронакризата в повечето азиатски икономики, което предполага по-ниски възможности за изтичане на капитал, дори макроикономическите условия да се затегнат, коментира Галвин Чиа, стратег в Natwest Markets в Сингапур.

Хелеги отбелязва и относително по-ниските заводски цени в Азия като ключов индикатор за по-добрите перспективи на региона. Това отчасти се дължи на късмета на региона да избегне най-тежките шокове в цените на суровините, тъй като Източна Азия е по-малко зависима от енергийния внос от Русия или от вноса на пшеница от Украйна.

Резервите от чуждестранни валути, натрупани от азиатските икономики, помогнаха за смекчаване на въздействието на тазгодишните пазарни сътресения, които предизвикаха най-големите отливи на капитал от поне десет години насам. Налице е известна тревога заради понижаването на резервите, но те все още са над нивото, на което бяха в края на 2019 г. Общите притежания на развиващите се азиатски страни са 2,6 трилиона долара, след като достигнаха връх от над 2,8 трилиона долара през октомври.

Пазарите на облигации в Азия регистрираха по-малки загуби от други основни пазари. Графика: Bloomberg

Страните от Югоизточна Азия показват известна макроикономическа устойчивост, като индексите на мениджърите по поръчките PMI показват разширяване, докато в Южна Корея и Тайван са под нивото на експанзията.

Азиатските производствени хъбове като Южна Корея и Тайван имат по-големи експозиции към Китай и глобалното икономическо забавяне, заяви Джон Харисън, TS Lombard.

Проблемите, които засягат Северна Азия – особено Китай и Япония, могат да се окажат „Ахилесовата пета“ на региона. Показателите на JPMorgan за уязвимостта на страните, базирани на текущите сметки, валутните резерви и буферите от доходността, показват, че Тайланд и Япония са сред най-слабо подготвените страни, следвани от Китай, Южна Корея и Индия.

Седем от 30 големи икономики са по-малко уязвими от т.нар. „твърдо приземяване“, а тези в Азия включват Индонезия, Малайзия, Тайван, Филипините и Индия, написаха анализатори на Nomura, включително Роб Субараман, в бележка от 13 септември.

Преследването на Китай на политика за нулев брой на заболели с Covid-19 определено натежа върху вътрешните перспективи, както и върху износа от региона. Част от това се забелязва в отслабването на юана, който премина ключовото психологическо ниво от седем юана за долар миналата седмица. Но Китай се насочва към фискално и парично облекчаване, за да смекчи всяко потенциално „твърдо приземяване“ на икономиката. Последните данни за промишленото производство от август, продажбите на дребно и инвестициите в оборудване показват зараждащи се признаци на възстановяване.

„Азия все още има буферите, за да устои на бурята“, заяви Джин Янг Лий, инвестиционен мениджър за държавен дълг в abrdn Plc в Сингапур. Той вижда възможности в пазарите на облигации в Малайзия, Индия, Китай и Южна Корея. „Като цяло Азия е много по-предпазлива в настройките на политиката си чрез структурни промени в икономиката“, отбелязва още той.

Още по темата

- 1 Пазарите бяха объркани и заблудени. Фед не беше

- 2 Поколението Z е фрустрирано ... и не напразно

- 3 Критик на Путин: Кремъл ще конфискува още активи, за да накаже противниците си

- 4 Ferrari представя спортен автомобил за 423 000 долара с "кръвната група" на 60-те

- 5 Войната между Израел и "Хамас" надува рейтинга на опонента на Ердоган в Турция

Клуб Investor с Ивайло Лаков /п./

Клуб Investor с Ивайло Лаков /п./

Кадър на деня за 5 май

Кадър на деня за 5 май  Западните санкции задушават газовите амбиции на Русия в Арктика

Западните санкции задушават газовите амбиции на Русия в Арктика  Израел спря работата на телевизия "Ал-Джазира" в страната

Израел спря работата на телевизия "Ал-Джазира" в страната  На Великден Зеленски призова украинците да се обединят в молитвите си

На Великден Зеленски призова украинците да се обединят в молитвите си

Fоrd oбяви, чe щe пycнe пaĸeт зa 60-гoдишнинaтa нa Мuѕtаng

Fоrd oбяви, чe щe пycнe пaĸeт зa 60-гoдишнинaтa нa Мuѕtаng  САЩ спират доставките на боеприпаси към Израел?

САЩ спират доставките на боеприпаси към Израел?  Мадона привлече над 1,5 млн. души с безплатен концерт в Рио де Жанейро

Мадона привлече над 1,5 млн. души с безплатен концерт в Рио де Жанейро  "Байер" (Леверкузен) победи 5:1 "Айнтрахт" във Франкфурт

"Байер" (Леверкузен) победи 5:1 "Айнтрахт" във Франкфурт

продава, Тристаен апартамент, 60 m2 София, Красна Поляна, 98900 EUR

продава, Тристаен апартамент, 60 m2 София, Красна Поляна, 98900 EUR  продава, Тристаен апартамент, 60 m2 София, Западен Парк, 98900 EUR

продава, Тристаен апартамент, 60 m2 София, Западен Парк, 98900 EUR  продава, Двустаен апартамент, 60 m2 София, Красна Поляна, 98900 EUR

продава, Двустаен апартамент, 60 m2 София, Красна Поляна, 98900 EUR  продава, Двустаен апартамент, 60 m2 София, Западен Парк, 98900 EUR

продава, Двустаен апартамент, 60 m2 София, Западен Парк, 98900 EUR

3 грижи срещу пигментни петна по кожата

3 грижи срещу пигментни петна по кожата  Рита Ора и Никол Шерцингер връщат на мода молива за устни

Рита Ора и Никол Шерцингер връщат на мода молива за устни  Бързи и лесни прически, готови за под 5 минути

Бързи и лесни прически, готови за под 5 минути  Поколението Z е фрустрирано... И май има защо

Поколението Z е фрустрирано... И май има защо

100 км тапа, до 5 дни чакане: най-зловещото задръстване в историята

100 км тапа, до 5 дни чакане: най-зловещото задръстване в историята  Ето как ще изглежда Kia EV6

Ето как ще изглежда Kia EV6  Тестваме новата Dacia Duster и най-адреналиновия електромобил

Тестваме новата Dacia Duster и най-адреналиновия електромобил  Как лесно да разпознаете, че двигателят е на умиране

Как лесно да разпознаете, че двигателят е на умиране