Инвеститорите предвиждат, че еврото ще продължи да пада до $0,9

Най-големият катализатор би било пълното спиране на газовите доставки от Русия

Обновен: 18 July 2022 | 14:20

Автор: Таня Жекова

Битката на Европейската централна банка за възстановяване на доверието на финансовите пазари в нея става много по-трудна, пише Bloomberg.

След седмица, белязана от нова криза в Рим, италианският дълг рискува отново да удари опасната зона точно в момент, в който предстояща рецесия засилва историческия спад на еврото до немислими нива.

Само 16% от 79-те респонденти в последното проучване на Pulse казват, че Европа вероятно ще успее да избегне икономическия спад през следващите шест месеца, като 69% залагат, че единната валута по-скоро ще падне до $0,9, отколкото да се възстанови обратно до $1,1.

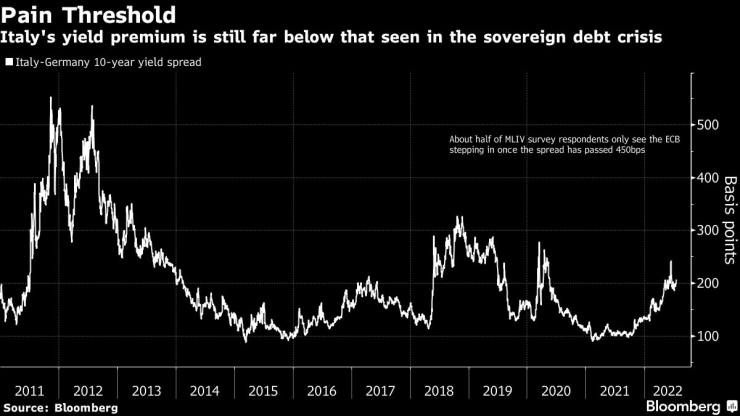

По-лощото е, че политическата буря в третата по големина икономика в еврозоната може да стимулира нова ера на фрагментация на пазара. Около 21% от читателите на MLIV смятат, че спредът между 10-годишните италиански и германски облигации ще трябва да достигне над 500 базисни пункта – най-високото ниво от дълговата криза през 2012 г. – преди ЕЦБ да се намеси.

41% от респондентите, включително мениджъри на портфейли и търговци на дребно, предвиждат дългова криза през следващите шест месеца.

Тези предупреждения не биха могли да дойдат в по-лош момент за ЕЦБ. Изглежда, че централната банка най-накрая ще повиши лихвените проценти тази седмица, точно когато Русия заплашва да ескалира енергийната криза в допълнение към вече рекордна инфлация.

„Мисля, че очакванията за рецесия нараснаха доста бързо поради възможността за преминаване на ограничен режим на газа и ако това се осъществи много компании ще бъдат изправени пред криза“, каза Крейг Инчес, ръководител в Royal London Asset Management.

Повишеният ценови натиск оказа голямо влияние върху домакинствата и компаниите. Сега нарастват опасенията от пълно спиране на доставките на руски газ, след като ремонта на голям тръбопровод приключи около 21 юли. Това е същият ден, в който ЕЦБ вероятно ще повиши лихвите за първи път от повече от десетилетие, като същевременно представи нов инструмент за коригиране на нарастващите пукнатини на пазара на облигации.

Миналия месец централната банка беше принудена да обещае нов предпазен механизъм, след като доходността по 10-годишния дълг на Италия скочи над 4%. След като управляващата коалиция на министър-председателя Марио Драги беше разбита, предизвикателството за служителите на банката става все по-трудно.

„Ако политическата ситуация стане враждебна и новото правителство на Италия не може да договори бъдещите си планове с Европейската комисия, не може реалистично да се очаква ЕЦБ да се намеси“, според Bloomberg Economics. „Като се има предвид, че ЕЦБ все пак ще трябва да се справи с инфлацията, резултатът ще бъде фрагментация - и потенциална криза.“

Президентът на ЕЦБ Кристин Лагард посочи, че предпазният механизъм ще бъде използван ако разходите по заеми за по-крехките страни нараснат твърде много или твърде бързо и това би довело до допълнителни покупки на облигации. Икономисти, анкетирани от Bloomberg, очакват ликвидността, която тези покупки създават, да бъде усвоена отново в процес, наречен стерилизация.

В действителност инструментът за криза е замислен като блъф - сигнал, че финансовите институции ще направят всичко необходимо, за да подкрепят блока, което води до ситуация, в която той всъщност не трябва да купува облигации.

Почти половината от респондентите на MLIV предвиждат намеса от страна на ЕЦБ ако разликата между доходността на Италия спрямо Германия достигне 450 базисни пункта или повече - много над прага от 250 базисни пункта, цитиран от анализатори по-рано тази година.

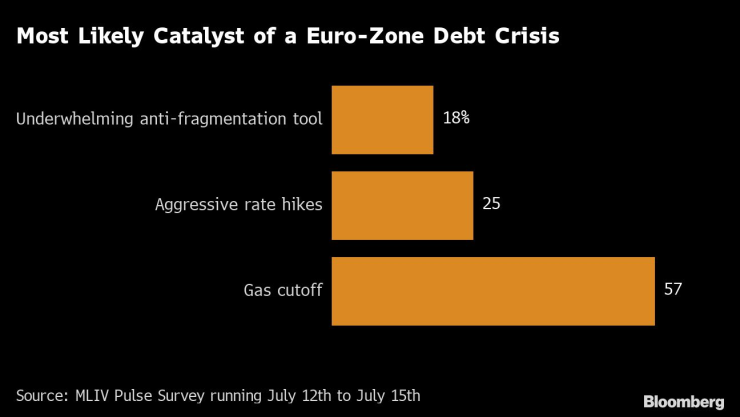

Добрата новина е, че 59% от анкетираните казват, че не очакват дългова криза в еврозоната през следващите шест месеца. По-голямата част посочват спирането на газа като най-вероятния катализатор ако нещата се объркат. Само 18% цитират евентуален слаб инструмент за борба с фрагментирането от ЕЦБ като непосредствена причина за дългова криза.

Но руският енергиен гигант Gazprom PJSC, който вече намали доставките през тръбопровода "Северен поток 1" до едва 40% от капацитета, като намекна и за нови прекъсвания на износа. От своя страна доверието на инвеститорите в икономиката на Германия се срина до най-ниското си ниво от 2011 г. насам, като Deutsche Bank AG прогнозира, че най-голямата икономика в Европа ще се свие с 1% през 2023 г.

60% от анкетираните смятат, че ЕЦБ ще спре повишаването на лихвените проценти в случай, че Русия спре доставките на газ. Това предлага известна утеха, че Лагард и нейните колеги биха избегнали изостряне на икономическия спад в случай на такъв енергиен шок.

Каквото и да се случи, историческите проблеми на еврото ще продължат. Стратезите в Nomura Holdings Inc., UBS Group AG и BCA Research Inc. предвиждат спад на еврото до $0,90 през зимата в най-лошия сценарий, отразявайки мнението на повечето читатели на MLIV, че спадът е по-вероятен от възстановяването.

Всичко това предполага, че тазгодишната волатилност на акциите ще продължи, като респондентите на Pulse казват, че автомобилният сектор и секторът на недвижимите имоти са най-уязвимите през следващите шест месеца. Читателите също смятат, че банковият сектор едва ли ще надмине бенчмарка - може би вземайки предвид нарастващия риск от корпоративни фалити и кредитна криза в целия регион.