Oпасенията от нарастваща инфлация увеличиха доходността по облигациите в САЩ

Графика на деня 03.04.2023 г.

Обновен: 3 April 2023 | 15:31

Редактор: Антон Груев

Американските облигации поевтиняха поради опасенията, че поскъпването на петрола ще поддържа инфлацията висока и ще окаже натиск върху Федералния резерв да продължи да повишава лихвените проценти.

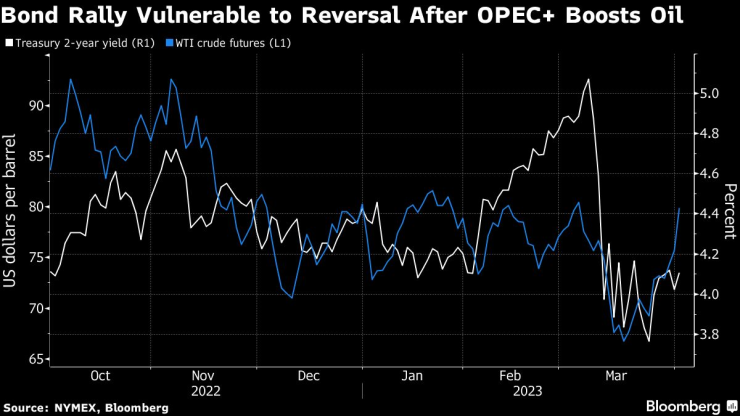

Облигациите с кратки матуритети поевтиняха най-много, докато двата сорта суров петрол WTI и Brent поскъпнаха с до 8% в началото на търговската сесия в Европа, след като през уикенда петролният картел ОПЕК+ заяви, че ще намали производството си от следващия месец. Доларът поскъпна спрямо всичките си основни конкуренти с изключение на износителя на петрол Норвегия, отразявайки залозите за още повишения на лихвите от страна на Фед.

Стремежът на ОПЕК да спре спада на цените на петрола "просто ще доведе до избледняване на някои от очакванията за забавяне на инфлацията", заяви Хидехиро Джоке, старши стратег по облигациите в Mizuho Securities в Токио. "Тъй като инфлацията вероятно ще остане най-големият двигател на паричната политика на Фед, пазарът ще бъде по-малко склонен да очаква, че лихвите ще започнат да намаляват в скоро време или че темпото им на намаляване ще се ускори."

Ралито на облигациите е уязвимо към обрат, след като ОПЕК+ повиши цената на петрола

Доходността на двугодишните американски облигации скочи с цели 11 базисни пункта до 4,14%, а доходността на бенчмарковите десетгодишни облигации се повиши със 7 базисни пункта до 3,54%.

Пазарите преминаха през едно от най-бурните си тримесечия през последните години, като съкровищните облигации генерираха най-добрата си възвръщаемост от 2020 г. насам. Това ги прави уязвими към обрати в случай на смущения в основния сценарий, според който Фед е на път да прекрати цикъла на затягане.

Двугодишната доходност се понижи с повече от цял процентен пункт от върховете си над 5% миналия месец до 3,55% на фона на опасенията за глобална банкова криза.

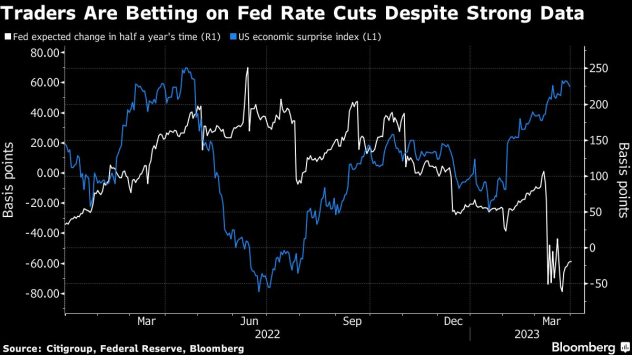

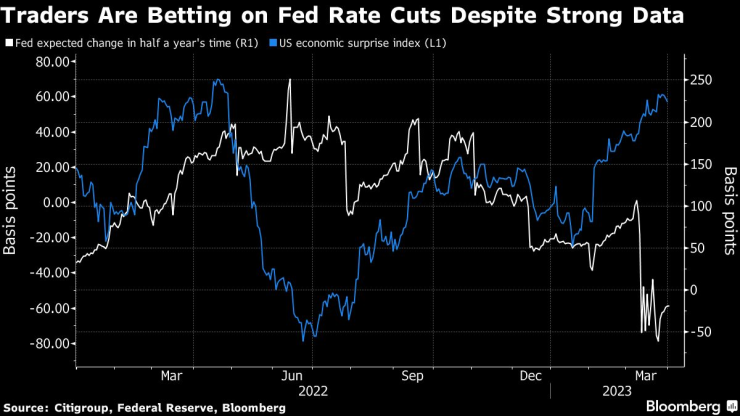

Според данни на Bloomberg търговците на суапове оценяват вероятността Фед да повиши лихвите отново на срещата си през май на 63%, което е увеличение спрямо очакванията от 56% в петък. Пазарите прогнозират, че до края на годината централната банка ще намали разходите по заемите с половин пункт до края на годината, сочат данните.

Трейдърите залагат на намаляване на лихвите от страна на Фед въпреки силните данни

Доходността по облигациите с кратък матуритет вече се покачваше, тъй като страховете от по-системна банкова криза намаляват, а търсенето на спешни програми за банкова ликвидност се стабилизира, каза Махджабин Заман, ръководител на валутните изследвания в Australia & New Zealand Banking Group Ltd. в Сидни. Все пак Индексът на личните потребителски разходи в САЩ, който е предпочитаният от Фед измерител на цените, и данните за европейската инфлация сочат низходяща динамика на потребителските цени, каза тя.

Доларовият спот индекс на Bloomberg ограничи ръста си при откриването на търговията в Лондон, докато норвежката крона постигна по-добри резултати, а японската йена отписа 0,5%.

Енергийните акции бяха най-добре представящите се в Европа, като измерителят на компаниите се повиши с повече от 3,5%, докато по-широкият бенчмарк на акциите се представи по-слабо. Фючърсните контракти върху индекса S&P 500 спаднаха с 0,1%.

Поскъпването на петрола може да е временно, тъй като съкращенията на добива се осъществяват спрямо цел, която е била завишена от планирани месечни увеличения в продължение на повече от година, които така и не са се случили, така че може да не се стигне до ограничаване на предлагането, казва Иля Спивак, ръководител на отдела за глобални макропрогнози във финансовата мрежа tastylive. "Пазарите бяха изненадани, но не виждам петролът да има значителен възходящ ефект и следователно въздействието върху азиатските акции изглежда ще бъде краткотрайно".