Volkswagen целѝ оценка от 70 до 75 милиарда евро за Porsche при IPO

Приходите от сделката ще помогнат на VW да финансира прехода си към електрически превозни средства

Обновен: 19 September 2022 | 14:37

Редактор: Даниел Николов

Volkswagen AG се стреми да набере до 9,4 милиарда евро от първичното публично предлагане (IPO) на своя емблематичен производител на спортни автомобили Porsche AG в това, което може да бъде най-голямото листване в Европа от повече от десетилетие.

Германският автомобилен производител заяви късно в неделя, че търси оценка от 70 до 75 милиарда евро за листването, което е под по-ранна горна цел от цели 85 милиарда евро, като сделката ще бъде сключена в момент на дълбоки пазарни сътресения. Европейските пазари бяха до голяма степен затворени за такива сделки през по-голямата част от годината, като компаниите избягваха да търсят нови листвания поради енергийната криза в региона, повишаващите се лихви и рекордната инфлация.

На фона на спада на фондовия пазар планът за листване получава тласък от твърдите ангажименти на ключови инвеститори. Qatar Investment Authority, суверенният фонд на Норвегия, T. Rowe Price и ADQ са готови да запишат привилегировани акции на стойност до 3,7 милиарда евро, каза производителят. Porsche не е единственият в намаляването на целите за оценка, като Intel Corp. понижи очакванията за своето IPO на Mobileye.

„Сега сме в началото с плановете за IPO за Porsche и приветстваме ангажимента на нашите инвеститори“, каза главният финансов директор на VW Арно Антлиц.

Периодът на предлагане ще започне на 20 септември с планиран старт на търговията за 29 септември.

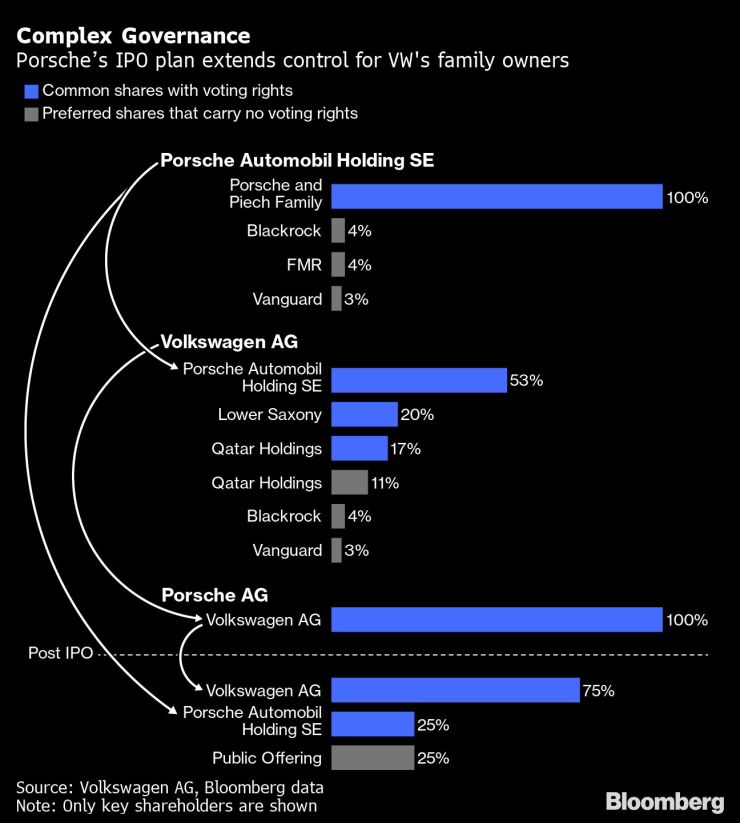

Освен че предлага на инвеститорите част от едно от най-разпознаваемите имена в автомобилостроенето, IPO-то ще върне значителна власт за вземане на решения на семейство Порше-Пийх, което загуби контрола над производителя на спортни автомобили преди повече от десетилетие след продължителен битка за поглъщане с VW. За да се отчетат интересите на милиардерското семейство, което държи 53% от акциите с право на глас на VW чрез отделно регистрирания Porsche Automobil Holding SE, IPO-то на Porsche е сложно и предизвика притеснения относно управлението, които отразяват тези относно сложната структура на VW.

Инвеститорите ще могат да запишат 25% от привилегированите акции на Porsche, които нямат право на глас. Семейството ще купи 25% плюс една от обикновените акции на Porsche с право на глас, което означава, че ще получат миноритарен блокиращ дял и ще имат влияние върху бъдещи ключови решения. Семейството се е съгласило да плати премия от 7,5% над ценовия диапазон за привилегированите акции и планира да финансира придобиването с комбинация от дългов капитал от цели 7,9 милиарда евро и специален дивидент, изплатен от VW.

Приходите от сделката ще помогнат на VW да финансира прехода си към електрически превозни средства и инвестиции в софтуер, казва автомобилният производител.

Въпреки че интересът към IPO-то беше голям, някои инвеститори казаха, че назначаването на Оливер Блуме, главен изпълнителен директор на Porsche, начело на VW и планът той да остане на двойна роля повдигат въпроси относно бъдещата независимост на Porsche.