Лондон да загуби гиганти като Shell е много реална заплаха

Рискът Shell да се изнесе от борсата в Лондон и да отиде в Ню Йорк е по-голяма заплаха за Лондонското сити, отколкото пропускането на няколко IPO-та

Редактор: Даниел Николов

След Брекзит Лондонското сити се тревожи за намаляващата си роля в глобалните финанси. Тези опасения бяха най-очевидно реализирани в неуспеха на Лондонската фондова борса (LSE) да спечели най-голямото първично публично предлагане миналата година - от британска компания, на всичко отгоре. Но по-същественият риск включва настоящите членове на борсата.

Не е нужно да вярвате на думата ми. Слушайте Ваел Саван, главен изпълнителен директор на Shell Plc, по повечето показатели най-голямата компания, регистрирана на борсата в Лондон: Той е готов и желае да потърси другаде, за да отдаде дължимото на своите подценени акции.

Проблемът тук не е Брекзит. Проблемът е апатия на европейските инвеститори - ако не и откровена враждебност - към изкопаемите горива. Някога гиганти за природни ресурси като Shell виждаха Лондон, пълен с минни и енергийни предприятия, като свой естествен дом; днес, не толкова. Вместо това САЩ, сега най-големият производител на петрол в света, изглеждат много примамливи.

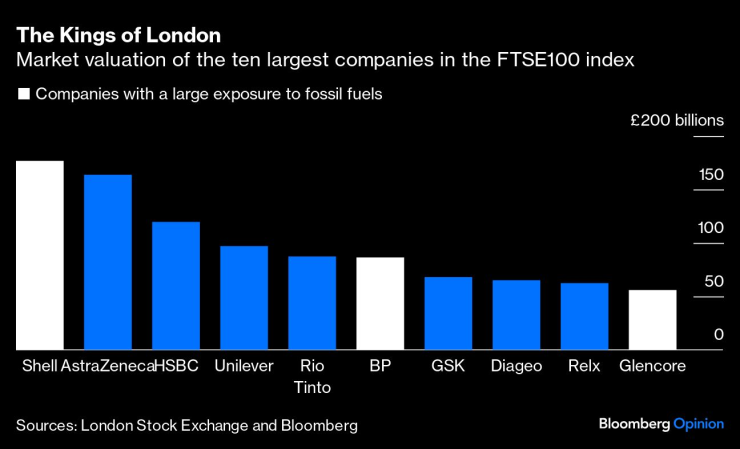

И ако Shell наистина напусне, това вероятно няма да е еднократно. Компанията е най-голямата съставна част на индекса FTSE 100 и натискът върху BP Plc - петият по големина член на индекса - да я последва би бил огромен. Добавете към потенциалните напускащи Glencore Plc, фирмата за търговия със суровини с голям бизнес с въглища, и това са три от 10-те най-големи фирми в FTSE 100. Shell и BP не са просто големи компании в Лондон, но плащащи огромни дивиденти – непоколебими лица за инвеститорите в доходи, които са толкова важна част от британския капиталов пазар.

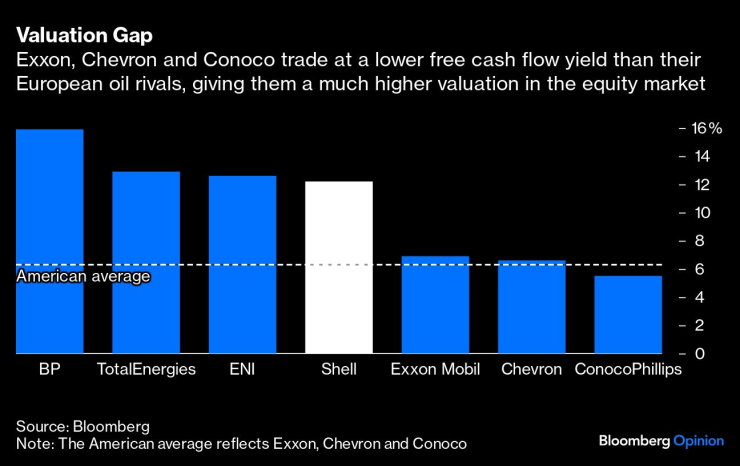

Когато говорих със Саван в Хюстън през март, той освежаващо призна, че не всичко е наред в Обединеното кралство. „Имам място, което очевидно изглежда подценено“, каза той, опитвайки се да обясни разликата между листнатата в Лондон Shell и нейните големи съперници Exxon Mobil Corp. и Chevron Corp., и двете регистрирани в Ню Йорк.

Засега решението на Саван не е промяна на листването, а коригиране на Shell: той е в средата на това, което той нарича „спринт“ от 10 тримесечия, за да намали разходите, да изхвърли слабо представящите се дялове и да отдели свободни пари за обратно изкупуване на акции. „Можете да се тревожите за разликата – или можете да я купите“, каза той. „Ще продължа да изкупувам обратно тези акции и ще изкупувам обратно тези акции с отстъпка. Това е фантастична възможност за инвестиция.“

Звучи страхотно. Но инвеститорите са го чували и преди. Неговият предшественик, Бен ван Берден, прекара голяма част от мандата си, обещавайки да подсили акциите по подобни начини. Той не успя да го направи. За щастие екипът на Саван е много по-агресивен в преразглеждането на бизнеса, така че имат по-голям шанс да успеят.

Но какво ще стане, ако до средата на 2025 г., близо до финалната линия на спринта, разликата в оценката остане? Саван даде да се разбере, че нищо не е табу, включително преместване в Ню Йорк. „Ако работим стабилно и правим това, което правим, и все още не виждаме, че разликата се затваря, трябва да разгледаме всички опции“, каза той. „Всички опции“, добави той, за да подчертае.

Той може да успее и Shell може никога да не напусне Лондонската фондова борса. Но рискът за Лондон е много по-висок от това, което пазарът – и служителите на борсата – възприемат. Очаквам разликата в оценката да продължи просто защото има по-малко купувачи на петролни акции в Европа, отколкото в САЩ. Компаниите трябва да листват акциите си там, където инвеститорите ги приветстват и където са правилно оценени – нито едно от двете в момента не е вярно за фирмите за изкопаеми горива и Обединеното кралство.

Независимо от мярката, разликата в оценката е очевидна. Саван обръща внимание на конкретна цифра: доходност от свободен паричен поток. По този показател Shell търгува над 12%; Exxon се търгува малко под 7%, докато Chevron е на 6,5%. А BP? Почти 16%. Колкото по-висока е доходността, толкова по-ниска е оценката на акцията.

Ще помогне ли преместването в Ню Йорк? Може би не. Shell не страда от това, което засегна други, които или са напуснали, или са обмисляли да напуснат Лондон - включително гигантът за чипове Arm Holdings Plc, компанията за материали CRH Plc и туристическата фирма TUI AG. Неговият бизнес е добре разбран, а акциите му са добре покрити, следвани от многобройни анализатори и брокери от страната на продавачите и се радва на достатъчна ликвидност. Освен това има американски депозитарни разписки, които позволяват на базирани в САЩ инвеститори да купуват акциите индиректно.

Част от разликата в оценката е негова собствена вина: през последните години се опита да угоди на множество господари, като в крайна сметка не обслужи нито един. За инвеститорите, които искат да спечелят от изкопаемите горива, Shell предложи комбинация от петрол и зелена енергия. За акционерите, фокусирани върху изменението на климата, в крайна сметка това беше фирма за изкопаеми горива. Нито един лагер не беше доволен.

Но не може да се отрече, че част от подценяването е свързано с липсата на търсене в Европа.

Превключването на основната регистрация към Ню Йорк не би било без затруднения. Shell ще изисква съгласието на онези, които притежават повече от 75% от акциите ѝ - висок праг. След това ще бъде изправена пред изчакване, преди да отговари на условията за членство в индекса S&P 500, което може да понижи оценката първоначално и също така да има допълнителни регулаторни и счетоводни разходи.

Саван използва правилния подход: Първо, оправете компанията. Каквито и решения да са необходими през 2025 г., неговият „спринт“ ще осигури солидна основа. Но ако разликата в оценката продължава, той трябва да изпълни обещанието за „всички опции“. Дори и да стане непопулярен в Лондонското сити.

Хавиер Блас е колумнист на Bloomberg Opinion, който отразява енергетиката и суровините. Той е бивш репортер на Bloomberg News и редактор за суровини във Financial Times.