Dow на 5000 стартира бума на 90-те. Какво предвещава S&P на 5000?

Когато Dow Jones Industrial Average прекрачи прага от 5000, мнозина вече смятаха, че купонът може да е приключил. Не беше

Обновен: 12 February 2024 | 08:21

Редактор: Даниел Николов

Всеки знае, че не трябва да залагате на балон, но какво ще кажете за потенциален балон?

Докато индексът S&P 500 се изкачи над 5000 в петък, много от нас се чудеха какво точно да наречем този пазар: балон или траен нов бик? Преживяваме ли отново 1995 г. – когато, случайно, предишна икономика с „меко кацане“ изтласка Dow Jones Industrial Average над 5000 по пътя към 25% годишна възвръщаемост през останалата част от десетилетието – или 1999 г., когато крехката структура на пазара на акции беше на ръба на колапса? Както твърде често се случва, трудно е да се знае.

Паралелите с 1990-те, разбира се, изглежда изскачат навсякъде. Точно както интернет акциите процъфтяваха тогава, пазарът 2023-24 г. беше белязан от задъхан ентусиазъм за потенциала на изкуствения интелект, както и от изключително различни предположения за това как технологията ще се превърне в бъдещи парични потоци. Сега, както и тогава, концентрацията на пазара е висока и расте, а една акция капсулира всички мечти за растеж на пазара и кошмари за балони (днес: Nvidia Corp.; тогава: Cisco Systems Inc.).

Ето как старши портфолио мениджърът на Newedge Wealth LLC Бен Емонс формулира аналогията от 90-те години в бележка от сряда:

"През 1995 г. пазарът се насочи към горещи технологични акции като Cisco, която често се сравнява с [Nvidia]. Компанията беше харесвана за своя софтуер и хардуер, които позволяват на далечни, иначе несъвместими компютърни мрежи да общуват помежду си и да се свързват с интернет."

Cisco скочи до небесата и продължи нагоре и това повиши Dow Jones, като излезе от канала си за търговия, след като нивото 5000 беше пробито... Но ако Nvidia е като Cisco от 1995 г., тогава нейният 41% ръст от началото на годината означава, че просто едва започваме. Cisco постигна над 100% през 1995 г., след като отбеляза над 100% годишна възвръщаемост след IPO-то си през 1987 г. Nvidia е в абсолютно същия етап на инерция. Dow на 5000 роди мекото кацане на икономиката, където всичко се въртеше около една супер технологична акция, допринасяща значително за концентрацията в индексите.

Манията по холандските лалета от 17-ти век е установена пазарна легенда и мнозина са станали свидетели на балончето. Но на практика границата между трайния растеж и балона на активите често е твърде тънка, за да бъде дешифрирана с висока степен на увереност.

Когато Dow достигна 5000 през ноември 1995 г., някои хора вече казваха, че пазарът е станал твърде богат. През следващите 13 месеца това настроение само се засили, което доведе до известната реч на председателя на Федералния резерв Алън Грийнспан през декември 1996 г. „Ирационално изобилие“. Но Dow 5000 не беше върха, както и забележките на Грийнспан. От деня на речта до пика на бичия пазар през март 2000 г. Dow щеше да осигури 23% сложен годишен темп на растеж, S&P 500 щеше да регистрира още по-висок от 27%, а Cisco щеше да отчете 93% годишна възвръщаемост. Кога точно ралито се превърна в „балон“? И какво казва всичко това за 2024 г.?

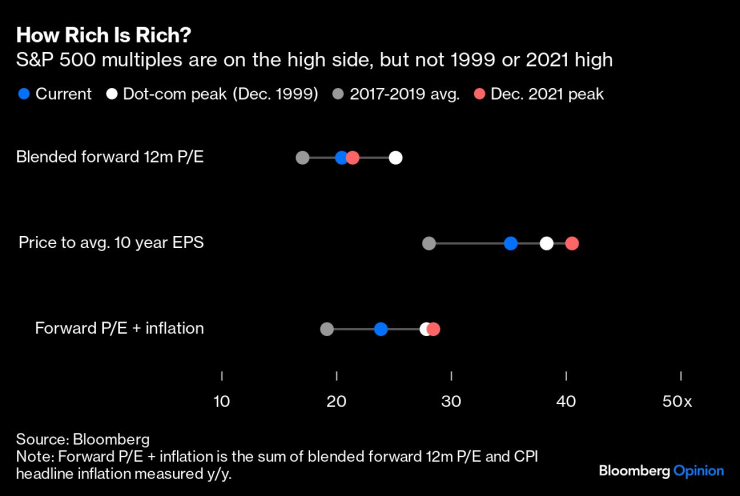

Помислете за въпроса за самите оценки. Обичайният набор от съотношения рисува картина на донякъде богат пазар. Множителите са ясно повишени, но не толкова, колкото през 1999 г. или 2021 г.

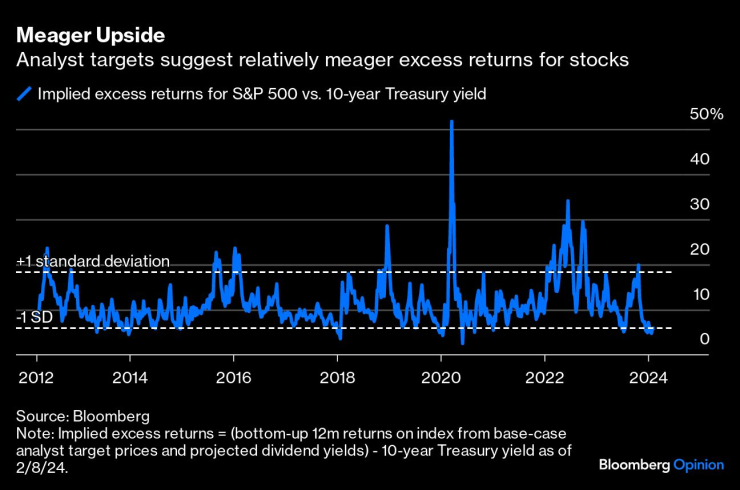

Друг начин за оценка на пазара е през призмата на целевите цени от страна на продавача. Много наблюдатели (включително и аз) приемат подобни цели с нотка недоверие, но има какво да се каже за работата на анализаторите, които се трудят, за да разберат перспективите на компанията. В момента прогнозистите от страната на продажбите отдолу нагоре смятат, че S&P 500 се насочва към 5420 през следващите 12 месеца, което е 8,4% подразбиращо се повишение спрямо затварянето в четвъртък. Комбинирайте това с прогнозираната дивидентна доходност на страната на продавача и това предполага 10% възвръщаемост през следващите 12 месеца - 5,9 процентни пункта повече от доходността на 10-годишна съкровищна облигация на САЩ.

Как се сравнява това с прогнозите отдолу нагоре за възход с течение на времето? Разбира се, това е от скъперническата страна. Подразбиращата се прекомерна възвръщаемост на акциите спрямо облигациите е около стандартно отклонение под средното във времевия ред. Но позитивната страна е била толкова нищожна в други моменти от близкото минало (юли 2023 г.; януари 2021 г.; септември 2020 г.) и пазарът не се срина. Като цяло тези ситуации се поправиха по незабележими начини (незначителна краткосрочна корекция през юли 2023 г., възходящи ревизии на анализаторите през 2021 г. и по малко от двете през септември 2020 г.) Тази възвръщаемост също предполага, че акциите на Nvidia ще паднат с около 3% през следващите 12 месеца (въз основа на консенсусната цел на Уолстрийт, която може да бъде преразгледана рязко, след като Nvidia отчете печалби този месец). Включете възходяща ценова цел за Nvidia и при равни други условия е лесно да си представите над средната очаквана възвръщаемост за индекса. Вземете мечешки поглед върху Nvidia и ръстът рязко се стеснява. С други думи, вярно е, че пазарът е малко богат и че много зависи от една акция, но има много начини, по които това може да се получи.

Разбира се, има някои краткосрочни корекции, които да помогнат на инвеститорите, притеснени от концентрацията на пазара и високите оценки, да спят по-добре през нощта. Една от компаниите във Великолепната седморка притежава равнопретеглената версия на S&P 500, която се държи по-малко като инерционна стратегия, има сравнително средни оценки в момента и се представя по-добре от пазара - пределно претеглен индекс по време на стрес (включително през 2000 г.). В свят без съвършено предвиждане винаги е разумно да се управлява рискът, но избягването му като цяло е риск само по себе си.

Никой не може да каже със сигурност дали пазарът ще повтори историята на Dow на 5000 и отговорът може да зависи от макро сили, които е невъзможно да се предвидят. Въпросът е просто, че въпреки че има очевидна опасност от съзнателното купуване на балон, има и висока цена, която трябва да се плати за пропускане на история за растеж, която в крайна сметка се оказва истинска. Никога не можем да подценяваме способността си да бъркаме едното с другото.

Джонатан Левин е колумнист на Bloomberg за пазарите в САЩ и Федералния резерв. Преди това е работил като журналист на Bloomberg в Латинска Америка и САЩ, отразявайки финанси, пазари и сливания и придобивания (M&A).