Когато всички очакват меко приземяване, подгответе се за удар. Това е урокът от най-новата икономическа история и той е неудобен за САЩ в момента.

Лятото, през което инфлацията се понижи, работните места останаха в изобилие, а потребителите продължиха да харчат, засили увереността, не само на Федералния резерв (Фед), че най-голямата икономика в света ще избегне рецесия.

Сделката, постигната в последния момент, за да избегне спирането на работата на правителството, измества един непосредствен риск малко по-далеч в бъдещето. Но една голяма автомобилна стачка, възобновяването на изплащането на студентските заеми и спирането на работата на правителството, което все още може да се случи след изтичането на срока на временното споразумение за разходите, могат лесно да намалят с един процентен пункт растежа на БВП през четвъртото тримесечие.

Като прибавим тези сътресения към другите мощни сили, действащи върху икономиката – от намаляващите спестявания от пандемията до растящите лихвени проценти, а сега и цените на петрола – комбинираното въздействие може да окаже достатъчно, за да доведе икономиката на САЩ до спад още през тази година.

Ето шест причини, поради които рецесията остава основен сценарий на Bloomberg Economics. Те варират от устройството на човешкия мозък и механиката на монетарната политика до стачки, по-високи цени на петрола и предстоящо свиване на кредитирането – без да споменаваме края на концертното турне на Тейлър Суифт.

В крайна сметка историята и данните показват, че консенсусът е станал твърде самодоволен – както преди всеки спад в САЩ през последните четири десетилетия.

Призивите за меко приземяване винаги предшестват рецесиите...

“Най-вероятният резултат е, че икономиката ще се придвижи напред към меко приземяване.“ Това заяви тогавашният председател на Федералния резерв в Сан Франциско Джанет Йелън през октомври 2007 г., само два месеца преди началото на Голямата рецесия. Йелън не беше само в своя оптимизъм. С тревожна редовност призивите за меко приземяване достигат своя връх преди да настъпят тежките приземявания.

Надеждите за меко приземяване и реалността от тежкото приземяване/Тенденцията е, че оптимизмът е на върха си преди големия спад

Защо икономистите толкова трудно предвиждат рецесиите? Една от причините е просто начинът на прогнозиране. Обикновено се приема, че това, което ще се случи след това в икономиката, ще бъде някакво продължение на вече случилото се – линеен процес. Но рецесиите не са линейни събития. Човешкият ум не е добър в мисленето за тях.

Ето един пример, който се отнася до безработицата – основен показател за състоянието на икономиката. Последната прогноза на Фед е за повишаване на равнището на безработицата от 3,8% през 2023 г. до 4,1% през 2024 г. Това е продължение на настоящата тенденция, което би довело до заобикаляне на рецесията в САЩ.

Но какво ще стане, ако има прекъсване на тенденцията – такава внезапна промяна, каквато се случва, когато икономиката се срива? С помощта на модел, разработен така, че да отчита тези нелинейни събития, Bloomberg Economics прогнозира не само най-вероятната траектория на равнището на безработица, но и разпределянето на рисковете около тази траектория.

Основният извод е, че рисковете клонят значително към по-висока безработица.

Рискът от безработица се очертава да се покачи драстично.

... И повишенията на Фед са на път да се окажат тежки

„Монетарната политика – казваше Милтън Фридман – действа с дълги и променливи закъснения“. Една тънкост тук е, че „променливите“ могат да се отнасят не само до разликите между една и друга рецесия – но и до различните части на икономиката в рамките на един цикъл.

Оптимистите, които очакват „меко кацане“, изтъкват, че акциите са имали добра година, производството е на дъното, а жилищното строителство се ускорява. Проблемът е, че това са областите, които имат най-кратък период на забавяне от повишаването на лихвените проценти до реалното им въздействие.

За частите на икономиката, които имат значение за определянето на рецесията – най-вече за пазара на труда – забавянето е по-дълго, обикновено от 18 до 24 месеца.

Това означава, че пълната сила на повишенията на Фед – 525 базисни пункта в началото на 2022 г. - ще се усети едва в края на тази година или началото на 2024 г. Когато това се случи, то ще даде нов тласък на акциите и жилищата да тръгнат надолу. Преждевременно е да се твърди, че икономиката е преодоляла тази буря.

А Фед може би дори още не е приключил с повишаването на лихвените проценти. В последните си прогнози централните банкери предвиждат още едно увеличение на лихвите.

Спадът се крие на пръв поглед в прогнозите...

На фона на това парично свиване не е чудно, че някои показатели вече дават предупредителни сигнали. Bloomberg Economics разгледа по-отблизо показателите, които са особено важни за изтъкналите учени, които официално ще обявят дали САЩ са в рецесия или не.

Това определение, направено от Националното бюро за икономически изследвания(NBER), обикновено се прави едва няколко месеца след началото на рецесията. Но Комитетът за определяне на периода на рецесията към NBER определя шест показателя, които имат голяма тежест при вземането на решение, включително показателите за доходите, заетостта, потребителските разходи и фабричното производство.

Използвайки консенсусните прогнози за тези ключови показатели, Bloomberg Economics създаде модел, който имитира процеса на вземане на решения от комисията в реално време. Той работи доста добре, за да съвпадне с предишни решения. Какво казва за бъдещето: Има по-голям от равен шанс през следващата година NBER да обяви, че рецесията в САЩ е започнала последните месеци на 2023 г.

Накратко: ако погледнете показателите, които имат най-голямо значение за решаващите за рецесията американски граждани – и накъде според повечето анализатори се насочват те – спадът вече е налице.

... и това е преди тези сътресения

Тази оценка се базира най-вече на прогнозите от последните няколко седмици, които може да не отразяват някои нови заплахи, които заплашват да отклонят икономиката от курса.

Сред тях са:

1. Стачката на автомобилния бранш: Профсъюзът United Auto Workers обяви стачка в трите големи американски автомобилни компании – за пръв път, когато всички те са стачкували едновременно. В петък той разшири стачката, за да обхване около 25 хиляди работници. Дългите вериги за доставки в отрасъла означават, че прекъсването на работата може да има огромно въздействие. През 1998 г. 54-дневната стачка на 9200 работници в GM доведе до спад на заетостта със 150 хиляди души.

Въздействието на стачките върху заплащането/25 хиляди обхванати, но въздействието може да е върху още

2. Студентски сметки: Милиони американци ще започнат отново да получават сметки по студентски заеми този месец, след като изтече три и половина годишното замразяване по време на пандемията. Възобновяването на плащанията може да намали с още 0,2-0,3% годишния растеж през четвъртото тримесечие.

3. Петролен скок: Скокът на цените на суровия петрол, който се отразява на джоба на всяко домакинство, е един от малкото наистина надеждни индикатори за предстоящ спад. Цените на петрола се повишиха с близо $25 от най-ниските си стойности през лятото и надхвърлиха $95 за барел.

4. Крива на доходността: Септемврийската разпродажба доведе до достигане на 16-годишен връх от 4,6% на доходността по 10-годишните държавни ценни книжа. По-високите за по-дълго време разходи по заемите вече доведоха до спад на капиталовите пазари. Те биха могли да застрашат и възстановяването на жилищния сектор и да възпрат предприятията от инвестиции.

Доходността на петрола и съкровищните облигации скочи през септември/Скокът в цената на заемането и енергийните цени са били предвестници на рецесия в миналото

5.Глобален спад: Останалата част от света може да повлече САЩ надолу. Втората по големина икономика, Китай, е затънала в криза с недвижимите имоти. В еврозоната кредитирането се свива с по-бързи темпове, отколкото в разгара на кризата с държавния дълг – знак, че вече стагниращият растеж ще се понижи.

6. Спиране на работата на правителството: 45-дневната сделка за запазване на работата на правителството прехвърли един риск от октомври за ноември – момент, в който той може да нанесе повече щети на данните за БВП за четвъртото тримесечие. По оценки на Bloomberg Economics всяка седмица на спиране на работата на правителството отнема около 0,2 процентни пункта от годишния растеж на БВП, като по-голяма част от тази сума, но не цялата, се възстановява след повторното заработване на правителството.

Бионсе може да направи само толкова...

В основата на аргумента за „мекото кацане“ е силата на разходите на домакинствата. За съжаление, историята показва, че това не е добър ориентир за това дали рецесията е неизбежна или не – обикновено потребителите в САЩ продължават да купуват до самия край.

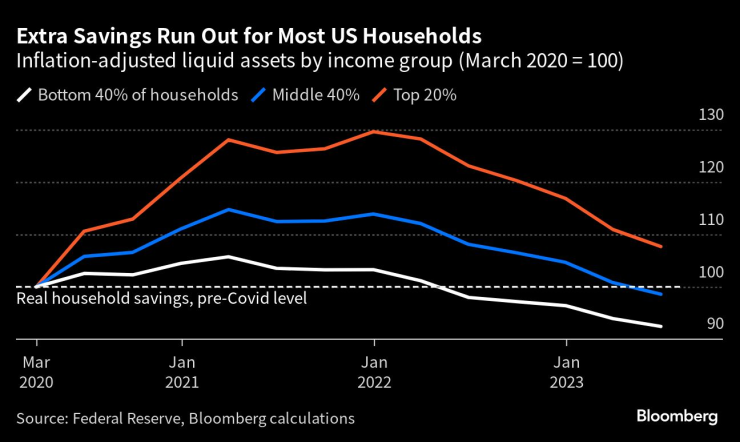

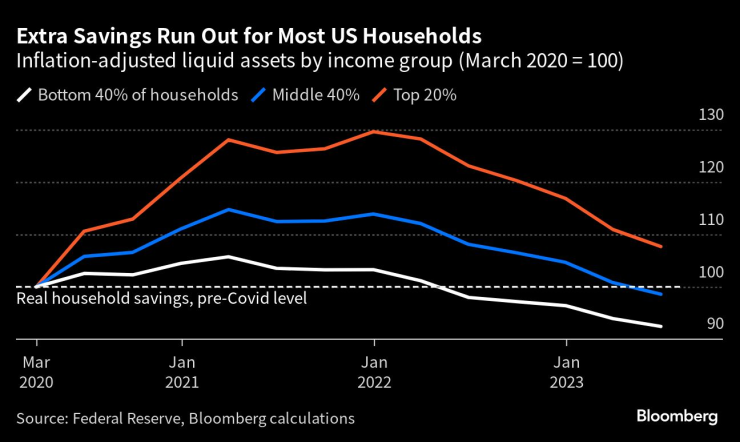

Нещо повече, допълнителните спестявания, които американците натрупаха по време на пандемията – благодарение на чековете за подпомагане и блокирането на средства – са на изчерпване. Спори се колко бързо, но Фед е изчислил, че всички те ще свършат до края на септември. Изчисленията на Bloomberg показват, че най-бедните 80% от населението вече имат по-малко пари в брой, отколкото преди Covid.

Допълнителните спестявания привършват от домакинствата в САЩ/Коригирана с инфлацията стойност на ликвидните активи по доходни групи

През изминалото лято американците се отдадоха на вълна от хитови забавления. Филмите „Барби“ и „Опенхаймер“, както и разпродадените концертни турнета на Бионсе и Тейлър Суифт добавиха забележителните 8,5 милиарда долара към БВП за трето тримесечие. Изглежда, че това е последното усилие. След като спестяванията са изчерпани и концертите са приключили, мощните двигатели на потреблението са заменени от празно пространство.

Разкрива очертанията на бъдещите неща: Процентът на просрочените плащания по кредитни карти е нараснал, особено сред по-младите американци, а част от пазара на автомобилни заеми също се влошава.

Процентът на просрочията е нисък, но започва да се повишава/Дял на салдата по заеми, които са просрочени с над 30 дни

... и свиването на кредитите едва започва

Един показател, който има добри резултати в предвиждането на спадове, е проучването на Фед сред висшите кредитни служители в банките, известно като SLOOS.

Последните данни показват, че около половината от големите и средните банки налагат по-строги критерии за търговските и индустриалните кредити. С изключение на периода на пандемията, това е най-високият дял от финансовата криза през 2008 г. насам. Въздействието ще се усети през четвъртото тримесечие на тази година – а когато предприятията не могат да вземат толкова лесно заеми, това обикновено води до по-слаби инвестиции и наемане на персонал.

Когато банките станат стриктни най-често означава рецесия/Нетния дял на банките, които заявяват, че затягат, стандартите за кредитите

Аргументи в защита

Разбира се, оптимистите също могат да се похвалят с убедителни доказателства.

Свободни работни места: Ключовата част от аргументите за твърдо приземяване са основават на мнението, че пазарът на труда е прегрял и охлаждането му ще изисква увеличаване на безработицата. Но може би има по-малко болезнен път? Това е аргументът, изтъкнат от управителя на Фед Крис Уолър и щатния икономист Андрю Фигура през лятото на 2022 г.: че намаляването на свободните работни места може да намали ръста на заплатите, дори ако безработицата остане ниска. Досега данните са в съответствие с техния аргумент.

Производителност: В края на 90-те години на миналия век бързото нарастване на производителността – резултат от революцията в информационните технологии – позволи на икономиката да постигне по-добри резултати, без да се налага Фед да натиска прекалено силноп спирачките. През 2023 г. творческото разрушение, предизвикано от пандемията, както и потенциалът на изкуствения интелект и други нови технологии, може да означават нов скок на производителността, който да запази растежа и да контролира инфлацията.

Байденомика: Прегръщането на индустриалната политика от страна на президентът Джо Байдън – той отпуска субсидии за производството на електромобили и полупроводници – не му спечели приятели сред фундаменталистите на свободния пазар. Но тя предизвика по-големи бизнес инвестиции – друг фактор, който може да поддържа растежа на икономиката.

Големи очаквания, малък резултат: някои от очакваните сътресения може да са твърде малки, за да се премести циферблатът. Ако автомобилната стачка приключи бързо, правителството остане отворено, а изплащането на студентските заеми е в долната граница на нашите оценки – администацията на Байдън предлага нови програми за смекчаване на въздействието – тогава забавянето на БВП за четвъртото тримесечие може да се окаже грешка. Нашата прогноза за рецесия не зависи от това дали всички тези сътресения ще се случат, но ако нито едно от тях не се случи, шансовете ни намаляват.

Гордостта е водещ индикатор за паденията.

За икономистите последните няколко години бяха урок по смирение. Сблъсквайки се със сеизмичните сътресения от пандемията и войната в Украйна, моделите за прогнозиране, които работеха добре в добрите времена, напълно се разминаха с целта.

Всичко това е основателна причина за предпазливост. Възможно е меко приземяване. Дали обаче това е най-вероятният изход? С оглед на това, че САЩ се сблъскват с комбинираното въздействие на повишенията на Фед, автомобилните стачки, изплащането на студенстки заеми, по-високите цени на петрола и глобалното забавяне, не смятаме така.

В развитие – най-доброто от седмицата /п./

В развитие – най-доброто от седмицата /п./

Вижте кои са най-устойчивите на ръжда коли на старо

Вижте кои са най-устойчивите на ръжда коли на старо  Спипаха поредния варненец с дрога

Спипаха поредния варненец с дрога  Арестуваха варненец, системно отказвал тестове за дрога на пътя

Арестуваха варненец, системно отказвал тестове за дрога на пътя  1500 души дойдоха на погребение.... на 12-годишен миниван

1500 души дойдоха на погребение.... на 12-годишен миниван

Дакота Джонсън, Нина Добрев и Ана де Армас демонстрираха супер фигури в чернo

Дакота Джонсън, Нина Добрев и Ана де Армас демонстрираха супер фигури в чернo  Как да преодолеем усещането, че не сме достатъчно добри?

Как да преодолеем усещането, че не сме достатъчно добри?  Джеймс Камерън все още е лудо влюбен в звездата си от „Титаник“ Сузи Еймис

Джеймс Камерън все още е лудо влюбен в звездата си от „Титаник“ Сузи Еймис  Кейт Уинслет дойде с красив млад кавалер на червения килим

Кейт Уинслет дойде с красив млад кавалер на червения килим

Спортът по телевизията днес, 7 декември

Спортът по телевизията днес, 7 декември  Мачовете по телевизията, днес 7 декември

Мачовете по телевизията, днес 7 декември  Мантас Римдейка с впечатляваща победа на SENSHI 29

Мантас Римдейка с впечатляваща победа на SENSHI 29  Ейса луда от любов по Гришо + СНИМКИ

Ейса луда от любов по Гришо + СНИМКИ

BMW превъртя играта: Тествахме новото iX3

BMW превъртя играта: Тествахме новото iX3  Най-бързата кола на XX век беше продадена за над 25 милиона долара

Най-бързата кола на XX век беше продадена за над 25 милиона долара  Какви са основните проблеми на 1.2 TSI на Volkswagen

Какви са основните проблеми на 1.2 TSI на Volkswagen  Топ 10 на най-устойчивите на ръжда коли на старо

Топ 10 на най-устойчивите на ръжда коли на старо

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR

продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR  продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR

продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR  продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR