Къде са фалитите на частния капитал

Неизпълнените задължения се увеличават, но спонсорите имат парите, инструментите и мотивацията да предотвратят бедствието

Редактор: Даниел Николов

Малко компании са почувствали толкова шока от скока на лихвените проценти, колкото тези, притежавани от частен капитал (PE). Но благодарение на изненадващо стабилните печалби и таланта на собствениците им с дълбоки джобове за финансов инженеринг повечето избягват катастрофата.

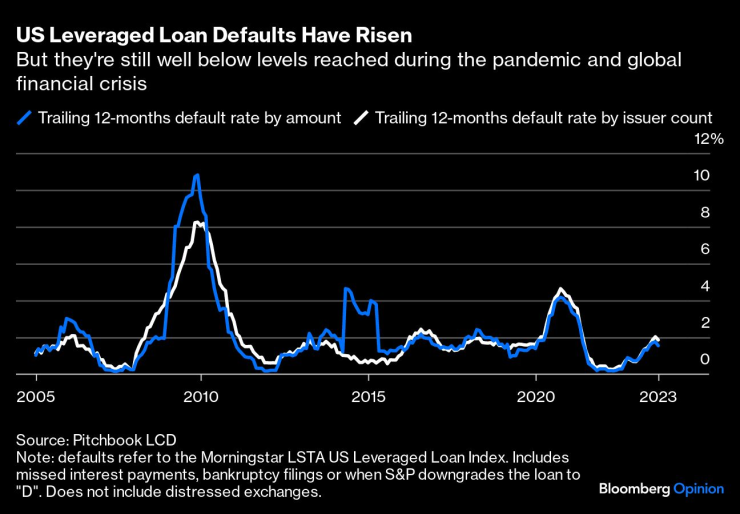

Имаше някои големи фалити, включително колапса на Envision Healthcare Corp. през май само пет години след като беше придобита от KKR & Co. за 9,4 милиарда долара. Но досега нивата на неизпълнение са по-ниски, отколкото по време на световната финансова криза и ранната част на пандемията. Докато PE инвеститорите се сблъскват с по-ниска възвръщаемост, финансовото изчисление може да е по-малко остро, отколкото първоначално очаквах - при условие, че няма дълбока рецесия.

След десетилетие, в което евтините пари подхранваха бум на изкупуване, включващ все по-оптимистични оценки, най-агресивният цикъл на повишаване на лихвите от десетилетия предизвика отрезвяване.

С потискането на поглъщанията и IPO-тата PE фирмите вече не могат просто да си играят с активи, а лихвените разходи по заемите с плаващ лихвен процент на техните портфейлни компании често са се удвоили.

Като се има предвид предполагаемата финансова сложност на тази индустрия, изненадващо е колко малко PE фирми са хеджирали тази лихвена експозиция. Около две трети от пазара на заеми с ливъридж в САЩ на стойност 1,4 трилиона долара беше незащитен в края на 2021 г., след което хеджирането стана много по-скъпо, според Oaktree Capital Management.

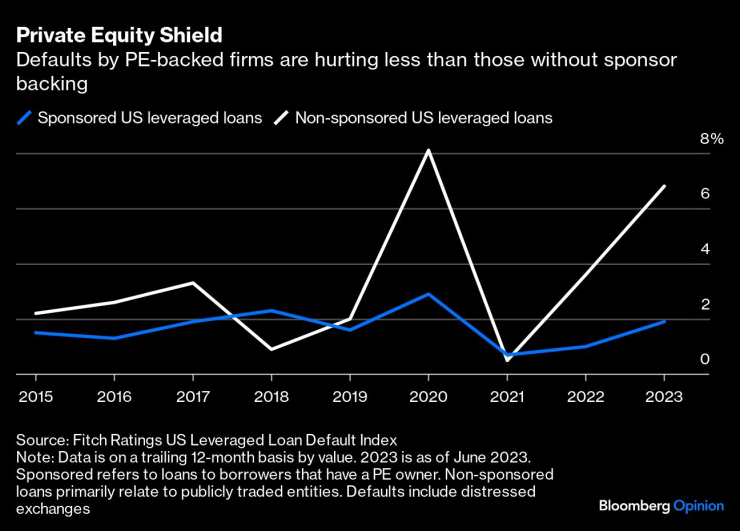

Институционалните неизпълнения на заеми с ливъридж в САЩ се утроиха до 3% през юли в сравнение със средата на 2022 г., според Fitch Ratings, която използва база за последните 12 месеца и включва така наречените обмени в затруднено положение (ще кажа повече за тях след малко). Въпреки това, в стойностно изражение, процентът на неизпълнение на заемите, обезпечени с PE, е по-нисък от тези без подкрепа от спонсори.

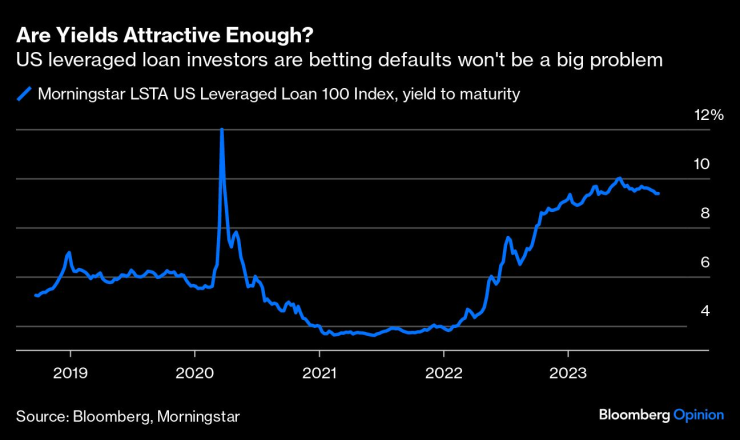

Като цяло Fitch очаква лихвите по неизпълнение на заеми с ливъридж в САЩ и Европа да се повишат до 4,5% тази година и да останат близо до това ниво през 2024 г. Това не би било катастрофа за инвеститорите в дълг на LBO, тъй като синдикираните заеми с ливъридж в момента носят повече от 9%, а доходността на частните кредити е по-близо до 12%.

На фона на нарастващите лихвени разходи корпоративните печалби са по-добри от очакваното. „Тези компании все още увеличават [печалбите] и го правят сега, след като са усвоили по-високи лихвени проценти и са се справили с целия инфлационен натиск върху разходната страна на техния бизнес“, каза Майкъл Аруети, съосновател и главен изпълнителен директор на Ares Management, на конференция, организирана от Bank of America Corp. миналата седмица.

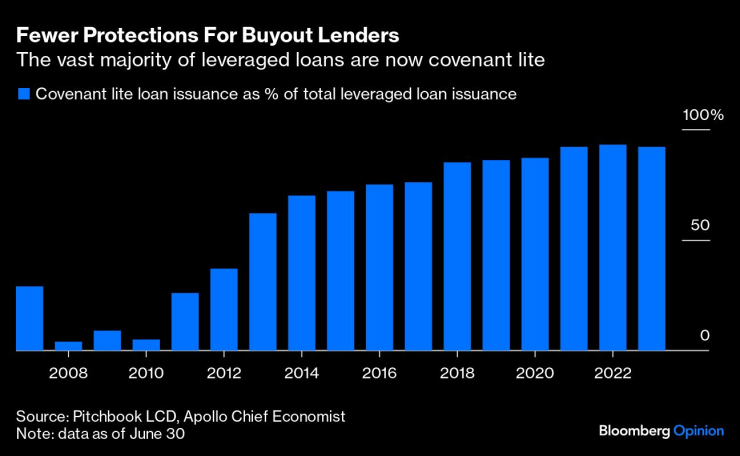

Повечето фирми, подкрепени от PE, нямат заеми, които изискват скорошно рефинансиране. Освен това има друго — по-малко успокояващо — обяснение за малкото неизпълнения: в днешно време повечето LBO заеми са така наречените covenant lite, което означава, че съдържат по-малко препятствия, в които кредитополучателите да се спъват, при условие че продължават да плащат лихва. Разбира се, опасността за кредиторите е, че до момента, в който кредитополучателят изпадне в неизпълнение, собственикът на PE е изместил най-добрите активи извън обсега на кредиторите и компанията е в такава ситуация, че възстановяването на кредитите е по-ниско, отколкото би било иначе.

Основният фокус за PE фирмите и техните кредитори сега е върху ликвидността, паричния поток и лихвеното покритие – степента, до която коригираните печалби на компанията надвишават плащанията по дълга им.

Тези буфери се свиват и - за подгрупа кредитополучатели с по-нисък рейтинг - коригиращите действия като съкращаване на разходите и намаляване на капиталовите разходи може да не са достатъчни, за да покрият финансовите им задължения.

Скорошно проучване на Moody's сред повече от 300 северноамерикански кредитополучатели с рейтинг B3 (шест степени под инвестиционен клас) — много от които са собственост на частен капитал — установи, че повече от половината няма да могат да компенсират лихвените плащания и капиталовите разходи с печалби до края на 2023 г. Лихвени плащания от тази група като цяло ще изразходват допълнителни $16 милиарда паричен поток през тази година, каза Moody's, което означава, че само една четвърт от тях ще останат с положителен свободен паричен поток (в сравнение с почти половината от миналата година). Очаква се химическите компании да бъдат сред най-засегнатите поради свиването на търсенето от клиенти. (Анализът на Moody's не взе под внимание възможното използване на хеджиране на лихвените проценти. Печалбите се отнасят до печалбите преди лихви, данъци, обезценяване и амортизация.)

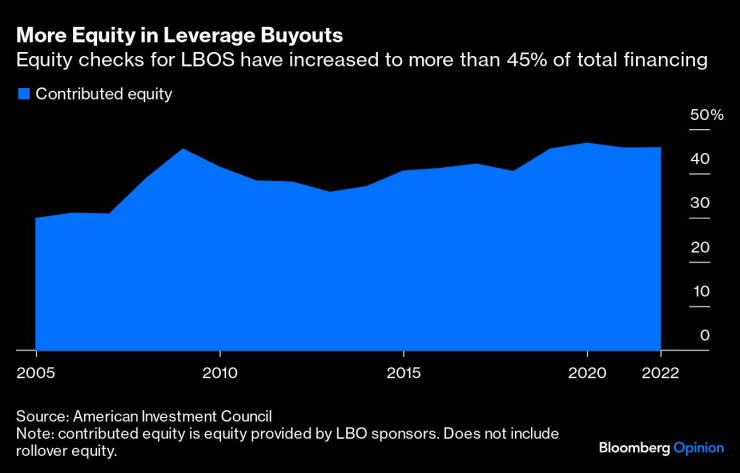

Финансовите спонсори може да са готови да инжектират повече пари, за да подкрепят такива бизнеси. PE фирмите бяха задължени да изписват по-големи капиталови чекове в пика на бума на LBO, така че техните инвеститори могат да изгубят повече.

„Ако сте финансов спонсор и имате компания, която е ограничена в ликвидността, но смятате, че... имате капиталова инвестиция със значителна стойност, очевидно е във ваш личен интерес да вложите допълнителен капитал, за да купите известно време, особено ако смятате, че лихвените проценти ще се понижат“, каза пред инвеститорите през август Крейг Пакър, съпрезидент на Blue Owl Capital Inc. „И ето защо не виждате реално увеличение в настройките по подразбиране. Спонсорите решават проблема.”

Частните кредитни инвеститори залагат, че тази капиталова възглавница е достатъчна, за да се избегне голям финансов удар, ако кредитополучателят не изпълни задълженията си.

PE фирмите седят на повече от $2 трилиона пари, плюс те сега имат по-добри възможности за финансиране на капиталова инжекция: така наречените заеми за нетна стойност на активите (NAV) позволяват на фирма за частен капитал да взема заеми срещу стойността на целия фонд по-скоро отколкото индивидуална инвестиция.

Нежеланието на PE да губи пари също е вероятно да предизвика повече извънсъдебни преструктурирания на дългове. Moody's очаква повече от половината от неизпълненията през 2023 г. да бъдат обмяна на активи в затруднено положение.

Какво може да се обърка? Първо, опасно е да се предполага, че печалбите няма да се влошат. Здравеопазването в САЩ — сектор, за който някога се смяташе, че е имунизиран срещу циклични колебания — беше засегнат от пандемията, инфлацията на заплатите и регулаторните намеси; просрочените задължения са се увеличили.

Освен това PE фирмите не винаги ще подкрепят затруднени инвестиции, особено когато капиталът в по-стар фонд е изчерпан и капиталовата стойност на актива значително се е влошила. Дори тогава спонсорите могат да избегнат хаотичен фалит, като предадат контрола на заемодателите – често кредитните подразделения на конкурентни PE фирми.

Колкото по-дълго централните банки поддържат лихвените проценти на тези високи нива, толкова повече компании, притежавани от PE, ще изпаднат в затруднения. Но можете да разчитате на PE да намери начини да превърне кризата във финансова възможност.

Крис Брайънт е колумнист в Bloomberg Opinion, отразяващ индустриални компании в Европа. Преди това е бил репортер за Financial Times.