Битката за застраховка на депозитите едва сега започва

Някои сенатори и Белият дом също призоваха по-малките и общински банки да бъдат защитени от набирането на средства от FDIC, известно като специална оценка

Редактор: Антон Груев

Не е трудно да видим защо хората биха искали големите банки да платят цената за спасяването на депозантите в по-малки кредитори. Федералната корпорация за застраховане на депозитите (FDIC) смята, че това може да е най-лесният начин да запуши финансовата дупка в размер на 23 млрд. долара, която се отвори след фалитите на Silicon Valley Bank и Signature Bank, според Bloomberg News.

Големите банки имат големи възможности. Освен това те може да са спечелили пари, като са примамили евтини депозити от клиенти за сметка на по-малки банки. Но ако платят повече, те ще поискат от по-малките банки да се спазват същите по-строги пруденциални правила и надзор, каквито се прилагат за големите банки. Политиците и всички останали ще трябва да признаят, че повишаването на стандартите за малките кредитори ще даде на големите по-голямо предимство. Но не е задължително това да е нещо лошо, стига политиците да позволят или дори насърчат повече регионални банкови сливания. Сегашната мода е те да бъдат блокирани.

Някои сенатори и Белият дом също призоваха по-малките и общински банки да бъдат защитени от набирането на средства от FDIC, известно като специална оценка. Аргументът е, че местните кредитори никога не са поемали такива рискове, каквито сполетяха SVB и Signature. FDIC също така обеща да проучи дали по-големите банки са се възползвали от бягството към сигурността.

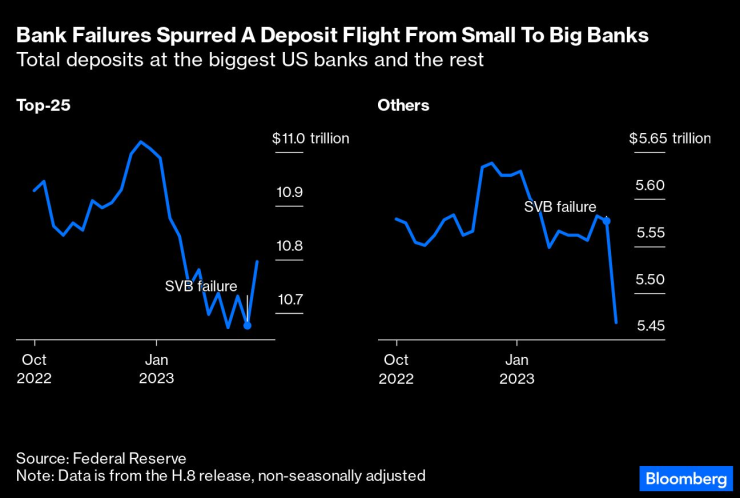

Според данни на Федералния резерв през седмицата след фалита на SVB на 10 март депозитите в 25-те най-големи американски банки са нараснали със 120 млрд. долара, докато тези в другите банки са намалели със 108 млрд. долара. Не е ясно доколко равномерно са разпределени потоците, въпреки че депозитите в Bank of America са нараснали с 15 млрд. долара, така че е възможно по-голямата част от парите да са отишли в едва няколко банки.

Банковите фалити накараха много хора да прехвърлят парите си от малки към големи банки. Източник: Федералния резерв

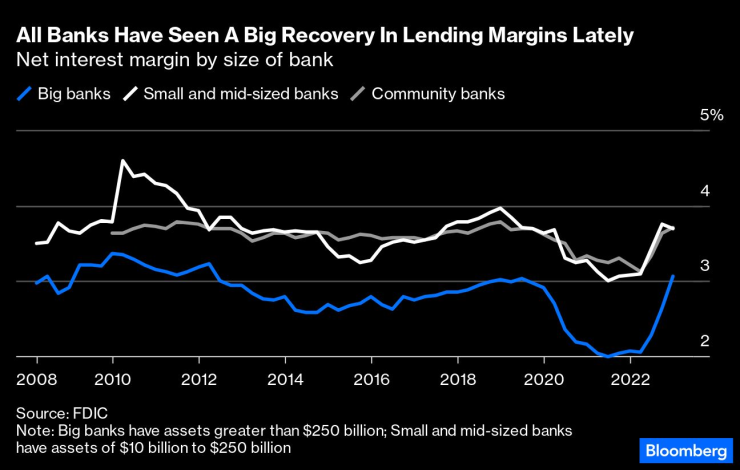

По-голямото предлагане на средства облекчава натиска за увеличаване на лихвените проценти, които големите банки ще плащат за тях, което спомага за запазване или дори за увеличаване на нетните лихвени маржове, а оттам и на печалбата. Още през миналата година нарастващите приходи от лихви доведоха до по-голем приходи за всички банки, тъй като Фед повиши лихвените проценти и кредиторите успяха да преоценят активите си по-бързо, отколкото трябваше да подобрят лихвите за спестителите и вложителите.

Най-големите банки отбелязаха най-голям прираст в разликата между това, което печелят от заеми и облигации, и това, което плащат за финансиране. През изминалата година техният нетен лихвен марж се повиши от 2,1% до 3,1%, което е близо до рекордно ниските нива от 2021 г., според данни на FDIC.

Маржовете на по-малките банки са се увеличили с по-малко, но са много по-високи от тези на големите банки. По-малките банки обикновено държат повече кредити в балансите си и по-малко парични средства или краткосрочни облигации, от които големите банки се нуждаят, за да спазват по-строгите правила за ликвидност.

Всички банки отчитат значително възстановяване на маржовете от кредитиране Източник: FDIC

Ако по-малките банки бъдат принудени да спазват по-строги правила, като например годишни стрес тестове и правилата за ликвидно покритие, които им помагат да се справят с отлива на депозити, това ще увеличи оперативните им разходи и вероятно ще намали и приходите им, като свие нетните лихвени маржове.

По-строгите правила би трябвало да изравнят условията на конкуренция между малките и големите банки по отношение на сигурността, като намалят стимулите за вложителите да прехвърлят парите си по време на несигурност. В същото време по-високите регулаторни разходи вероятно ще натежат повече на по-малките банки, намалявайки тяхната рентабилност и средствата, които могат да инвестират в технологии и по-добри услуги, необходими за привличане и задържане на клиенти. Подобни на JPMorgan Chase & Co. вече инвестират в технологии много повече всяка година, отколкото повечето банки реализират приходи.

Законодателите и регулаторите са изправени пред труден избор. Дерегулацията, насочена към малките и средните банки, която получи двупартийна подкрепа през 2018 г., пожертва сигурността, за да помогне за запазване на печалбата и съществуването на хиляди по-малки американски банки. Политическото влияние на този легион от кредитори е важен фактор за отношението към тях, както писа колегата ми Марк Рубенщайн миналата седмица.

Неотдавнашният хаос в американското банково дело показва грешката в тези действия: Безопасността е важна, а размерът има значение. Това, което САЩ трябва да направят, е да насърчат консолидацията сред средния ешелон регионални банки. Финансовата система на страната ще бъде по-добре обслужвана от повече сделки като тази през 2019 г. между BB&T и SunTrust за създаване на Truist Financial Corp.

Прекалено голяма част от близо 5000-те американски банки са твърде слаби, за да се противопоставят на най-големите кредитори, освен чрез поемане на по-големи рискове. Правилната консолидация в американското банково дело би подобрила и стабилността и конкуренцията.