Коментарите на Пауъл отново отприщиха обезпокоителна волатилност

Реакцията на акциите и облигациите на забележките на Джером Пауъл от Федералния резерв е нещо повече от шум. Неоправданите вълнения увеличават риска от икономически и пазарни инциденти

8 March 2023 | 08:58

Обновен:

8 March 2023 | 09:29

Автор:

Мохамед А. Ел-Ериан

Редактор:

Даниел Николов

Наистина не трябва да бъде така и не е нужно да бъде. И все пак за пореден път забележките на председателя на Федералния резерв Джеръм Пауъл подхраниха значителна нестабилност на пазарите, което може да застраши както икономическото благополучие, така и финансовата стабилност. Това е феномен, който не само подчертава повтарящите се пропуски в политиката, но и липсата на важни структурни и стратегически основи във Фед.

Няколко пъти през последните няколко години коментарите на пресконференцията, която традиционно следва приключването на двудневните срещи на FOMC, предизвикаха значително по-голяма нестабилност от предишното публикуване на политическото решение на централната банка и писмените забележки на Пауъл. Във вторник първоначалната нестабилност на пазара, причинена от публикуването на встъпителното изявление на Пауъл преди началото на полугодишното му изслушване в Конгреса, беше значително засилена от последвалите му отговори на въпросите на сенаторите.

Реакциите на пазара включваха скок на доходността на пазара на облигации, като двугодишните надхвърлиха 5% за първи път от 2007 г., повсеместна разпродажба на акции, като индексът S&P 500 спадна с 1,5%, и засилване на инверсията на кривата на доходност на 2- и 10-годишните бондове, чийто спред проби минус 100 базисни пункта.

И трите неща бяха свързани със значително преоценяване на това, което пазарите очакват Фед да направи на срещата си по-късно този месец. Вместо преобладаващо ценообразуване на увеличение от 25 базисни пункта, както беше сигнализирано от Фед, пазарите преместиха коефициентите в полза на 50 пункта, което би обърнало низходящото изместване на увеличенията, които централната банка направи преждевременно само преди месец.

Нещо не е наред във всичко това. Целият смисъл на увеличената прозрачност, приета от Фед през последните няколко десетилетия, е да позволи плавни икономически и финансови корекции на политическите режими. Всъщност това е самата същност на насоките за бъдеща политика. Това не е за подкопаване на доверието в най-мощната централна банка в света.

Три фактора помагат да се обясни тази неприятна ситуация.

Първо, и както съм казвал и преди - че Фед не трябва да намалява от 50 на 25 базисни пункта на 1 февруари (както направи впоследствие) - на централната банка изглежда липсва цялостна оценка на политическите рискове в днешния присъщо променлив вътрешен пазар и глобалната икономика.

Второ, липсата на стратегическо средносрочно закотвяне означава, че Фед е станал прекалено зависим от данни, което води до превишаване на мерките.

Трето, „новата парична рамка“ от август 2020 г. е по-подходяща за света преди 2020 г., а не за днешния и утрешния свят — тоест, тя е предназначена за предишната парадигма на недостатъчно съвкупно търсене, а не за реалността на недостатъчно съвкупно предлагане.

Най-лошото нещо за политиците е да отхвърлят нестабилността на пазара във вторник като шум. Има нещо по-зловещо на сцената. Колкото по-голяма е тази неоправдана нестабилност, толкова по-голям е рискът от икономически и пазарни инциденти - това е рецесия, причинена от това, което сега е три грешки в политиката на Фед през последните две години и напрежение за правилното функциониране на финансовия пазар.

Помислете за дилемата, пред която сега е изправен Фед: или да потвърдите движението на пазара и в процеса да отхвърлите по смущаващ начин насоките за бъдеща политика, предоставени само преди месец; или да се придържате към тези насоки и да изостанете още повече в битката срещу инфлацията.

И двете включват още повече риск за репутацията. Заедно с няколкото повторения на неоправдана нестабилност, те също така призовават Фед и политическите лидери да отделят повече време за три структурни корекции за Фед, които включват засилване на отчетността на Фед и изискване от него да актуализира политическата си рамка, както и да последва примера на Bank of England в структурното вмъкване на външни възгледи в нейния процес на формулиране на политиката.

Алтернативата да продължи както сега увеличава предизвикателствата пред глобалната икономика, изправена пред важен зелен преход, променяща се глобализация и вериги на доставки, геополитическа несигурност и влошаващо се неравенство на доходите, богатството и възможностите.

Мохамед А. Ел-Ериан е колумнист на Bloomberg Opinion. Бивш главен изпълнителен директор на Pimco, той е президент на Queens’ College, Кеймбридж; главен икономически съветник в Allianz SE; и председател на Gramercy Fund Management.

Бизнес старт – най-доброто от седмицата /п./

Бизнес старт – най-доброто от седмицата /п./

Очаква ни сняг за Нова година

Очаква ни сняг за Нова година  Няма данни за пострадали българи в Австралия

Няма данни за пострадали българи в Австралия  Кристиано Роналдо влиза в киното

Кристиано Роналдо влиза в киното  Зеленски заяви, че ще има компромиси по мирните предложения на САЩ

Зеленски заяви, че ще има компромиси по мирните предложения на САЩ

Първият “Магазин за хората” отваря в Куклен утре

Първият “Магазин за хората” отваря в Куклен утре  Костадинов: Няма да подкрепим ново правителство в този парламент

Костадинов: Няма да подкрепим ново правителство в този парламент  Украйна си е върнала контрола над 16 кв. км край Покровск

Украйна си е върнала контрола над 16 кв. км край Покровск  МВнР: Няма пострадали сънародници при стрелбата в Австралия

МВнР: Няма пострадали сънародници при стрелбата в Австралия

Алберт Попов завърши 19-и във Вал д'Изер

Алберт Попов завърши 19-и във Вал д'Изер  Трансферна бомба: ЦСКА продава Годой в Италия, прибира милиони

Трансферна бомба: ЦСКА продава Годой в Италия, прибира милиони  ЦСКА с любопитен анонс за Жордао

ЦСКА с любопитен анонс за Жордао  Спалети е "обсебен" от Ювентус

Спалети е "обсебен" от Ювентус

Нов радар за 230 000 евро всява ужас сред шофьорите

Нов радар за 230 000 евро всява ужас сред шофьорите  Смартфонът се оказва по-важен от двигателя

Смартфонът се оказва по-важен от двигателя  Сбогувахме се с тези коли през 2025

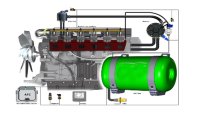

Сбогувахме се с тези коли през 2025  Плюсове и минуси на газовата уредба при дизеловите двигатели

Плюсове и минуси на газовата уредба при дизеловите двигатели

дава под наем, Заведение, 330 m2 София, Студентски Град, 2045.17 EUR

дава под наем, Заведение, 330 m2 София, Студентски Град, 2045.17 EUR  продава, Мезонет, 250 m2 София, Студентски Град, 395000 EUR

продава, Мезонет, 250 m2 София, Студентски Град, 395000 EUR  продава, Къща, 178 m2 Солун, 215000 EUR

продава, Къща, 178 m2 Солун, 215000 EUR  продава, Парцел, 538 m2 София област, гр. Копривщица, 34190 EUR

продава, Парцел, 538 m2 София област, гр. Копривщица, 34190 EUR  продава, Двустаен апартамент, 65 m2 София, Люлин 5, 145000 EUR

продава, Двустаен апартамент, 65 m2 София, Люлин 5, 145000 EUR