ЕЦБ може да ограничи приходите на банките от кризисните заеми

Оценките за това, колко се облагодетелстват кредиторите в момента, се различават, но според Morgan Stanley, те може да достигнат 28 млрд. евро.

25 October 2022 | 17:34

Обновен:

25 October 2022 | 17:47

Автор:

Екип на Bloomberg

Редактор:

Антон Груев

Европейската централна банка се опитва да открие начини да попречи на кредиторите да печелят прекомерно след като лихвените проценти бъдат увеличени в отговор на нарастващата инфлация, предава Bloomberg.

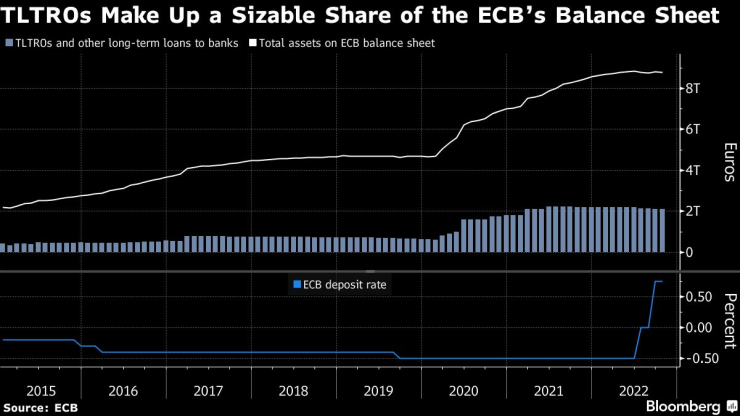

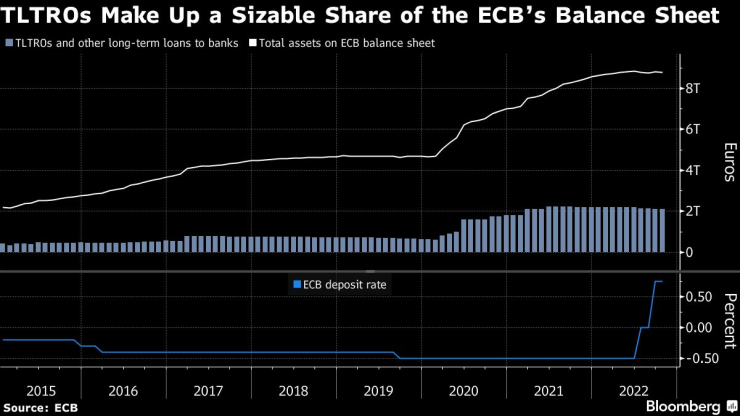

Този въпрос се отнася до свръхевтини заеми за 2,1 трилиона евро наречени Целеви операции по дългосрочно рефинансиране (TLTRO), които бяха отпуснати в разгара на пандемията, за да не спира отпускането на заеми и да бъде избегната инфлацията.

Тази инициатива постигна първоначалните си цели, но от тогава се превърна в трън в очите на законотворците, защото банките могат да депозират приходите от тези заеми в ЕЦБ и да печелят лихви, които надминават разходите им.

Подобна стратегия става все по-доходоносна, защото лихвите, които едва преди няколко месеца бяха отрицателни, сега вече са 0,75% и се очаква да бъдат удвоени в четвъртък. Това може да накара ЕЦБ да предприеме мерки по време на следващото си заседание.

Подобни безрискови печалби за банките не изглеждат добре в момент, когато енергийната криза в Европа води до повишаване на сметките за отопление на домакинствата и принуждава някои фирми да ограничат производството. Но има и политически последици: постоянният източник на доходи не стимулира банките да погасяват заемите предсрочно, което би помогнало на официалните власти да се борят с инфлацията. Централните банки от еврозоната също могат да претърпят загуби.

Оценките за това, колко се облагодетелстват кредиторите в момента, се различават. Икономистите от Morgan Stanley смятат, че те биха могли да получат допълнителни стимули в размер на почти 28 млрд. евро.

Председателят на ЕЦБ Кристин Лагард заяви миналия месец, че части от механизмите за възнаграждение на ЕЦБ трябва да бъдат преразгледани и това ще стане "своевременно". Оттогава насам официалните лица стесниха дебата за излишните парични средства, които се държат в ЕЦБ, до три варианта.

По-строги условия за отпускане на заеми

Утежняването на условията по заемите TLTRO се очертава като предпочитан вариант.

Понастоящем банките са изправени пред лихва, равна на средния лихвен процент по депозитите за целия срок на заема. ЕЦБ би могла да ги оскъпи.

Промяната на договорите със задна дата може да доведе до правни предизвикателства и да застраши усвояването на всички бъдещи предложения за TLTRO. Но официалните лица смятат, че тези пречки са преодолими, тъй като аргументът в основата на споразуменията е изчезнал..

Всъщност обемът отпуснати кредити за бизнеса нарастват с почти 9% годишно - най-бързият темп от 2009 г. насам. Това заплашва да подхрани инфлацията, която достига малко под 10% и вече е пет пъти по-висока от средносрочната цел на ЕЦБ.

Тъй като крайният срок за предсрочно погасяване на задълженията изтича дни преди декемврийското заседание на Управителния съвет на ЕЦБ, длъжностните лица може да настояват за решение тази седмица. Те сигнализираха, че вариантът да изчакат до юни 2023 година, когато изтича срокът на основната част от заемите - около 1,3 трлн. евро - не е приемлив.

"Обратно степенуване“ на системата за олихвяване

Друг начин за намаляване на плащанията към банките би бил някои депозити да се облагат с по-нисък лихвен процент или изобщо да не се начислява лихва.

Наричано като "обратно степенуване", това би било обратното на стратегията, която ЕЦБ използва, за да намали натиска върху банките, след като въведе отрицателни лихвени проценти през 2014 г. Но според икономисти от BNP Paribas този подход може да доведе и до "непредвидени пазарни последици".

Те включват изтласкване на лихвения процент, който финансовите институции начисляват една на друга за предоставяне на необезпечени овърнайт заеми, още по-ниско от лихвения процент по депозитите, тъй като паричните средства се изтеглят от сметките в ЕЦБ и се пласират другаде. Прекомерните отклонения между тези две ставки могат да попречат на предаването на паричната политика към икономиката като цяло.

Възможно е да възникнат допълнителни затруднения и на пазара на краткосрочни репо заеми. Постъпването на пари от сметките в ЕЦБ може да влоши ситуацията, при която твърде много парични средства преследват твърде малко обезпечения, необходими за други финансови операции.

Длъжностните лица изразиха безпокойство от развитието на паричния пазар. Главният икономист на ЕЦБ Филип Лейн заяви, че банката ще продължи да бъде "внимателна към спреда между различните лихвени проценти на паричния пазар, както и към опасенията за недостиг на обезпечения".

Управление на резервите

ЕЦБ би могла да увеличи равнището на минималните резерви, които изисква от кредиторите, и да намали лихвата, която плаща върху тях.

Понастоящем банките трябва да държат в ЕЦБ 1% от определени обезпечения, основно депозити на клиенти, и да получават лихва, равна на основния лихвен процент по рефинансиране - понастоящем 1,25%.

Макар че промяната на този механизъм също не е свързана с правни проблеми, тя е и най-малко ефективната от възможностите на ЕЦБ. Удвояването на задължителните резерви - до началото на 2012 г. те бяха 2% - би покрило по-малко от 16% от непогасените кредити по TLTRO.

.jpg)

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Измислиха как да спасят дизеловите коли в Европа

Измислиха как да спасят дизеловите коли в Европа  Мъж паркира Ferrari на балкона си, общината го прибра с кран (ВИДЕО)

Мъж паркира Ferrari на балкона си, общината го прибра с кран (ВИДЕО)  Кметът на Варна протестира срещу правителството в Берлин (СНИМКИ)

Кметът на Варна протестира срещу правителството в Берлин (СНИМКИ)  35 пияни и дрогирани шофьори спипа КАТ за ден

35 пияни и дрогирани шофьори спипа КАТ за ден

Може ли Западът да изгони Русия от Централна Азия?

Може ли Западът да изгони Русия от Централна Азия?  Зодиите, които ще намерят любовта по празниците

Зодиите, които ще намерят любовта по празниците  Дъщерята на Скалата потвърди връзката си с млада кечистка

Дъщерята на Скалата потвърди връзката си с млада кечистка  Датската разузнавателна агенция разглежда САЩ като потенциален проблем за сигурността

Датската разузнавателна агенция разглежда САЩ като потенциален проблем за сигурността

Макс се утеши като най-добре платения пилот за 2025-а във Формула 1

Макс се утеши като най-добре платения пилот за 2025-а във Формула 1  Спортът по телевизията днес, 11 декември

Спортът по телевизията днес, 11 декември  Мачовете по телевизията днес, 11 декември

Мачовете по телевизията днес, 11 декември  Специалния натупа Конте 2:0

Специалния натупа Конте 2:0

Мъж паркира Ferrari на балкона си, за да разбере, че Виена не е Дубай

Мъж паркира Ferrari на балкона си, за да разбере, че Виена не е Дубай  С кого ще се конкурира новата суперкола на Toyota

С кого ще се конкурира новата суперкола на Toyota  Основните прилики между класическото Renault 5 и новото ЕV

Основните прилики между класическото Renault 5 и новото ЕV  Блокче глина може да направи чудеса при почистване на автомобила

Блокче глина може да направи чудеса при почистване на автомобила

продава, Двустаен апартамент, 102 m2 София, Гоце Делчев, 370000 EUR

продава, Двустаен апартамент, 102 m2 София, Гоце Делчев, 370000 EUR  продава, Тристаен апартамент, 66 m2 София, Младост 1а, 185000 EUR

продава, Тристаен апартамент, 66 m2 София, Младост 1а, 185000 EUR  продава, Тристаен апартамент, 140 m2 София, Манастирски Ливади, 350000 EUR

продава, Тристаен апартамент, 140 m2 София, Манастирски Ливади, 350000 EUR  продава, Къща, 180 m2 Варна област, с.Куманово, 375000 EUR

продава, Къща, 180 m2 Варна област, с.Куманово, 375000 EUR  дава под наем, Двустаен апартамент, 70 m2 Бургас област, гр.Свети Влас, 200 EUR

дава под наем, Двустаен апартамент, 70 m2 Бургас област, гр.Свети Влас, 200 EUR