Роналд Рейгън предупреди, че е „жестока като взломаджия“. Милтън Фридман я нарече “скрития данък“. Но през по-голямата част от 2021, повечето централни банкери и икономисти наричаха инфлацията „преходна“.

Те заложиха на това, че макар цените вероятно да скочат докато икономиката се измъква от рецесията причинена от коронавируса и карантината, натискът скоро ще отслабне.

Това все още може са стане. Но за сега инфлацията набира скорост. Цените плащани от американците скочиха с 6,2% през октомври спрямо година по-рано – най-значителния скок от 1990.

Зад покачването и прогнозирания провал се крие огромен успех: безпрецедентната комбинация от облекчени фискални и монетарни политики, които попречиха на пандемията да предизвика глобална депресия. Използването на натрупаните спестявания и държавните помощи за харчене за стоки, изтънелите глобални вериги на снабдяване, недостигът на работна ръка, предизвикващ увеличение на заплатите и растящите енергийни разходи, всички те работят за тласкането на ценовите индекси нагоре.

Това накара председателя на Федералния резерв Джеръм Пауъл да забави стимулите по-бързо отколкото се прогнозираше (макар и не толкова бързо колкото искаха някои), а президентът Джо Байдън превърна обръщането на тенденцията във „водещ приоритет“.

Много зависи от поведението на потребителите и компаниите. Ако те все още са съгласни, че инфлацията ще се забави, може и да не потърсят компенсация чрез повишаване на цените или по-високи заплати. Но ако решат, че единствената посока е нагоре, може те да са онези, които ще тласнат цените към още по-голямо повишение през 2022.

ЗЛОЧЕСТАТА ПОЛИТИКА НА ПОВИШАВАЩИТЕ СЕ ЦЕНИ

Джо Байдън не може да направи кой знае какво за укротяването на инфлацията, но въпреки всичко, избирателите ще обвинят него

Ако президентът Джо Байдън беше написал сценарий за първите шест месеца от президентството си, едва ли би могъл да подобри тези скорошни заглавия: светкавично възстановяване от рецесията заради Ковид-19, силен ръст на заплатите, понижаващо се ниво на бедността, рекорди на борсите, а американските домакинства разполагат с много пари. За нещастие на Байдън, всички тези постижения са засенчени от едно по-заплашително събитие: надигащата се инфлация.

През октомври, инфлацията в САЩ достигна тридесет годишен връх като цените растяха за всичко от коли до бензин и хранителни продукти. Гласоподавателите го забелязаха и процентът на одобрението към Байдън падна още повече и задълбочи спада от лятото. Едва 39% одобряват как ръководи икономиката, а около половината го обвиняват за повишаващата се инфлация според допитване от 10 ноември на Washington Post-ABC News. Тенденцията трудно ще бъде обърната. „Белият дом не може да направи кой знае какво за инфлацията,“ казва Джейсън Фърмън, който ръководеше Съвета на икономическите съветници на Белия дом по времето на Обама.

За Байдън политическият проблем е двустранен. Първо, инфлацията има пагубен ефект като изяжда заплатите, а оттам и подкопава всички положителни печалби в икономиката. През октомври, средното почасово възнаграждение нараства със значителните 4,9% спрямо година по-рано, но потребителските цени скачат с 6,3% според Бюрото за трудова статистика на САЩ, което засенчва ръста на заплатите. Стратезите на демократическата партия се сблъскват във фокус групите и анкетите с хор от гневни гласове заради високите цени. Ново допитване проведено от близкия до демократите Navigator Research установи, че повече от половината респонденти (54%) казват, че инфлацията е „мащабна криза“ пред страната, включително значим дял демократи (43%), повечето от независимите (54%) и републиканците (66%). Този гняв все повече се насочва срещу Байдън. „Гласоподавателите държат отговорен онзи, който е в Белия дом,“ казва Боб Шръм, стратег на демократите, който е работил за Джими Картър – президентът свален от високата инфлация.

Вторият проблем на Байдън е, че за разлика от много други проблеми, които тревожат гласоподавателите, той не може аргументирано да припише вината за растящите цени на своя предшественик Доналд Тръмп и републиканците макар и спасителния пандемичен пакет на Тръмп да е допринесъл за тях. И докато гласоподавателите дават на Байдън сравнително високи оценки за справянето с Ковид, тези за икономиката се понижават. „Трудно е да измислиш нещо за инфлацията,“ казва Ал Фром, който е бил съветник по инфлацията в Белия дом при управлението на Картър, по време на чийто мандат инфлацията скача до 14,7% в началото на 80-те. „Хората я усещат всеки път, когато пълнят резервоара си.“

Политиката по инфлацията е проблем, с който никой от скорошните предшествениците на Байдън не се е сблъсквал. От президентството на Хари Труман до Картър, периодите на висока инфлация са сваляли рейтинга на одобрение. Но оттогава, инфлацията и одобрението за работата на президента като цяло нямат връзка, казва главният редактор на Gallup Джеф Джоунс може би защото инфлацията беше твърде ниска, за да има значение, но и защото партийната принадлежност се е превърнала в много по-важен фактор в оценката на хората за президентите.

Но Байдън не получава особена помощ от членовете на собствената си партия. Бившият министър на финансите Лари Съмърс, ярък критик на спасителния план на Байдън за 1,9 трилиона долара, подсили предупрежденията си относно държавните разходи. „Високата инфлация и усещането, че тя не е контролирана помогнаха за избирането на Ричард Никсън и Роналд Рейгън и носи риск от връщане на Доналд Тръмп във властта,“ предупреди на 15 ноември Съмърс, който пише за Bloomberg. Демократите в Конгреса също притискат Белия дом, като сенаторът от Западна Вирджиния, Джо Манчин, който има ключов глас, приглася на оплакванията на републиканците относно „инфлационния данък“.

Възможностите на Байдън за ответен удар са ограничение. Той може да намали митата в опит да намали цените, да повиши броя на имигрантите, за да запълни недостига на работна ръка, да подходи от позицията на сила, за да реши изоставането в пристанищата на САЩ и вероятно да прибегне до Стратегическия петролен резерв в опит да овладее цените на бензина, които почти са се удвоили за последната година. Администрацията призова чуждестранните производители да увеличат производството на петрол с 400 000 барела дневно, но безуспешно за сега. Но всички тези ходове биха имали минимален ефект върху инфлацията.

Ветераните от минали администрации казват, че по-важното е, че избирателите вярват, че Байдън признава проблема и реагира. Дори и докато настоява, че инфлацията ще е преходна, Белият дом започна да прави промени. След месеци в които хвалеше размера на плановете си за инфраструктурата и социалните разходи на стойност трилиони долари, Байдън вече се опитва да ги представи като оръжия срещу инфлацията.

Той ще трябва да направи нещо повече.

„Най-трудната част при отправянето на това послание е, че е трудно за хората да я схванат – трябва да направиш нещо драстично,“ казва Фром, който се мъчи две години да се пребори с инфлацията докато Картър е в Белия дом. „Хората трябва да разберат, че наистина се бориш за тях.“

Дори и така да е, успехът на президентите, които са се опитали да се справят с растящите цени е обезкуражаващ. Джералд Форд се заклева да „бичува инфлацията“, но не успява и губи изборите. Картър също губи. Фром казва, че никой не трябва да има илюзии относно предизвикателството пред, което е изправен настоящият президент. „Байдън има много трудна работа,“ казва той.

ТЪРГОВИЯТА НА УОЛСТРИЙТ: ВСИЧКО ИЛИ НИЩО

Поколение професионални инвеститори приемаха стабилните цени като даденост. Какво става, когато това се промени?

Бог да е на помощ на всеки, който оплеска приказките за инфлация на Уолстрийт.

След затишие от три десетилетия, тревогата заради растящите потребителски цени подлага на изпитание аналитичните умения на паричните мениджъри и професионалните инвеститори както нищо друго откакто имаше краткотрайна паника заради пандемията. Залозите не биха могли да са по-високи. Продължителният режим на лека инфлация и ниски лихвени проценти подпомогнаха повишаването на оценките на акциите и облигациите. Сега, през октомври инфлацията изненадващо удари 6,2% на годишна база и на хоризонта се задава нещо ново. Множеството затруднения в снабдителната верига повишиха цените докато компаниите се борят да запазят печалбите си, а потребителското търсене си остава високо. Дали това не е постпандемично отклонение, което само ще се разреши от само себе си? Или е симптом на още задаващи се трусове?

За хората, които работят във финансите, това е момент на огромен кариерен риск или шанс да станат герои за своите шефове и клиенти, ако ми хванат цаката. Мнозина не са преживявали подобно нещо. „Има хора, които са по средата или на една трета от кариерата си и те не са виждали инфлация,“ казва Ким Форест, основател и главен инвестиционен директор в Boke Capital Partners.

Инфлацията е първото препятствие, което всеки инвеститор трябва да премахне и то е заложено в модела на всеки професионалист за справедлива цена, която да се плати за облигация или акция. Но не е лесно да се проумее как инвеститорите се справят с последния скок. Стратезите на Уолстрийт са слисани. От 21 прогнози следени от Bloomberg, най-ниската цел за индекса S&P500 в края на годината е 3800, а най-високата е 4800 – този спред от 26% е един от най-широките от десетилетие.

На пазара на облигации, волатилността расте. Скорошен меморандум на Goldman Sachs установява, че компаниите-любимци на търговците с дълги позиции в хеджфондовете са също и акциите печелещи горещата любов на късите търговци в хеджфондовете – онези, които залагат, че акциите ще паднат. С други думи, професионалните спекуланти очевидно очакват едни и същи акции да поскъпнат и да поевтинеят.

Всеки има различна гледна точка, но и всеки все повече се фокусира над същите публикации на индекса на потребителските цени. „Налице е толкова голямо притеснение, защото от много, много години не сме виждали подобен тип инфлация,“ твърди Кати Джоунс, главен стратег „Книжа с фиксирана доходност“ в Charles Schwab Corp. „Наистина си мислехме, че тя много бързо ще се понижи, а това не стана толкова бързо колкото очаквахме, защото изглежда влизаме от един дисбаланс на предлагането и търсенето в друг.“

И все пак, S&P500 се е покачил с около 25% през 2021. В дългосрочен план, акциите почти винаги са буфер срещу инфлацията: добрите компании повишават цените си и печалбите, дори и когато разходите им нарастват. Преди година, някои бикове обичаха да говорят за „рефлационна“ търговия или за щастливото съчетание от оживен растеж и нараснала способност на компаниите да определят цените.

За дългосрочните инвеститори, които не бързат да продават, включително хората, които инвестират собствените си пари, това може да превърне „правилното“ разбиране на инфлацията в не толкова натоварващ проблем. Когато мислиш две или три години напред, „търсиш най-добрите компании,“ казва Форест. „С или без инфлация, уравнението не се променя.“ Инфлацията е заплаха по-скоро за инвеститорите с по-къс времеви хоризонт, допълва тя. „Ако мисля за година напред, аз съм прецакана. Трябва да схвана картинката.“

Един от рисковете за акциите е, ако инфлацията е толкова изненадваща и драстична, че наложи внезапна промяна в лихвените проценти и пазарната психология и накара инвеститорите да преоценят портфейлите си. „Няма да е от 5% до 10% корекция и после да се съвземем,“ казва Майкъл Шоул, главен изпълнителен директор в Marketfield Asset Management. „Тогава ще има значителни загуби.“ Според Шоул, опасността е, че инвеститорите в облигации достигат „психологическа точка на пречупване“ заради ниската доходност, която имат. Реалната годишна доходност на безопасните 10-годишни облигации, при отчитане на очакваната пазарна инфлация, вече е с процентен пункт под нулата. За момента изглежда инвеститорите са толкова загрижени да имат убежище, колкото и да запазят преднината си пред инфлацията.

Но какво ще стане, ако това се промени? За да избегнат загубата на още повече пари заради инфлацията, мениджърите на книжа с фиксирана доходност могат за започнат да изискват по-висока доходност, което би означавало натиск за понижаване на цените на облигациите. Трудностите на пазарите на облигации могат да разтърсят акциите по начин сходен с този от края на 60 и началото на 80 години, казва Шоул. В среда с високи лихви, инвеститорите биха могли да преоценят цените, които са готови да платят за акциите и да свалят съотношенията цена – печалба дори и печалбите да си останат силни.

Какво ще стане по-нататък зависи от Федералния резерв. Централната банка започва свиване на програмата си за изкупуване на облигации през този месец и може да приключи до средата на 2022, а пазарите очакват, че ще последват няколко повишения на лихвите. Твърде рано е да се каже дали инфлацията ще ускори този график, каза председателят на Федералния резерв в Сан Франциско Мери Дели на 10 ноември.

Мат Кинг, стратег по глобалните пазари в Citigroup Inc. твърди, че може и да не се наложи централната банка да действа по-бързо. Въпреки че повишаването на лихвите няма непременно да „увеличи наличието на шофьори на камиони,“ заяви той наскоро в Odd Lots, подкаста на Bloomberg, то би могло да понижи търсенето. Но един ускорен ход по лихвите би забавил и растежа и ще е болезнен за инвеститорите, които са свикнали Фед да подкрепя цените на активите, добавя той.

Шаол от Marketfield предполага, че по-големият риск е инвеститорите просто да започнат да гледат на света другояче – като място, където има инфлация – и че е трудно да се прогнозира такава промяна. „Емоционалните промени отнемат доста време и винаги е малко вероятно да се случат, но ако се случат, светът може да започне да се движи много бързо,“ казва той. „Щом светлината огрее е много трудно отново да я изгасиш.“

ДАЛИ ТОВА НЕ Е ВОЛКЪР МОМЕНТ С ОБРАТЕН ЗНАК?

Беше нужна смелост, за да бъдат вдигнати лихвите през 1979. Смелият ход на настоящия председател на Фед може би е да не отстъпи.

Експертите нападат Федералния резерв и председателя Джеръм Пауъл. Мохамед Ел Ериан, главен икономически консултант на Allianz SE и автор в рубриката Bloomberg Opinion наскоро заяви, че централната банка е предприела един от най-неудачните в историята си ходове спрямо инфлацията. В статия за Financial Times, икономистът Уилем Буитър призова Фед да изостави по-гъвкавата си инфлационна цел, набелязана през миналата година. На Белия дом също му припари: допитванията по справянето с икономиката дават мрачни резултати, а за тях най-голям е приносът на инфлацията. Много неща карат избирателите да са нещастни – цените на бензина и храните растат. Наемите растат. Цените на колите втора ръка растат.

За мнозина от днешните водещи политици и икономисти е трудно да забравят инфлацията от 1970 и недоволството, което причини. Тази група гледа на бившия председател на Фед Пол Волкър като на смел държавен служител – единственият човек, който е имал волята да пречупи инфлацията чрез серия от политически непопулярни повишения на лихвите, които предизвикват рецесия. А сега, налице е натиск Пауъл да спретне свой Волкър номер и рязко да завие към борба с високите цени. Изглежда това е очевидната поука от историята.

Но как би изглеждал номерът на Волкър през 2021? Вероятно ще е точно обратното на това, което хората си представят. Защото въпреки високата инфлация, Фед е далеч от максималната заетост, която е тяхна отговорност наред с ценовата стабилност.

Безработицата в момента е 4,6% спрямо 3,5% преди Ковид пандемията. Но разликата, която обхваща хора твърдящи, че си търсят работа, прикрива една много по-голяма дупка. Общата заетост извън селското стопанство е 148 милиона души – с 5 милиона по-малко от 153 милиона преди пандемията. Ако допуснем, че икономиката е щяла да продължи да расте преди да се намеси коронавируса, реалната разлика е може би по-близо до 8 милиона. Участието в работната сила сред хората в активна възраст от 25 до 54 години е 81% спрямо 83% преди пандемията.

Разликата в заетостта идва след едно десетилетие на болезнено бавно възстановяване за работниците след финансовата криза. Така че, не става дума просто за дупка в заетостта, която трябва да се запълни. Налице е всеобщо разбиране у Фед, че години наред те не са постигали целите си по заетостта или са подценявали колко силен може да стане трудовия пазар без да задейства поддържаната инфлация.

На конференцията в Джаксън Хол през 2020, Пауъл обяви „цел за средна гъвкава инфлация“, новият подход на централната банка в обмислянето на това кога да бъдат повишени лихвите. Целта беше да се избегнат минали грешки – прибързаните цикли на затягане, който забавят ръста на работните места. Идеята беше, че след продължителен период на инфлация, която е по-ниска от целта няма да е лошо цените да се сгорещят, да се изравнят нещата преди повишаването на лихвите да охлади ситуацията. Оттогава, Пауъл подчертава решимостта на Фед да постигне максимална заетост преди да се позволи покачване на лихвите. После, индексът на потребителските цени нарасна до 6,2% за октомври спрямо предходната година и доведе до кипване инфлационните тревоги.

Да се върнем към Волкър. Неговият мандат оказва огромно влияние върху умовете на съвременните централни банкер, икономисти и професионалисти не само защото инфлацията се понижава при неговото управление, но и защото той укрепи идеята за „доверието“. Централните банкери обичат да говорят за доверието, което са спечелили (като непрекъснато демонстрират готовност да се борят с инфлацията) като причина за дългогодишното слабо увеличение на цените.

Доверието е ценено. Сега Пауъл има възможността да го предефинира, така че то да се отнася и за двете страни на мандата на Фед – не само за инфлацията, но и за трудовия пазар. От началото на пандемията той пое ангажимент за постигане на максимална заетост и това му се отплати чрез бързото възстановяване от нещо, което можеше да бъде още по-тежко икономическо бедствие. Днес ходът на Волкър може би включва и игнориране на политиците, докторантите по икономика и различните редакторски екипи, които искат бърз завой към режим за борба с инфлацията. Ходът на Волкър може да означава да имаш увереността да гледаш отвъд подклаждания от пандемията висок ИПЦ докато си свършиш работата и хората се върнат на работа.

ПРЕХОДНА НЕ ОЗНАЧАВА БЪРЗА

Днешната инфлация прилича на минали периоди, които са продължили известно време, но са довели до просперитет

Често прибягваме до исторически паралели, когато обсъждаме инфлацията. Стагфлацията от 1970 е най-често използвана напоследък, въпреки че ентусиастите по криптовалути обичат да напомнят за хиперинфлацията на Ваймарската република.

Истинските познавачи навлизат надълбоко: периодите на инфлация в САЩ след двете световни войни. И при двата има огромен държавен дефицит, свръх разхлабена парична политика и трудности в снабдителната верига. След време и двете отстъпват пред години на ниска инфлация и просперитет.

Като цяло, следвоенните инфлации изглежда предлагат окуражаващ шаблон за тези, които мислят, че политиците трябва просто да ги яхнат. Да, инфлацията след Първата световна война завършва с остра икономическа депресия преди настъпването на просперитета на Бурните години от 1920. Но този епизод от 1920 и 1921 беше доста кратък и изглежда е бил причинен от повишаването на лихвите от Фед в точния неподходящ момент. Инфлацията се надига и в началото на 1950, когато САЩ воюват в Корея, но тя не продължава дълго.

И все пак си струва да се замислим какво би могло да означава изчакването на инфлацията. Следвоенните инфлации са преходни, разбира се, но не са били кратки. Започналата през 1916 инфлация обхваща 49 поредни месеца на двуцифрена инфлация. Изданието от 1946 записва 15 поредни месеца на двуцифрена инфлация и 28 над 5%.

Настоящият епизод е в шестия си месец на 5% или по-голямо увеличение на годишна база при индекса на потребителските цени. Начинът на изчисляване на индекса се е променил през годините, така че данните не са напълно сравними с тези от настоящия век или от преди 75 години. Но помислете как биха се усетили още 23 такива месеца.

35-те ВКУСА НА ИНФЛАЦИОННИТЕ ИНДИКАТОРИ

Този самоделен тракер осигурява незабавно отчитане на това къде се натрупва ценовият натиск и къде отсъства

Дали инфлацията е преходен ефект от пандемията, който ще се разсее, когато затрудненията намалеят, а сравненията се отдалечат от карантината от пролетта на 2020? Или е нещо по-лошо?

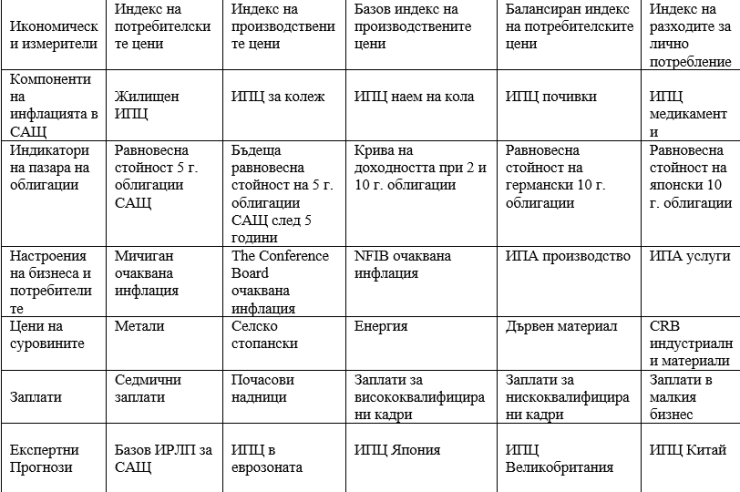

За да разберем това, аз и някои колеги от Bloomberg Opinion съставихме тракер на инфлацията съставен от 35 индикатора, който се обновява ежеседмично. Индикаторите се оцветяват в наситено оранжево, когато данните са доста над средните за последното десетилетие и в синьо, ако са под тях. В началото на измерването, на 14 юни, имаше няколко ярки правоъгълника, като колите под наем, но като цяло картината не даваше поводи за безпокойство.

После оранжевото започна да се разпростира. Очевидно, това беше нещо повече от случайност. Последното обновяване от 15 ноември почти вдъхваше надежда. Цените на някои важни продукти и услуги бяха без промяна или дори се понижаваха. Пазарът на облигации, както и експертите чието мнение Bloomberg следи редовно смятаха, че инфлацията ще отмре до няколко години и макар служителите да изискват по-високи заплати, все още няма признаци за плашещата „остра спирала на цените“. Този период не може повече да бъде пренебрегван като преходен по логичен начин, но за сега няма причина да се допуска, че ще бъде един от ужасните инфлационни периоди в историята.

Брой стандартни отклонение от средните за 10 години

Под нормалното Нормално Над нормалното

Тракерът на 15 ноември

И базовият, и балансираният ИПЦ, при който се изключват някои по-волатилни елементи в потребителската кошница, са по-екстремни отколкото водещата стойност, което означава, че инфлацията се е разширила.

Добра новина в подробностите: Наемите не нарастват с много (за сега); инфлацията при таксите за колеж са се понижили, а медикаментите с рецепта поевтиняват!

Цените на петрола и металите са все още под тавана от последния бичи пазар. Но така наречените индустриални материали като зеблото, оловния скрап и лойта, които не се търгуват на пазарите за фючърси са на исторически връх.

Заплатите растат, но не много за най-високо платените и не достатъчно, за да изпреварят инфлацията.

В ТЪРСЕНЕ НА ПОДСЛОН

Растящите цени карат инвеститорите да търсят начини да защитят покупателната си способност. Някои идеи вероятно са по-добри от други.

Най-добрите залози

- Американски спестовни бонове Серия I

- Тяхната ставка периодично се преизчислява спрямо инфлацията, а в момента носят над 7%.

- Акции

- Стига инфлацията да не е твърде гореща твърде дълго време, много компании разполагат с възможност за ценообразуване, така че да предадат разходите към потребителите, казва Кийт Лърнър, главен инвестиционен директор в Truist Advisory Services.

- Ипотека с фиксиран процент

- Ставките са все още много ниски – малко над 3% и ако сключите ипотека сега, няма да се тревожите за това, че разходите за дома ви ще растат.

- Средна 30-годишна фиксирана ставка по жилищна ипотека в САЩ

Струва си да се обмисли

- Защитени от инфлацията борсови капиталови фондове

- Всеки борсово търгуван фонд с инфлация в наименованието си има приток на капитали тази година. Някои са фокусирани над индустрии, които се справят добре, когато цените се покачват като енергетика и материали.

- Инвестиционни тръстове в недвижими имоти

- Не се интересувате от пазара на жилища? ИТНИ са лесен начин да диверсифицирате експозицията си с цени на жилища. Но пазарът може да изстине ако лихвите се покачат.

- Фондове за инфлационно-индексирани държавни облигации

Те купуват специални държавни облигации, чиято главница се индексира спрямо инфлацията. Недостатъкът: ако инфлацията се укроти, можете да изкарате повече пари от обикновените държавни облигации, казва стратегът по книжа с фиксирана доходност Кариса Макдоно от Community Bank Trust Services.

Хвърлете заровете

Злато и крипто

Почитателите на тези активи ги считат за защита от девалвацията на валутата. Но Кам Харви, професор по финанси в Duke казва, че и двата са податливи на спекулативни мании и сривове. Моментът, когато купувате може да има по-голямо значение от това, което се случва с потребителските цени.

Колекционерски стоки

Редки вина. Стари коли. Изкуство. Може и да е забавно да ги притежавате, но е трудно да се оценят от аматьори, трудни са за бърза продажба и са скъпи за съхранение. „Често те са просто продукт, който се продава на всяка цена, а не реална защита от инфлацията,“ казва Джордж Пиъркис от Bespoke Investment Group.

СПОМНЯМ СИ ИНФЛАЦИЯТА ОТ 1970. ПОЛИТИЦИТЕ СЪЩО ТРЯБВА ДА Я ПОМНЯТ

Докато икономисти и политици спорят за причините и продължителността на покачването на цените, обикновените американци се тревожат за последиците

Шекспир пише, че миналото е пролог. Ако това е вярно, то има много уроци, които трябва да се научат от 12,5% ипотека, с която се борех за моята къща с три спални в предградията на Атланта в лошите стари времена от началото на 1980.

Днес тази лихва звучи като преувеличение, когато заем за жилище с над 4% лихва звучи невероятно. Но борбата ми да плащам ипотека с лихвен процент почти два пъти по-голям отколкото този за предишния ми дом в Чикаго само три години преди това ми е оставила болезнен спомен, който никога няма да забравя.

Всъщност, лихвата беше под средната за пазара – работодателят ми плати, за да я свали с 2 пункта, за да ме принуди да се преместя и да стана шеф на отдела на Business Week в Атланта. И тя не беше висока, защото съм имал лошо кредитно досие или нестабилна работа или пък защото съм черен, който се мести в град, където купона за повишението ми все още не можеше да се състои в частния клуб, където работодателя ми обикновено домакинстваше на такива събития.

Дължеше се на инфлацията. Благодарение на петролния шок на ОПЕК от 70-те, който утрои цените на енергията и рязката ценова спирала, индексът на потребителските цени надскочи 14% през март 1980 спрямо година по-рано. Накрая, председателят на Федералния Резерв Пол Волкър повиши лихвите агресивно, за да забави икономиката и да прекъсне инфлационния цикъл. Националното заболяване установило се при Джими Картър, когато американците стояха на студено и чакаха на опашки за бензин провали президентството му. Последиците все още се усещаха, когато аз се преместих в Атланта, по-малко от година след като ипотечните лихви в САЩ достигнаха 18,4% според Freddie Mac.

Макар да не схващах всички макроикономически причини зад атаката на инфлацията, икономиката на хладилника ме плашеше до смърт - трябваше да изхранвам семейство от петима души в периода на най-голяма финансова несигурност от поколение насам. Така че, парите не се харчеха лекомислено от семейството ми в нашия нов град. Църквата беше основното ни място за отдих. Децата се гледаха на смени от съседите. Приятелите се канеха само на домашни купони. И вместо да плащаме скъпи полети, ние шофирахме по 11 часа за ваканция в Илинойс.

Тогава се тревожех за последиците от инфлацията, тревожа се и сега. Приликите са малки, но нарастват. Месеци наред, цената на месото в близкия супермаркет постепенно се повишава. Пълният резервоар на моята Honda CR-V струва с 10 долара повече отколкото миналата зима, а паркингът ми вдигна снижените си от пандемията цени с 50% през септември. (Когато ми го съобщиха, помислих, че е грешка. Не беше.) Строителната компания повиши цените на ремонтните работи по дома ми, защото цените на дървения материал бързо се покачваха. Дори и някои от местата продаващи парче пица за долар сложиха етикети с цена от 1,50 долара.

Не съм единственият, който забелязва бремето на все по-високите цени върху ежедневието. Индексът на потребителските настроения на университета в Мичиган публикуван на 11 ноември, се е понижил от 71,7 до 66,8 през октомври. Стойността е близо до онази, при която поех ипотеката си в Атланта и когато финансовата криза набираше скорост през 2008. Предишно допитване на Bloomberg сред икономисти показа прогноза за увеличаване на този индекс през октомври до 72,5 – нито един икономист не прогнозира такава песимистична стойност, каквато реално се получи. А мнозина политици явно поставиха знак за равенство между отварянето на бизнеса и силния пазар на акции като признак, че Америка са връща към нормализацията от преди пандемията.

Но хората, които виждат как месеци наред сметките им за храна и бензин растат разказват една различна история пред изследователите от Мичиган. Тези потребители казват, че инфлацията ще се увеличи с 4,9% през следващата година – това са най-мрачните им очаквания от 2008 насам, според данните на Мичиган. Около половината от анкетираните американските семейства очакват спад в инфлационно преизчисления им приход за следващата година. избледняващото доверие отразява „ескалиращ процент на инфлацията и нарастващото убеждение сред потребителите, че няма разработени ефикасни политики, които да смекчат щетите от надигащата се инфлация,“ казва Ричард Къртин, директор на анкетата.

Около 25% от анкетираните потребители твърдят, че инфлацията е понижила стандарта им на живот през този месец, обобщава Къртин. А по-възрастните потребители, онези хора на определена възраст като мен, са една от двете групи, които заявяват, че инфлацията има огромно въздействие върху начина им на живот.

Това едва ли е изненада, защото многостари хора вече живеят или планират деня, когато ще зависят от източници на доход, които са сравнително фиксирани. Това са пенсии (ако имат късмет) или социални плащания, дори и при преизчисляване на разходите за издръжка. Да, плащанията за пенсионните планове и 401(к) или спестяванията за пенсия, може и да растат с пазарите, но вноските спират почти винаги, когато хората излязат от пазара на труда. Днес, средният американец може да очаква да живее 17 години след 65-ия си рожден ден, а жените живеят с три години повече според Националния център за здравна статистика. Перспективата инфлацията да подкопае стойността на техния пенсионен доход и тяхното качество на живот има особено смразяващ ефект върху възрастните хора.

„Възрастните американци вероятно са по-чувствителни към вредите от инфлацията, защото тя им вреди повече,4 казва Тереза Гилардучи, директор на Schwartz Center за политикономически анализ към New School for Social Research и съавтор на „Спасете пенсиите. План за гарантиране на пенсионната сигурност на всички американци“. „Инфлацията за възрастните изпреварва средната, защото те харчат сравнително повече за скъпи медицински грижи. Освен това, възрастните хора имат по-консервативни инвестиции от младите работници и не се възползват от пандемичното оживление на пазара на акции. Страховете подклаждани от спомените за галопиращата инфлация от 1970 вероятно потискат настроението на възрастните потребители, но именно реалното, ежедневно преживяване на инфлацията подклажда техния песимизъм и мрачно отношение.“

Това е особено вярно за бейби бумърите, които все още пазят спомени за минали периоди на инфлация като този за моята ипотека с 12,5% лихва. Ние помним затягането на коланите, несигурността дали ще успеем да финансираме новите си домове или коли и усещането, че всичко се изплъзва от контрола ни.

Картър, един възхитителен човек с безупречен характер, изгуби след безапелационната победа на Роналд Рейгън през 1980 не само заради умората в обществото заради продължителната криза с иранските заложници, но и заради много гласоподаватели, които смятаха, че той е неспособен да укроти инфлационното чудовище. Нямаше значение, че повечето причини бяха извън неговия контрол. Когато парите не стигат, американците винаги търсят кого да обвинят. Дори и само поради тази причина, политиците във Вашингтон, които игнорират трупащата се инфлация, подклаждаща днешния гняв заради празния хладилник, рискуват кариерата си.