Glencore Plc започна, а сега BHP Group Ltd. ускорява сключването на сделки при природните ресурси. В предожението на австралийския добивен гигант от £31,1 милиарда за Anglo American Plc има солидна стойност. Но това не е невероятна цена – и Anglo е в добра позиция да настоява за повече.

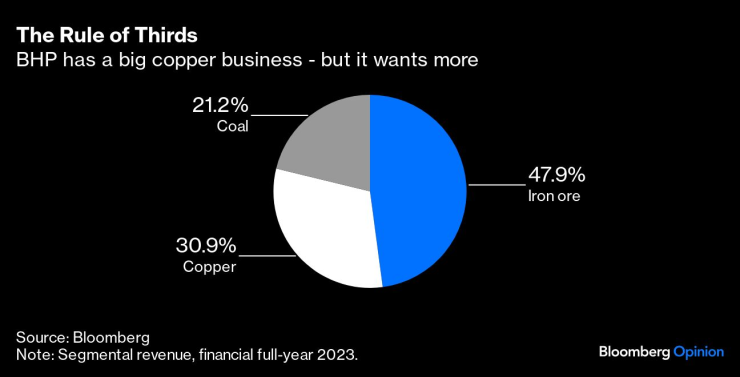

Привличането на сливането е властната позиция, която разширеният BHP би имал в медта. Един електрифициращ се свят става все по-зависим от метала. BHP очевидно се стреми да гарантира, че има водеща позиция на пазар, който вероятно ще стане по-концентриран. Комбинация с Anglo ще му даде около 10% глобален дял.

А Anglo е идеална цел за придобиване. Транзакция не би била огромна за участник, повече от четири пъти по-голям от целта си, преди Bloomberg News да разкрие интереса на BHP в сряда. Най-важното е, че BHP не иска да запази големите дялове на Anglo в две други добивни компании, Anglo American Platinum Ltd. и Kumba Iron Ore Ltd.; вместо това иска Anglo да ги предаде на своите акционери като част от всяка сделка.

Освен това Anglo се търгува с отстъпка от стойността си при разделяне, както е изчислена от някои анализатори. Това автоматично помага да се оправдае част от премията за поглъщане, която всеки нов собственик би трябвало да плати. Ще има и значителни икономии на разходи. BHP не е посочила никакви прогнози за обединението и все още не е успяла да извърши надлежна проверка, за да стигне до тях. Но извличането на среден едноцифрен процент от оперативните разходи на Anglo изглежда разумна цел. Анализатори от Jefferies Financial Group Inc. предполагат, че годишно увеличение на печалбите преди лихви, данъци, обезценка и амортизация от около 750 милиона долара би било консервативно, добавяйки около 4,1 милиарда долара към стойността на компанията.

Така че сделката има стратегически и финансов смисъл. Това може да обясни защо реакцията на цената на акциите на BHP беше сравнително спокойна за компания, която иска да направи голяма сделка и да плати изцяло в голяма купчина акции. Междувременно отговорът от борда на Anglo беше старателно неутрален. Компанията не се представя добре напоследък и не е трудно да се разбере защо английските инвеститори могат да се изкушат от придобиване. Бордът би било добре посъветван да направи някои проучвания, преди да отхвърли BHP твърде агресивно.

Но цената и шансовете за действително завършване на сделка на фона на антитръстов контрол ще бъдат ключови съображения. Предложените условия предвиждат BHP да предложи нови акции на стойност близо £17 за акция на Anglo при цената на акциите на BHP, преди да стана известен интересът към сделката. Инвеститорите на Anglo също ще получат спинофите на стойност малко над £8 на акция. BHP казва, че това е премия от 31% за подразбиращата се стойност на некотираните активи въз основа на стойността на затваряне на Anglo във вторник, като увеличението се удвоява повече от два пъти, ако предложението се сравни със средните стойности през предходните 90 търговски дни.

Можете да разберете защо BHP иска акционерите на Anglo да видят офертата му по този доста измамен начин. И фактът, че те ще запазят експозицията си към Anglo Platinum и Kumba, където контролът всъщност не се променя, дава известно интелектуално оправдание.

Реалността обаче е, че на акционерите на Anglo не се предлага нищо като конвенционална премия за поглъщане върху стойността на техните акции, преди BHP да излезе на сцената. И във всяка ситуация на наддаване стойността, която инвеститорите могат да получат за всички активи, които притежават, ще бъде това, което седи в съзнанието им. На тази база рекламираното предложение на BHP от £25,08 за акция е само 19% надбавка към цената на акциите на Anglo във вторник.

Анализаторите на Jefferies твърдят, че цената за влизане в преговори ще трябва да бъде най-малко 28 британски лири за акция на Anglo, като състезателен търг потенциално може да доведе до крайното число „много над 30 британски лири“.

Anglo има много лостове, за да накара BHP да повиши офертата си. Съперниците Glencore и Rio Tinto Plc едва ли ще се нуждаят от насърчаване, за да обмислят да направят конкурентни предложения. И Anglo може да проведе сама собственото си разпадане. Ключовият въпрос ще бъде как най-добре да получи подходяща премия за цялата компания, а не такава, която е напасната за част от нея.

Освен това бордът на Anglo трябва да изисква антитръстовите рискове тук да бъдат отразени в условията на всяка официална оферта - независимо дали в основната цена или прилична такса за прекъсване на сделката. Регулаторите може да не харесат това, че BHP стимулира по-голяма концентрация в жизненоважна стока като медта, като вземат предвид вече ограничен брой големи играчи.

BHP има преднина, но е далеч от финалната линия в сделката.

Крис Хюз е колумнист на Bloomberg, който се занимава със сделки. Преди това е работил за Reuters Breakingviews, Financial Times и The Independent.

Още по темата

- 1 Кучето изяде плана на Япония за постепенно премахване на енергията от въглища

- 2 Поколението Z е фрустрирано ... и не напразно

- 3 Критик на Путин: Кремъл ще конфискува още активи, за да накаже противниците си

- 4 Силициевата завеса между САЩ и Китай може да падне върху автономното бъдеще на Tesla

- 5 Какво очаква Berkshire Hathaway след ерата на Бъфет и Мънгър

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

През април бюджетните приходи на Русия от петрол се увеличават двойно на годишна база

През април бюджетните приходи на Русия от петрол се увеличават двойно на годишна база  ЕК прекратява процедурата по чл. 7 от Договора за ЕС срещу Полша заради върховенството на закона

ЕК прекратява процедурата по чл. 7 от Договора за ЕС срещу Полша заради върховенството на закона  Ще стане ли "стоманеното приятелство" между Китай и Сърбия още по-здраво?

Ще стане ли "стоманеното приятелство" между Китай и Сърбия още по-здраво?  Президентът обмисля вето върху промените в Закона за хазарта

Президентът обмисля вето върху промените в Закона за хазарта

Болница "Мама и Аз": Президентът Радев е в дълбоко вътрешно противоречие

Болница "Мама и Аз": Президентът Радев е в дълбоко вътрешно противоречие  Земетресение от 5,7 по скалата на Рихтер в Тайван

Земетресение от 5,7 по скалата на Рихтер в Тайван  Ивайло Вълчев води листата на ИТН за евроизборите на 9 юни

Ивайло Вълчев води листата на ИТН за евроизборите на 9 юни  Митрополит Киприан служи в храм-паметника "Рождество Христово" на Светли понеделник

Митрополит Киприан служи в храм-паметника "Рождество Христово" на Светли понеделник

продава, Парцел, 12000 m2 София област, с.Белопопци, 228000 EUR

продава, Парцел, 12000 m2 София област, с.Белопопци, 228000 EUR  продава, Земеделски имот, 5500 m2 София област, с.Веринско, 33000 EUR

продава, Земеделски имот, 5500 m2 София област, с.Веринско, 33000 EUR  продава, Парцел, 822 m2 София, Модерно Предградие, 194000 EUR

продава, Парцел, 822 m2 София, Модерно Предградие, 194000 EUR  продава, Парцел, 16000 m2 София област, гр. Ихтиман, 160000 EUR

продава, Парцел, 16000 m2 София област, гр. Ихтиман, 160000 EUR

Кремъл се закани на Лондон, може да удари британски военни обекти не само в Украйна

Кремъл се закани на Лондон, може да удари британски военни обекти не само в Украйна  Кой доносник, кой борец... Петков семейно на плажа Корал

Кой доносник, кой борец... Петков семейно на плажа Корал  Рапърът Боро Първи ще става баща

Рапърът Боро Първи ще става баща  БСП регистрира листите в София, Нинова водач в 25 МИР

БСП регистрира листите в София, Нинова водач в 25 МИР

Eто го и новото Mitsubishi Pajero Sport

Eто го и новото Mitsubishi Pajero Sport  Бъдещето на Fiat: 13 ключови въпроса към шефа на марката

Бъдещето на Fiat: 13 ключови въпроса към шефа на марката  Италия ще даде под съд и Xiaomi

Италия ще даде под съд и Xiaomi  Най-странният всъдеход в света идва, разбира се, от Русия

Най-странният всъдеход в света идва, разбира се, от Русия