BHP ще трябва да плаща доста повече, ако иска да грабне активи, подобни на OZ Minerals - залог за бъдещето на електрификацията и декарбонизацията, коментираха анализатори и банкери, след като офертата на добивния гигант за компанията за никел и мед беше отхвърлена по-рано тази седмица.

Офертата на BHP Group - 8,34 милиарда австралийски долара (5,8 милиарда щатски долара), или 25 австралийски долара на акция - за OZ Minerals не оценява напълно нейните активи в светлината на глобалния натиск за зелена енергия, според някои анализатори, пише "Ройтерс".

Това е второто отхвърляне, с което BHP се сблъсква за по-малко от година, след като се оттегли от оферта за канадската компания за добив на никел Noront Resources Ltd, което направи завръщането й в M&A сектора по-трудно, отколкото би ѝ се искало.

Последната голяма транзакция на компанията беше 12,1 милиарда долара за Petrohawk Energy Corp. през 2011 г., въпреки че оттогава е направила по-малки ходове за медни и никелови активи, припомня Bloomberg.

Въпреки че BHP не каза дали ще подслади офертата си за OZ, анализатори и банкери смятат, че ако го направи, няма гаранция за спечелване на борда на OZ на своя страна, тъй като други големи минни и металургични фирми изчакват развоя на събитията, заредени с пари и уверени в дългосрочната перспектива за метали като медта - използвана във вятърни турбини, слънчеви енергийни системи и електрически кабели.

„Основната вяра в тази дългосрочна перспектива за медта ще направи много трудно извършването на транзакции без плащане на значителна премия“, каза Тайлър Брода, анализатор в RBC Capital Markets.

„Изглежда, че това остава така дори при падащите цени на суровините в краткосрочен план и много несигурната макросреда, засягаща както Запада, така и Китай“, добави той.

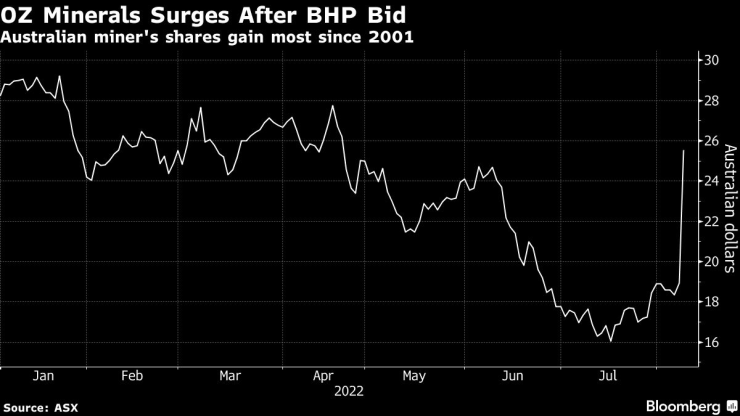

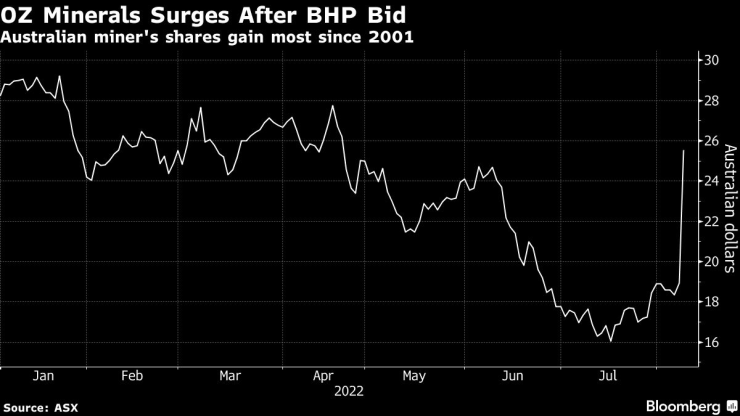

OZ отхвърли офертата на BHP, която беше с 32% по-висока от цената на акциите й в петък при затварянето на търговията миналата седмица, като каза, че е „опортюнистична“, тъй като цените на медта са спаднали от пиковете.

Jefferies изчислява, че OZ може да донесе до 36 австралийски долара на акция, ако кандидат оцени медта на 4 долара за паунд и предложи 30% премия. В момента металът е около $3,50.

Цените на медта и другите метали се понижиха тази година поради слабото търсене от най-големия потребител Китай, където политиката за нулев COVID ограничи производствените дейности, и глобалното икономическо забавяне на фона на нарастващите лихвени проценти.

Дългосрочните перспективи обаче остават здрави за суровини като никел и литий, които се използват в батериите за електрически превозни средства (EV), уран, който се използва за производство на ядрена енергия, и мед, докато светът се подготвя за декарбонизация.

По-висока оферта

Сделката за OZ е вторият път, когато оферта за поглъщане от страна на BHP се проваля, откакто компанията опрости структурата си през изминалата година, обединявайки своите публични акции в Лондон и Сидни в единно листване в Австралия, за да стане гъвкава за потенциални инвестиции в суровини, ориентирани към бъдещето.

Миналата година BHP се опита да купи Noront Resources, но се отказа след продължила месеци война за наддаване, тъй като не видя "адекватна дългосрочна стойност".

„BHP има най-голямата огнева мощ в сектора и трябва да я използва“, каза Брода от RBC Capital.

BHP има повече от 15 милиарда долара в пари и парични еквиваленти, показват последните документи.

Най-голямата добивна компания в света с пазарна капитализация от 136 милиарда долара прави по-голямата част от парите си от копаене на желязна руда - суровина, използвана при производството на стомана - но също така е водещ производител на мед и се стреми да навлезе в никела.

BHP каза миналата седмица, че ще похарчи повече за проучвания за никел през следващите две години. Сделка с OZ щеше да й даде достъп до проекти, включително West Musgrave в Западна Австралия, където има находища на никел и мед.

BHP може да направи друга оферта за OZ, каза източник на "Ройтерс", който е пряко запознат с въпроса. Източникът добави, че OZ е получила оферти от други компании, но не разкрива имена.

Матю Ходж, директор на капиталовите проучвания в Morningstar, посочи "Glencore, Anglo American, Teck и други компании с голяма до средна капитализация" като тези, които потенциално биха могли да се интересуват от OZ.

„Всички те имат реки от пари, така че какво ще правят с тях?“

Повечето анализатори са съгласни, че офертата за OZ би трябвало да е по-висока.

„Ще трябва да бъде много по-висока“, каза Питър О'Конър, анализатор на минното дело и металите в Shaw and Partners.

„Смятаме, че цената на акция ще трябва да бъде в диапазона от по-ниски до средни тридесет, ако BHP иска да направи това.“

О'Конър обаче каза, че BHP вероятно ще поддържа дисциплина и няма да надплаща. В миналото компанията раздразни инвеститорите със скъпо струващо влизане в американски шисти, който доведе до отписвания за милиарди долари.

Update – предаване за високите технологии с водещ Елена Кирилова /п./

Update – предаване за високите технологии с водещ Елена Кирилова /п./

SENSHI 29: Зрелищни нокаути, драматични обрати и силни български победи във Варна

SENSHI 29: Зрелищни нокаути, драматични обрати и силни български победи във Варна  Тийнейджърка скочи от блок в Пловдив

Тийнейджърка скочи от блок в Пловдив  Танкерът "Кайрос" остава блокиран край Ахтопол трети ден

Танкерът "Кайрос" остава блокиран край Ахтопол трети ден  Отбелязваме 116 години от рождението на Никола Вапцаров

Отбелязваме 116 години от рождението на Никола Вапцаров

САЩ: Гърция е ключов стълб в стратегията на Тръмп

САЩ: Гърция е ключов стълб в стратегията на Тръмп  Военните завзеха властта в Бенин

Военните завзеха властта в Бенин  Келлог: Мирното споразумение за Украйна е много близо

Келлог: Мирното споразумение за Украйна е много близо  Наталия Киселова: Улицата не може да замени парламентарната трибуна

Наталия Киселова: Улицата не може да замени парламентарната трибуна

Никола Цолов остана без точки в основната надпревара

Никола Цолов остана без точки в основната надпревара  Кой се маха? Салах предизвика спешна среща в Ливърпул!

Кой се маха? Салах предизвика спешна среща в Ливърпул!  Леден вятър, но 1000 бяха там: ЦСКА поздрави феновете си + ВИДЕО

Леден вятър, но 1000 бяха там: ЦСКА поздрави феновете си + ВИДЕО  Гуардиола хвали френски младок след класиката

Гуардиола хвали френски младок след класиката

Кои китайски марки ще изчезнат от Eвропа?

Кои китайски марки ще изчезнат от Eвропа?  Kia показа дизайна на бъдещето си

Kia показа дизайна на бъдещето си  Toyota се завръща във Ф1

Toyota се завръща във Ф1  BMW превъртя играта: Тествахме новото iX3

BMW превъртя играта: Тествахме новото iX3

продава, Мезонет, 134 m2 София, Борово, 275500 EUR

продава, Мезонет, 134 m2 София, Борово, 275500 EUR  продава, Магазин, 112 m2 София, Малинова Долина, 302400 EUR

продава, Магазин, 112 m2 София, Малинова Долина, 302400 EUR  продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR

продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR