Дефлацията е най-новият риск за китайския пазар на акции, който се задъхва от проблеми

Феноменът дефлация се нуждае от по-съгласуван подход, но политиците са заети с овладяването на кризата на пазара на недвижими имоти и се притесняват от по-нататъшно разминаване с лихвените проценти в САЩ

14:30 | 13 август 2023

Обновен: 15:48 | 13 август 2023

Преводач:

Галина Маринова

Изпадането на Китай в дефлация се превръща в най-новия риск за изпитващия затруднения фондов пазар, като намалява оптимизма на инвеститорите за дългоочакваното възстановяване на печалбите.

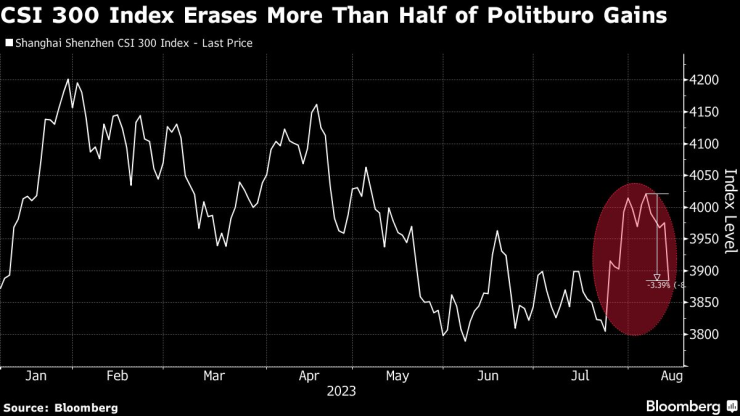

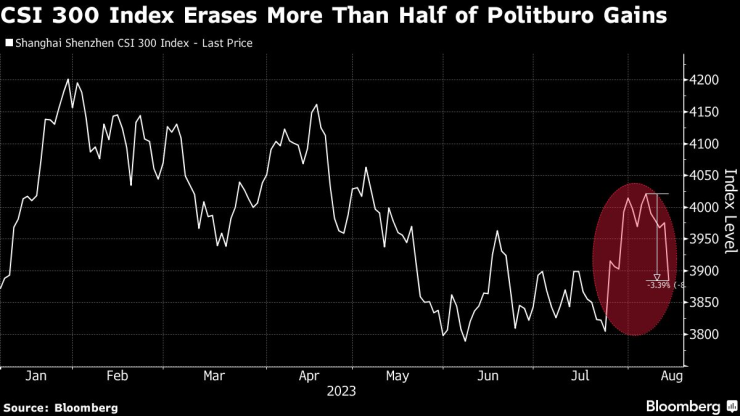

Индексът CSI 300 току-що приключи най-лошата си седмица от март насам, след като спадът на потребителските и производствените цени увеличи признаците за влошаване на икономиката. Бенчмаркът на китайските акции на континента вече е изтрил повече от половината от печалбите, стимулирани от политическите обещания на Политбюро в края на юли. Надеждите, че печалбите ще предложат нови катализатори, отстъпват място на опасенията, че компаниите могат да загубят ценовата си мощ.

Макар че малцина очакват Китай да преживее десетилетния дефлационен период, който преследва Япония, нежеланието на Пекин да приложи силни стимули в условията на слабо потребление и спад на пазара на недвижими имоти може да задържи цените приглушени за по-дълго време. Без здравословна доза инфлация, която по принцип спомага за увеличаване на корпоративните приходи и печалби, фондовият пазар рискува да се задържи в застой.

"Липсата на инфлация означава липса на ценова мощ", каза Мохамед Зайди, инвестиционен директор в Nikko Asset Management. "Инвеститорите трябва да преизчислят очакванията си за печалбите с оглед на по-бавния растеж."

Индексът CSI 300 изтрива повече от половината от печалбите, които натрупа след заседанието на Политбюро

През последните седмици китайската икономика показва все по-голямо напрежение, като рязкото влошаване на вноса през юли подчертава, че вътрешното търсене остава слабо, въпреки усилията на Пекин да възстанови доверието. Банките в страната са отпуснали най-малкия размер месечни заеми от 2009 г. насам, сочат данните от петък, което засилва признаците, че възстановяването на втората по големина икономика в света се забавя.

Това предполага, че обратът в приходите може да отнеме повече време, отколкото се предполагаше, като първите данни за резултатите от второто тримесечие вече очертаха мрачна картина.

Някои компании вече бяха принудени да намалят цените, за да оцелеят на фона на слабия макрофон. Анализаторите предупреждават, че компаниите могат да попаднат в порочен кръг, ако потребителите решат да отложат покупките в очакване на нови намаления на цените, което ще ги накара да жертват печалбите си, за да привлекат купувачи.

Прогнозите за бъдещите печалби на фирмите от индекса MSCI China отново се понижават през август, след като през юли се повишиха за първи път тази година, сочат данни на Bloomberg.

"Съществува риск корпоративните печалби да бъдат преразгледани в посока надолу", заяви Уилфред Сит, главен инвестиционен директор в Hang Seng Investment Management. "Това, което трябва да видим сега, е дали правителството е в състояние да предложи някакви ефективни политики за стимулиране на икономиката."

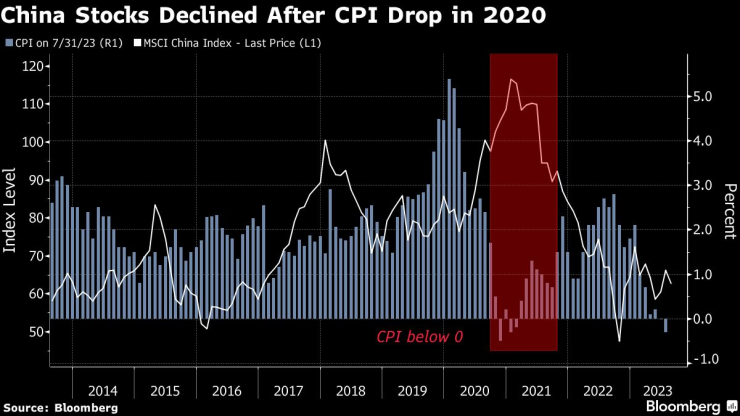

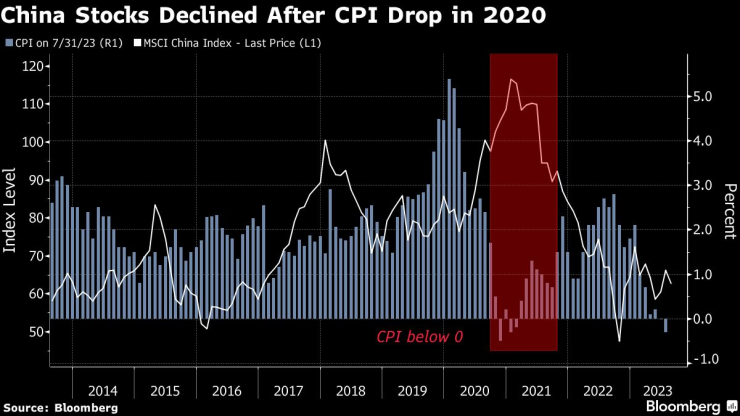

Китайските акции се понижиха след спада на индекса на потребителските цени през 2020 г.

Индексът CSI 300 спадна с повече от 3% тази седмица, а показателят за китайските акции, листвани в Хонконг, отбеляза втора седмица на загуби. И двата индекса се представиха по-слабо от по-широкия индекс MSCI Asia Pacific.

Чуждестранните инвеститори, които в продължение на две седмици изкупуваха китайски акции на континента на фона на оптимизма, породен от срещата на Политбюро, продаваха всеки ден през тази седмица, като изтеглиха общо 25,5 млрд. юана (3,5 млрд. долара). Това е най-много за една седмица от октомври насам.

За някои инвеститори като Уилям Фън обаче заплахата от дефлация не е толкова притеснителна.

"Някои хора може да се чувстват малко притеснени, но ние всъщност смятаме, че това ще даде на политиците повече възможности за стимулиране на икономиката", каза Фън, ръководител на отдел "Китайски акции" в Baring Asset Management Asia Ltd. "Ако искат да намалят лихвените проценти, ако искат да намалят нормата на задължителните резерви, те могат да го направят."

Освен това Китай не за първи път се сблъсква с дефлация. През 2009 г. и 2020 г. потребителските и производствените цени спаднаха успоредно. Представянето на акциите тогава беше разнопосочно - индексът MSCI China се възстанови по време на по-ранния пристъп на дефлация, но навлезе в низходяща спирала малко след втория период.

Сега обаче има причини за повече безпокойство. Постепенните стимули за увеличаване на разходите досега не са били достатъчни, за да развълнуват потребителите и предприятията, белязани от годините на ограниченията на Covid.

Властите също така не разполагат с фискална мощ, за да стимулират икономиката. Те не са склонни и да намалят агресивно лихвените проценти, за да не увеличат допълнително задлъжнялостта или да увеличат натиска върху вече слабия юан.

Друго усложнение е, че Китай се бори с дефлацията в момент, когато повечето части на света все още се справят с упорито високата инфлация. Различията в паричната политика, които натежават върху юана, са проблем за много от членовете на индекса MSCI China, които извършват дейност в китайска валута, но имат акции, търгувани в щатски долари.

"Феноменът дефлация се нуждае от по-съгласуван подход", но политиците са заети с овладяването на кризата на пазара на недвижими имоти и се притесняват от по-нататъшно разминаване с лихвените проценти в САЩ, каза Анинда Митра, ръководител на отдела за макро и инвестиционна стратегия в Азия в BNY Mellon Investment Management. "Но бездействието постепенно отслабва и малкото стимулиране на настроенията, което те успяха да дадат в края на юли."

Клуб Investor с Ивайло Лаков /п./

Клуб Investor с Ивайло Лаков /п./

Трансформира ли ракета “Орешник“ правилата за водене на ядрена война?

Трансформира ли ракета “Орешник“ правилата за водене на ядрена война?  Банско дава старт на зимния си сезон

Банско дава старт на зимния си сезон  Студена събота с температури между 3 и 8 градуса

Студена събота с температури между 3 и 8 градуса  Ким Кардашян има ново гадже

Ким Кардашян има ново гадже

Хороскоп за 14 декември

Хороскоп за 14 декември  Времето днес: Студена събота с валежи в Западна България

Времето днес: Студена събота с валежи в Западна България  Съседско безобразие: Комшиите си монтираха душ в помещение...без канал

Съседско безобразие: Комшиите си монтираха душ в помещение...без канал  Сигнал от София: Опасност от срутване на балкон, мерки никакви

Сигнал от София: Опасност от срутване на балкон, мерки никакви

Renault 5 Turbo се завръща с безумна мощност

Renault 5 Turbo се завръща с безумна мощност  България е на последно място по хибриди и EV

България е на последно място по хибриди и EV  Разпознайте най-честите проблеми с автомобила си

Разпознайте най-честите проблеми с автомобила си  Новият Mercedes-Benz GLE Coupe се появи на пътя

Новият Mercedes-Benz GLE Coupe се появи на пътя

Добри новини за Арсенал, важна фигура се завръща

Добри новини за Арсенал, важна фигура се завръща  Ливърпул – Фулъм

Ливърпул – Фулъм  Везенков и Олимпиакос отнесоха шамари от Звезда в Белград

Везенков и Олимпиакос отнесоха шамари от Звезда в Белград  Майнц – Байерн Мюнхен

Майнц – Байерн Мюнхен

продава, Двустаен апартамент, 63 m2 София, Оборище, 234514 EUR

продава, Двустаен апартамент, 63 m2 София, Оборище, 234514 EUR  продава, Тристаен апартамент, 143 m2 София, Оборище, 408601 EUR

продава, Тристаен апартамент, 143 m2 София, Оборище, 408601 EUR  продава, Двустаен апартамент, 55 m2 Пловдив, Център, 159000 EUR

продава, Двустаен апартамент, 55 m2 Пловдив, Център, 159000 EUR  продава, Къща, 182 m2 Благоевград, Еленово, 250000 EUR

продава, Къща, 182 m2 Благоевград, Еленово, 250000 EUR