Отчетите на банките показаха криза, специално създадена за JPMorgan и компания

Неотдавнашните сътресения за регионалните кредитори бяха благодат за най-големите американски банки на фона на огромната ликвидност и по-слабата конкуренция за депозити

18 July 2023 | 07:52

Автор:

Пол Дж. Дейвис

Редактор:

Даниел Николов

Малката криза в банкирането в САЩ тази година беше много добра за основните играчи в индустрията. Отчетите за печалбите в петък показаха, че Citigroup Inc., JPMorgan Chase & Co. и Wells Fargo & Co. са спечелили много от своя размер и допълнителната подкрепа, инжектирана от Федералния резерв в банковата система през март.

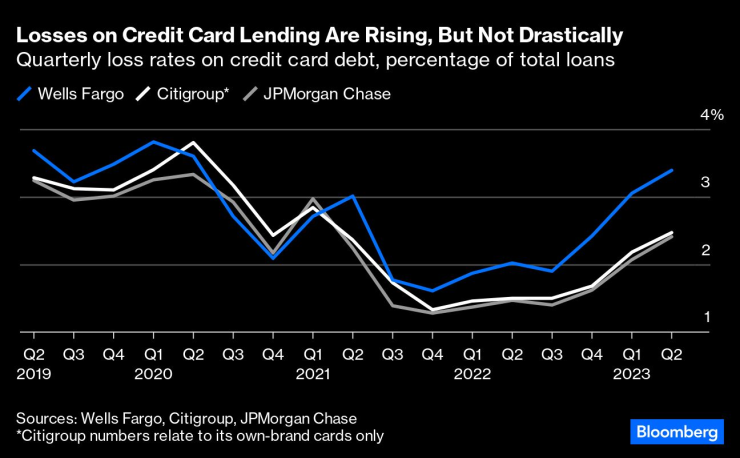

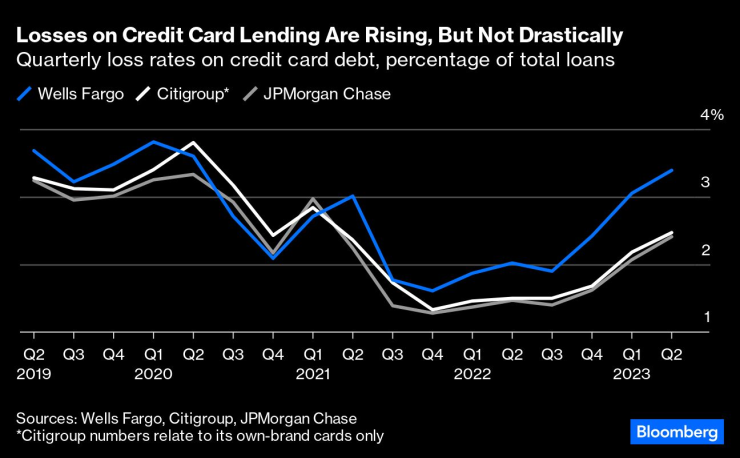

Докато JPMorgan отчете най-печелившото тримесечие досега, и трите увеличиха прогнозите за годишния нетен доход от лихви, насърчени от по-слабата от очакваната конкуренция за депозити, заедно с по-високите лихвени проценти по заемите. В същото време дългоочакваният скок на лошите дългове все още не е настъпил. Загубите по заеми с кредитни карти се увеличават, но леко, и докато търговските ипотеки върху офис блокове са повод за безпокойство, болката тепърва предстои.

Федералният резерв побърза да подкрепи банковата ликвидност през пролетта, когато регионалните кредитори се объркаха и четири от тях се сринаха, включително вторият най-голям банков колапс - на Silicon Valley Bank. Потокът от пари помогна за стабилизирането на депозитите и запази конкуренцията за финансиране по-ниска, отколкото можеше да бъде, особено за най-големите имена като JPMorgan, които вече привличаха клиенти на по-малки конкуренти.

JPMorgan също спечели депозити през второто тримесечие от добавянето на First Republic Bank, друг пролетен срив, който най-големият кредитор в САЩ придоби от Federal Deposit Insurance Corp. Без тази сделка общите депозити на банката щяха да намалят незначително, както направиха в Citigroup и Wells Fargo. Без страха около по-малките банки и ликвидността на Фед в системата, депозитната конкуренция вероятно щеше да бъде още по-остра.

Резултатът е, че банките все още плащат по-малко за финансирането си, отколкото планираха и печелят повече от разликата между разходите за депозити и лихвите по кредитите. Джеръми Барнъм, главен финансов директор на JPMorgan, каза, че банката очаква нейният процент за нетен лихвен доход да бъде значително под текущите нива в средносрочен план.

Той беше казал подобно нещо, когато банката повиши целогодишната си прогноза за нетния лихвен доход, с изключение на търговския ѝ бизнес, до 81 милиарда долара при резултатите от първото тримесечие през април. В петък отново вдигна летвата до 87 милиарда долара за тази година. Когато нещата се нормализират, Барнъм очаква банката да спечели по-близо до 75 милиарда долара годишно, добави той. Citigroup и Wells Fargo също повишиха насоките си, макар и с по-малки суми.

Заетостта остава много висока в САЩ, което помага да се запазят загубите по заеми по-ниски, отколкото ако кредитополучателите започнат да губят работата си. Всички банки премахнаха провизиите за загуби по кредитни карти, но това се дължеше колкото на увеличените заеми, тъй като хората продължават да харчат, толкова и на клиентите, които се борят да изплатят. Процентът на загубите при кредитиране с кредитни карти се повиши, но остава под нивата, регистрирани преди пандемията Covid-19 и по-нисък от това, което всяка банка смята за нормално.

Кредитирането на бизнес имоти, което инвеститорите очакваха да се превърне в проблемна зона от няколко месеца, също все още не се влошава. Wells Fargo задели повече пари от очакваното за лоши заеми за имоти, свързани предимно с офиси, но главният изпълнителен директор Чарли Шарф каза, че банката все още не е отчела значителни загуби. „Запазваме средства за слабостта, която очакваме да се прояви на този пазар с течение на времето“, каза той в изявление.

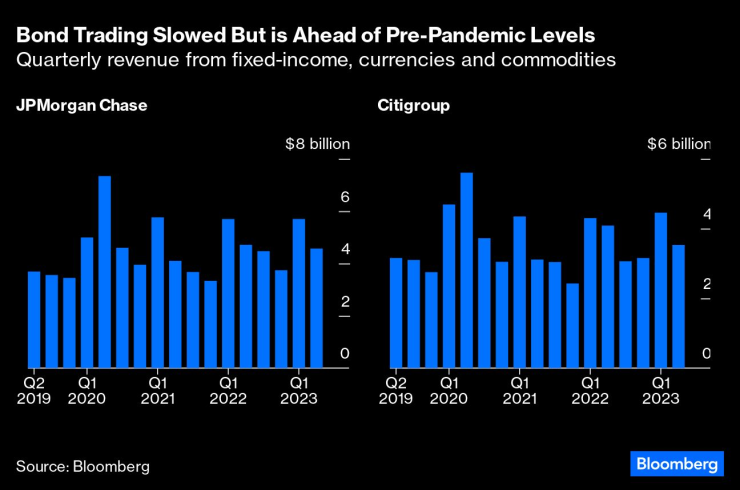

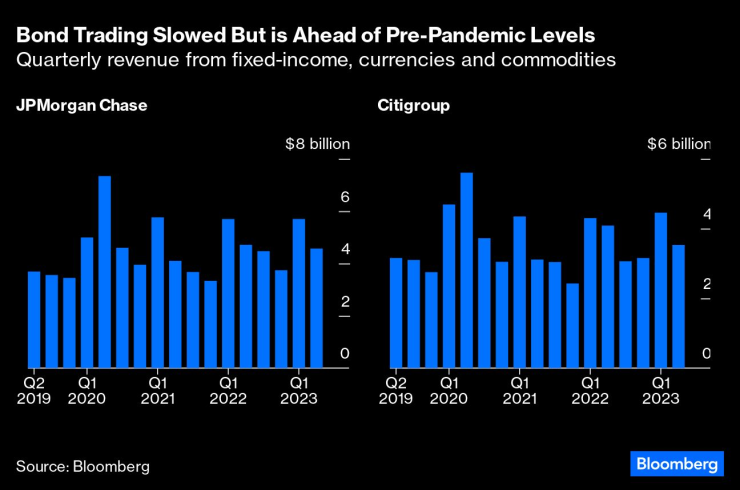

Инвестиционното банкиране и търговският бизнес продължават да се борят. Барнъм каза, че сключването на сделки е изправено пред насрещни ветрове и въпреки че набирането на капиталови средства се е увеличило малко през юни, е твърде рано да се говори за разцвет. В JPMorgan и Citigroup таксите за инвестиционно банкиране и приходите от търговия с акции се понижиха спрямо предходната година, нещо, което се случва вече няколко тримесечия.

Приходите от търговия с облигации, валута и стоки също спаднаха и в двете банки спрямо същото тримесечие на миналата година, отбелязвайки първия спад на годишна база от пет тримесечия. Този бизнес, който процъфтява през последната година, трябваше да започне да се нормализира рано или късно, но и двете банки все още генерират много по-големи тримесечни приходи от такава търговия, отколкото преди Covid.

Този период на свръхпечалба от нестабилни пазари на облигации, високи лихвени проценти и устойчиви потребители не може да продължи вечно. За банките ключът ще бъде да държат здрав контрол върху разходите и да бъдат подготвени за шансовете за по-твърдо приземяване за икономиката, въпреки че вероятността за меко приземяване изглежда се подобрява.

Пол Дж. Дейвис е колумнист в Bloomberg Opinion, отразяващ банкирането и финансите. Преди това е бил репортер за Wall Street Journal и Financial Times.

В развитие – най-доброто от седмицата /п./

В развитие – най-доброто от седмицата /п./

Вижте кои са най-устойчивите на ръжда коли на старо

Вижте кои са най-устойчивите на ръжда коли на старо  Спипаха поредния варненец с дрога

Спипаха поредния варненец с дрога  Арестуваха варненец, системно отказвал тестове за дрога на пътя

Арестуваха варненец, системно отказвал тестове за дрога на пътя  1500 души дойдоха на погребение.... на 12-годишен миниван

1500 души дойдоха на погребение.... на 12-годишен миниван

Дакота Джонсън, Нина Добрев и Ана де Армас демонстрираха супер фигури в чернo

Дакота Джонсън, Нина Добрев и Ана де Армас демонстрираха супер фигури в чернo  Как да преодолеем усещането, че не сме достатъчно добри?

Как да преодолеем усещането, че не сме достатъчно добри?  Джеймс Камерън все още е лудо влюбен в звездата си от „Титаник“ Сузи Еймис

Джеймс Камерън все още е лудо влюбен в звездата си от „Титаник“ Сузи Еймис  Кейт Уинслет дойде с красив млад кавалер на червения килим

Кейт Уинслет дойде с красив млад кавалер на червения килим

Мантас Римдейка с впечатляваща победа на SENSHI 29

Мантас Римдейка с впечатляваща победа на SENSHI 29  Ейса луда от любов по Гришо + СНИМКИ

Ейса луда от любов по Гришо + СНИМКИ  Христо Янев със странни изказвания след загубата от Черно море

Христо Янев със странни изказвания след загубата от Черно море  Едуард Алексанян мачка в дебюта си при най-тежките на SENSHI 29

Едуард Алексанян мачка в дебюта си при най-тежките на SENSHI 29

BMW превъртя играта: Тествахме новото iX3

BMW превъртя играта: Тествахме новото iX3  Най-бързата кола на XX век беше продадена за над 25 милиона долара

Най-бързата кола на XX век беше продадена за над 25 милиона долара  Какви са основните проблеми на 1.2 TSI на Volkswagen

Какви са основните проблеми на 1.2 TSI на Volkswagen  Топ 10 на най-устойчивите на ръжда коли на старо

Топ 10 на най-устойчивите на ръжда коли на старо

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR

продава, Къща, 150 m2 София област, с.Клисура, 125000 EUR  продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR

продава, Парцел, 800 m2 Хасково област, с.Орлово, 33000 EUR  продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR

продава, Тристаен апартамент, 175 m2 София, Стрелбище, 510000 EUR