Растящите залози за инфлацията в Европа подкопават лихвената кампания на Лагард

Трейдърите продължават да повишават залозите за референтните лихви

Редактор: Николета Рилска

Пазарите издадоха сурова присъда за усилията на Европейската централна банка (ЕЦБ) да овладее инфлацията.

Макар да минаха осем месеца от началото на кампанията на управителя на регулатора Кристин Лагард за охлаждане на инфлацията до ниво от 2%, трейдърите все още повишават залозите за референтните лихви, с което тласкат доходността по регионалните облигации до многогодишни върхове, пише Bloomberg.

В същото време съпътстващият скок в дългосрочните инфлационни очаквания предполага, че централната банка сега се смята от някои анализатори и икономисти за недостатъчно агресивна по отношение на затягането на паричната си политика.

Пазарите залагат на по-високи лихвени нива от ЕЦБ, които да се задържат за по-дълго. Графика: Bloomberg

Това е сериозна промяна във вижданията спрямо тези преди месец, когато много трейдъри очакваха бърз обрат в курса. След редица силни данни, като потребителските цени в еврозоната, множество банки – от Goldman Sachs до Bank of America – прогнозираха, че ЕЦБ ще продължи да увеличава лихвите, като залозите достигнаха до ниво от 4%.

Също така се разпалва дебатът дали трейдърите отчитат въздействието на по-високите лихвени проценти, или ценообразуват в структурно по-високи инфлационни нива въпреки усилията на ЕЦБ.

Инвеститорите ще получат допълнителни сигнали от Лагард, която ще говори по време на събитие на Световната търговска организация (СТО), и от гуверньора на Федералния резерв на САЩ Джером Пауъл, който ще даде показания пред Сената.

Очакванията за ценовия натиск в еврозоната са на най-високото ниво от 2012 г. насам. Графика: Bloomberg

„Изглежда малко вероятно Лагард да е в състояние да сигнализира за предстоящо забавяне на темпа на повишаване на лихвите за известно време“, изтъква Марк Даудинг, главен инвестиционен директор в RBC BlueBay Asset Management. „Има нарастващи рискове лихвите да се повишат значително, ако търсенето трябва да се забави“, добавя той.

Стратезите от Commerzbank AG прогнозират, че дългосрочните очаквания в Европа ще се доближат до историческите върхове, достигнати през 2008-09 г., като се вземе предвид структурният ценови натиск.

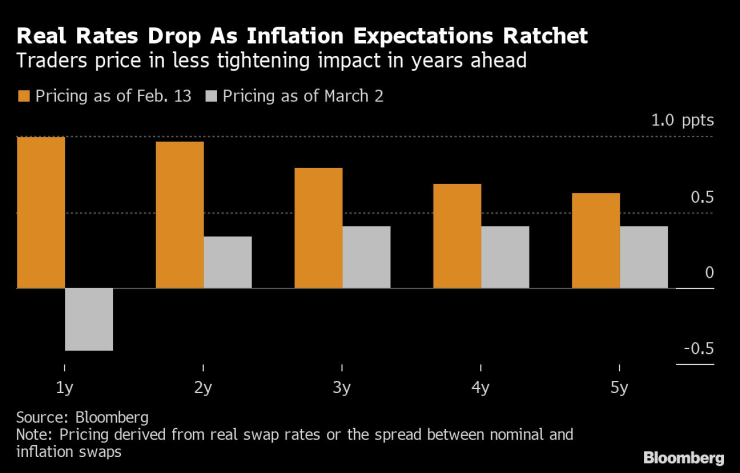

Очакването за по-високи нива на инфлация означава, че ще са необходими повече увеличения на лихвените проценти, за да бъде овладян ценовият натиск. Реалните лихвени проценти – които измерват затегнатостта на финансовите условия – започнаха да се понижават в еврозоната - индикация, че пазарите не са убедени, че ЕЦБ е прави достатъчно, казват анализаторите.

Реалните лихви се понижават на фона на очакванията за висока инфлация. Графика: Bloomberg

„Пазарно базираните инфлационни очаквания се повишиха решително“, изтъква стратегът на Societe Generale SA Хорхе Гарайо, добавяйки: „Очакваме ЕЦБ да засили своята ястребова реторика, оказвайки допълнителен натиск върху реалната доходност по цялата крива“, добавя той.

Облигациите с по-далечен във времето матуритет също могат да бъдат подложени на по-голям натиск, тъй като инвеститорите смятат, че влиянието на високите цени ще се задържи по-дълго, изтъкват стратезите на ING.

Спадът на реалните лихвени проценти може да предизвика известна тревога за ЕЦБ. В протоколите от последното заседание на ЕЦБ служителите на регулатора приветстват потенциален „край на дългата ера на отрицателни реални лихви“.

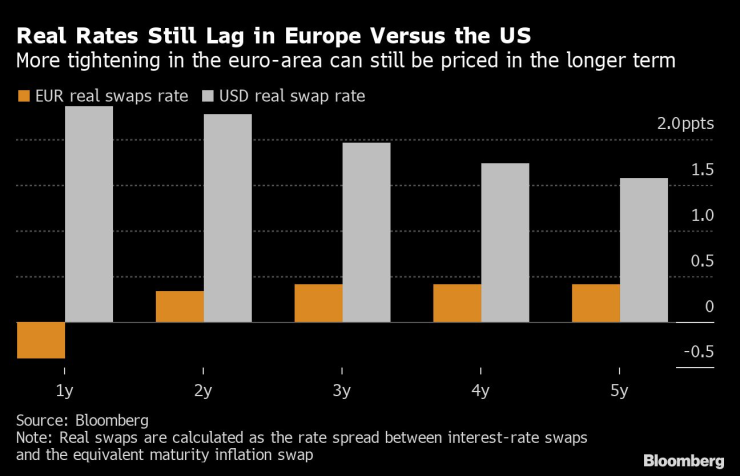

Нивото на реалните лихви все още е по-ниско в Европа, отколкото в САЩ. Графика: Bloomberg

В САЩ, където инфлационните очаквания също се повишиха, реалните лихвени проценти остават значително по-високи - оказвайки по-голямо въздействие от затягането на Фед през следващите години.

„Засега кривата на реалната доходност в САЩ е много по-висока от тази в еврозоната, защото Фед се фокусира много повече върху лихвите“, коментира Винченцо Ингушио, стратег в Nomura. „Съществува риск, че са необходими по-високи номинални лихвени проценти в еврозоната за ограничаване на инфлацията и това би трябвало да повиши волатилността“, добавя той.