По-големите са по-добре: 2022 г. донесе радост и разочарование за хедж фондовете

Волатилността на пазарите удари възвръщаемостта на някои фондове, но даде възможности на други

Редактор: Николета Рилска

Няколко големи компании доминират в най-горещите части на индустрията на хедж фондовете. Тези година показа защо, пише Bloomberg.

Въпреки че почти всички индекси на хедж фондове са отрицателни, по-внимателен поглед върху данните показва, че фондовете, управляващи най-много средства на инвеститори, отбелязват печалби. Те успяват да предпазят клиентите си от свирепите разпродажби на глобалните пазари, след като централните банки започнаха да повишават лихвите и изтеглят количествените облекчения.

Гигантите от Citadel до Millennium Management реализират двуцифрени печалби, тъй като тяхната армия от трейдъри отново печели стабилна възвръщаемост. Тези, които залагат на макроикономически тенденции, като Haidar Capital (управляващ пет милиарда долара) и Rokos Capital Management (управляващ 15,5 милиарда долара), са готови за рекордни годишни печалби.

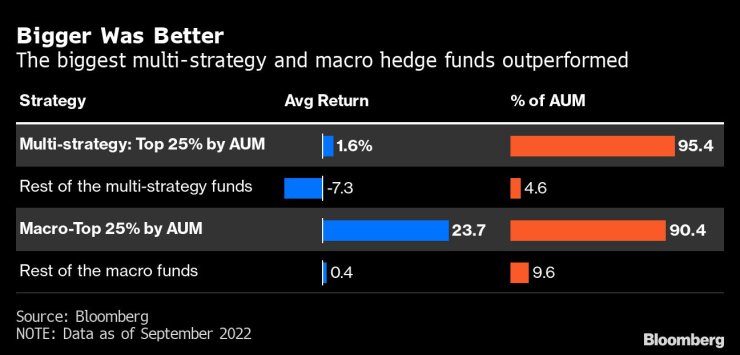

По-големите хедж фондове се представят по-силно през 2022 г. Графика: Bloomberg

„2022 г. е показателна за разделението във всички аспекти“, заяви Николас Рот, ръководител на отдела за алтернативни активи в базираната в Женева частна банка Reyl & Cie. „От представянето и набирането на активи до наемането, големите хедж фондове остават силни, докато малките се борят“, отбелязва той.

Както критиците, така и поддръжниците имат много материал тази година за аргументи в подкрепа или против индустрията за четири трилиона долара.

Неуспехите на индустрията са най-показателни за фонда Tiger Global Management, който регистрира спад от 54%, след като залозите му върху акции и частни активи се сринаха. Нетните изходящи потоци от индустрията в размер на 75 милиарда долара са друга индикация, че много инвеститори сега смятат, че вече не си струва да се плащат таксите на хедж фондовете.

И все пак поддръжниците могат да посочат нарастващото търсене на най-желаните фондове.

Следващата година предстои тест на индустрията.

Нарастващите лихвени проценти и влошаващата се глобална икономика преобърнаха глобалната среда. Въпреки че новата нестабилна сцена създаде възможности, мениджърите ще трябва да действат внимателно, за да избегнат взривове.

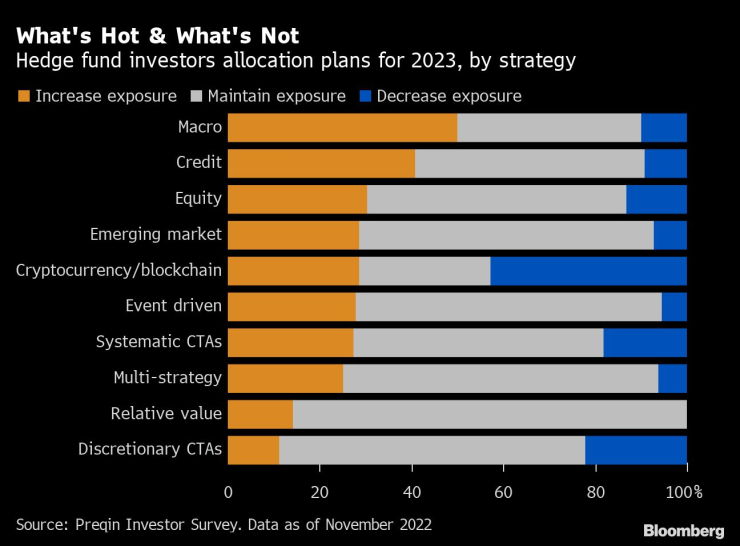

„Следващата година е почти идеалната обстановка за стратегиите на хедж фондовете“, смята Марио Унали, Kairos Partners. „Получавате по-високи лихвени проценти, получавате повече волатилност, получавате фундаменти, които се връщат в бизнеса и няма да става въпрос само за пасивни инвестиции“, обяснява той.

Планове на хедж фондовете за 2023 г. Графика: Bloomberg

Ето и какво се случи в индустрията през 2022 г. и какви са очакванията на прага на новата година.

Положителното

Доходността от портфейла от акции и облигации, разпределен 60/40, се срина с почти 21%, а индексът S&P се понижи с около 25% към септември. Хедж фондовете губят средно 9% през периода.

Водещият фонд Wellington на Citadel отчита ръст от 31% до ноември тази година, DE Shaw Composite печели 23%, а Millennium – 10%. Сред макро хедж фондовете Haidar Jupiter отчита ръст от 194%, Rokos – от 45%, а основният хедж фонд на Brevan Howard печели 18%.

Макро хедж фондовете реализираха печалби, като залагаха на сделки, облагодетелствани от спираловидната инфлация и реакцията на централните банки да я овладеят. Късите залози на облигации и акции бяха печеливши, докато залозите на суровини генерираха възвръщаемост.

„Вярваме, че възвръщаемостта ще остане стабилна, но ще се нормализира, тъй като лесните сделки вече са реализирани от мениджърите“, пишат анализаторите на Preqin в годишния си доклад.

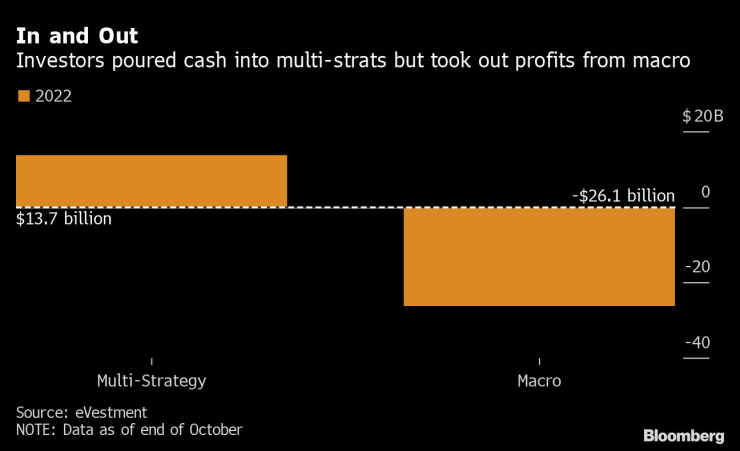

Представянето на хедж фондовете не беше еднакво през 2022 г. Графика: Bloomberg

Междувременно бизнесът процъфтява в инвестиционните фирми, които разчитат на десетки трейдъри и правят залози в различни класове активи. Те успяха да наемат най-добрите таланти.

Наскоро Ахмет Аринч, бивш ръководител на валутната търговия в Deutsche Bank AG, затвори своя хедж фонд след четири години, за да се присъедини към по-големия конкурент ExodusPoint Capital Management, заедно със своя екип. Heron Bay Capital също закри инвестиционния си екип, воден от основателя Шон Гамбино, и се присъедини към хедж фонда Eisler Capital.

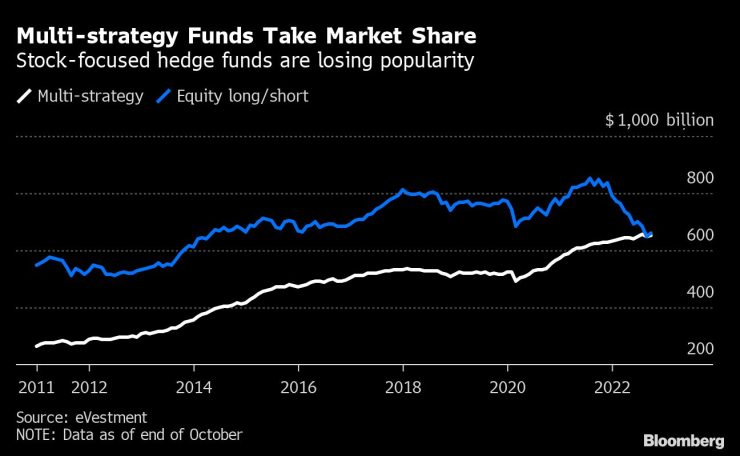

Фокусираните върху акции хедж фондове губят популярност. Графика: Bloomberg

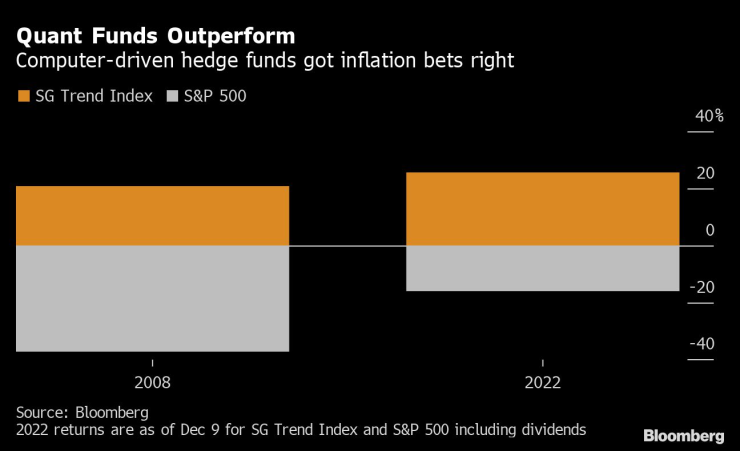

Хедж фондовете, разчитащи на компютърно управлявани алгоритми, също спечелиха от бурните колебания на световните пазари. Нарастващата волатилност и повишаващите се лихвени проценти дадоха възможности на пазарите на дългови инструменти, валути и стоки - особено на алгоритмите, предназначени да печелят от устойчиво покачване или спад на цените на активите.

„Количествените макростратегии могат да процъфтяват в тази среда и да донесат значителни печалби за клиентите, което беше особено ценно в година, която е толкова предизвикателна за повечето класове активи“, заяви Марк Джоунс, заместник главен изпълнителен директор на Man Group Plc. „Очакваме по-високата макроикономическа нестабилност да продължи през следващата година и това обикновено е добър знак за тези стратегии“, добавя той.

Тези хедж фондове спечелиха голям брой последователи след грандиозния си успех през глобалната финансова криза от 2008 г., когато реализираха двуцифрени печалби, докато всички останали се проваляха. Индексът SG Trend, който измерва възвръщаемостта на някои от най-големите подобни фондове в света, се повишава с почти 26% до 9 декември, малко по-малко спрямо най-доброто му годишно представяне от 2002 г.

Залозите за инфлацията се отплатиха на хедж фондовете, разчитащи на компютърни изчисления. Графика: Bloomberg

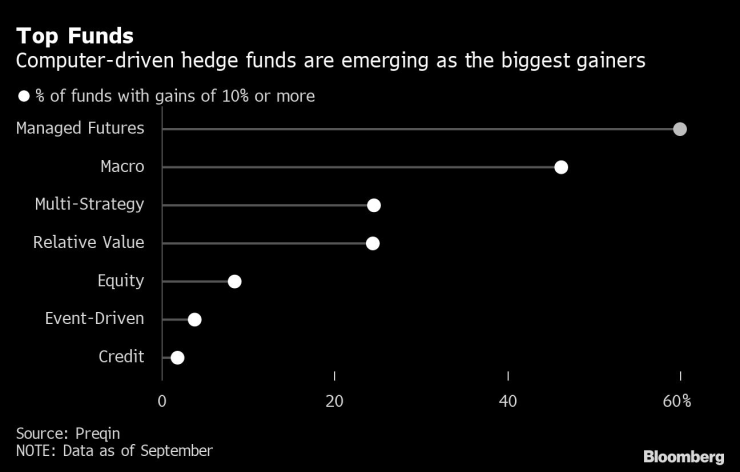

Някои от най-големите фондове, разчитащи на алгоритми и на промените на пазара, включително Diversified на Aspect Capital, Man AHL Alpha, BlueTrend на Systematica и The Winton Fund, генерираха двуцифрени печалби. Стратегията е дом на най-високата концентрация на средства, генериращи възвръщаемост над 10%, сочат данни на Preqin.

Хедж фондовете, разчитащи на алгоритми, са сред най-големите печеливши през 2022 г. Графика: Bloomberg

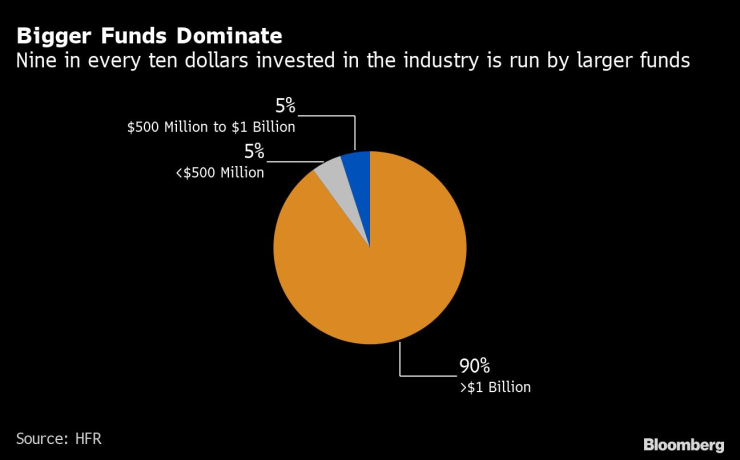

Общият показател между най-добре представящите се фондове е техният размер. Въпреки че по-малките фондове се радват на теоретично предимство, което им помага да влизат и излизат от позиции по-лесно, инвеститорите до голяма степен мигрират към по-големи играчи за по-стабилни печалби и намален бизнес риск.

Състоянието на по-големите фондове е жизнено важно за инвеститорите: само една пета от хедж фондовете управляват 90% от активите на индустрията, показват данни на Hedge Fund Research Inc.

Девет от всеки десет долара, насочени към индустрията, се управляват от по-големи хедж фондове. Графика: Bloomberg

Негативното

Нетните изходящи потоци от индустрията в размер на 75 милиарда долара бяха регистрирани през годината до октомври и обемът им може да нарасне с наближаването на края на 2022 г., докато инвеститорите ребалансират своите портфейли.

Фондовете генерират спад от средно около 12% до ноември, показват данни, събрани от Bloomberg – близо до понижението от 14% на индекса S&P 500 през периода.

Въпреки че някои хедж фондове растат, инвеститорите като цяло теглят средства. Графика: Bloomberg

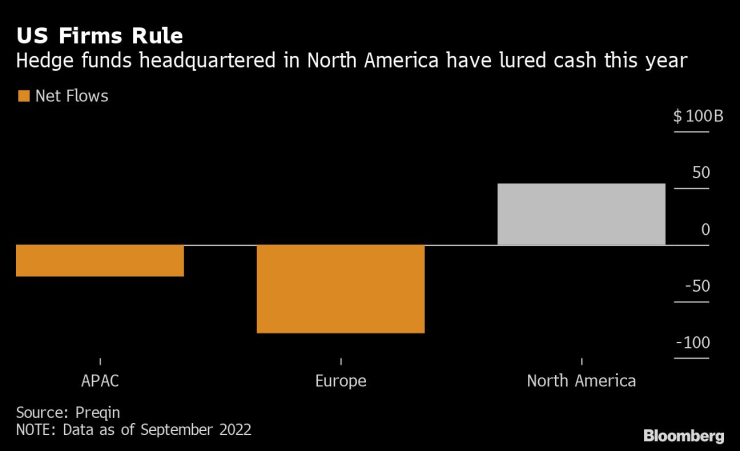

Инвестиционните посредници, базирани в Европа, регистрират по-голямата част от изходящите потоци, докато тези, базирани в САЩ, най-големият пазар за хедж фондове, остават защитени. Анализ на Preqin показва, че по-добрата възвръщаемост на фондовете, фокусирани и базирани в Северна Америка, привлича инвеститорите към тях, за разлика от относително ниската възвръщаемост на базираните в Европа фондове.

Хедж фондовете в Северна Америка са по-привлекателни от европейските. Графика: Bloomberg

И ужасяващото

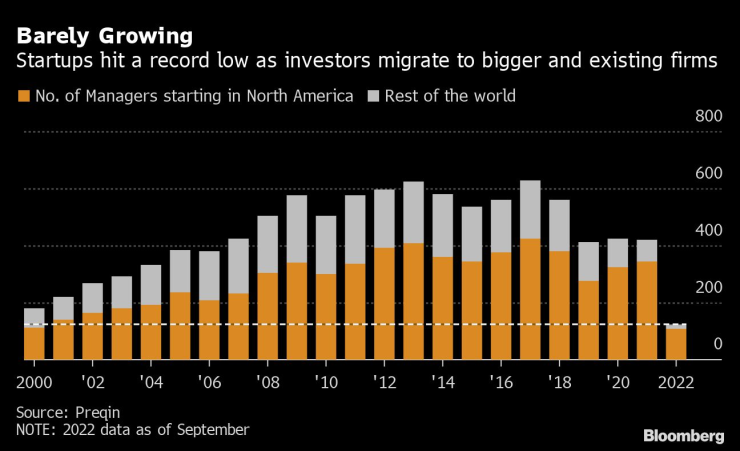

Като цяло растежът на индустрията почти е в застой. Тази година вероятно ще видим най-малко стартиращи хедж фондове в световен мащаб, откакто Preqin започва да събира данните през 2000 г.

Въпреки че може да е индикация за съзряване на индустрията, тенденцията също така сигнализира за известна трудна среда за набиране на капитал за хедж фондовете, тъй като инвеститорите влагат парите си в по-големите, по-утвърдени фирми.

Стартъпите са все по-голяма рядкост в индустрията на хедж фондовете. Графика: Bloomberg

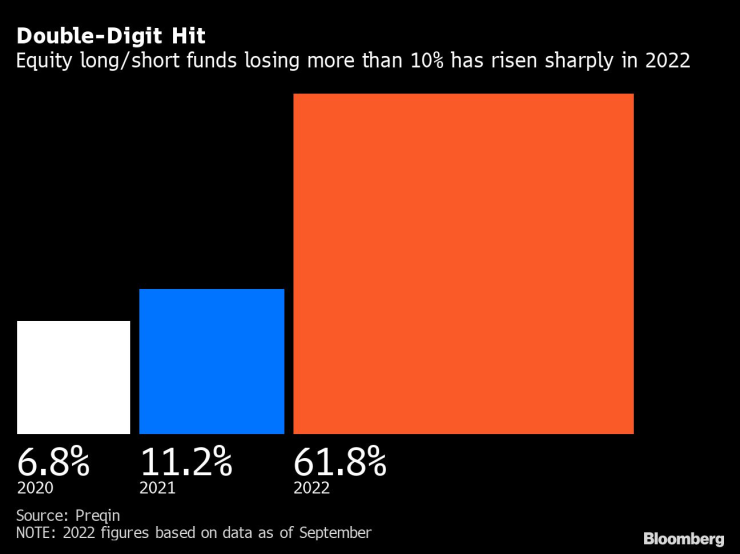

Пазарът на хедж фондове, фокусирани върху акции, където оперират повече от 4000 мениджъри, е най-тежко засегнат: приблизително 42-процентен дял от хедж фондовете, ликвидирани до септември тази година, залагат на акции.

Хедж фондовете, фокусирани върху акции, са сред най-големите губещи тази година. Графика: Bloomberg

И причините са очевидни. Годината беше трудна на пазарите на акции и трейдърите не успяха да уловят по-голямата част от ръстовете по време на наскоро приключилия бичи пазар, но пострадаха най-много по време на продължаващите разпродажби. Повече от шест на всеки 10 хедж фонда за акции са загубили 10% или повече през септември, показват данни на Preqin.

Хедж фондовете, насочени към акциите, генерират двуцифрени загуби. Графика: Bloomberg

2023 г. е „година на успех или провал“, заяви Карон Бастианпилай, Notz Stucki & Cie. „Ако имате две поредни години, в които хедж фондовете се представят по-слабо, мисля, че хората просто ще се откажат“, добавя експертът.