Банковият сектор трябва да държи под око и да се тревожи за "банките в сянка"

Банките са много по-стабилни, отколкото в миналото, но те не са изолирана от пазарните финанси и техните бедствия

Редактор: Галина Маринова

Какво е общото между Бил Хванг, опозореният американски инвеститор, и Лиз Тръс, най-кратко управлявалият министър-председател на Великобритания? Те стоят зад две от многобройните миникризи през последните години, които накараха инвеститори, банкери и регулатори да се изпотят за системните рискове за финансовите пазари и инвестиционните фондове. Това, за което не се говори достатъчно, обаче, е верижният ефект за банките.

Както вече съм писал, банките са много по-силни и по-стабилни, отколкото преди кризата от 2008 г. Но те продължават да са пряко изложени на пазарната версия на финансите, които балонизираха през последното десетилетие. И тази експозиция може да бъде много по-опасна от очакваното, когато много голям фонд или група от фондове бързо се сблъскат с големи проблеми, както стана ясно от срива на Archegos Capital Management на Хванг или от сътресенията на пазарите на държавни облигации в Обединеното кралство, предизвикани от нефинансираните данъчни намаления на Тръс.

Нека първо да направим крачка назад. Пазарното финансиране - често наричано сенчесто банкиране - обхваща всички начини, по които компаниите или домакинствата получават финансиране от инвеститорите на капиталовите пазари. Тези инвеститори включват застрахователи, пенсионни фондове, хедж фондове и безброй инструменти, известни с неясни съкращения. Глобалните надзорни органи от Съвета за финансова стабилност наричат тези институции небанкови финансови посредници.

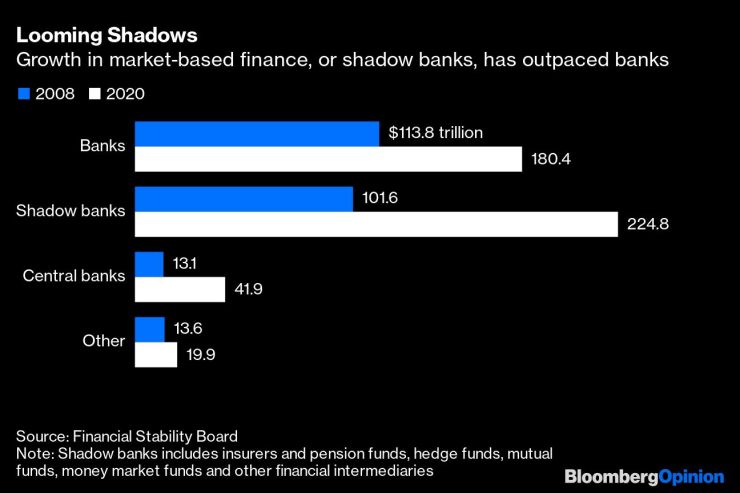

Според доклад на Съвета за финансова стабилност от миналата седмица в края на 2020 г. небанковите финансови посредници или сенчестите банки ще контролират 225 трилиона долара, или почти половината от всички световни финансови активи. Това е повече от 102 трлн. долара през 2008 г. Те са изпреварили банките, чиито глобални активи през 2008 г. бяха 114 трлн. долара, а през 2020 г. нараснаха до 180 трлн. долара.

Очертаващи се сенки. Ръстът на пазарно базираните финансови инститеции (сенчестите банки) изпреварва банките

Този резултат беше преднамерена цел на промените в правилата след кризата, които имаха за цел да направят финансовата система по-сигурна и да намалят нуждата от бъдещо спасяване на банките, като отдалечат вложителите от по-безотговорните области на финансите. Но паричната политика даде тласък на растежа. Големите централни банки създадоха трилиони долари, за да изтеглят държавните облигации от пазарите и да насърчат инвеститорите да купуват вместо тях корпоративен дълг или ипотеки например. Количественото облекчаване беше по-скоро пазарен стимул, отколкото стимул за стимулиране на банковото кредитиране.

Хората се тревожат за сенчестото банкиране вече от години, но те се притесняваха най-вече за ликвидните рискове, което означава проблеми, причинени, когато много хора всички се опитват да изтеглят парите си от фондове с трудно продаваеми активи. Съвета за финансова стабилност и други регулаторни органи работят по начини за подобряване на управлението на ликвидността на различните видове фондове, за да могат те и пазарите като цяло да се справят по-добре с евентуално търсене на пари от страна на инвеститорите.

Въпреки това сривът на Archegos през 2021 г. и неотдавнашната изключителна нестабилност на пазарите на държавни облигации в Обединеното кралство съживиха друг призрак от миналото - скритият ливъридж и щетите, които той може да нанесе на контрагентите на банките в сянка. Този филм-катастрофа сме виждали и преди, например при провала на Long-Term Capital Management през 1998 г.

Ливъриджът е просто всеки метод, който можете да използвате, за да увеличите силата на залозите си. Можете да вземете пари назаем, за да направите залога си по-голям - и така да увеличите потенциалните си печалби и загуби. Като алтернатива можете да използвате деривативи, например суапове, които ви позволяват да направите голям залог, като в същото време плащате само част от пълната му номинална стойност.

Проблемът с дериватите е, че контрагенти като банките или клиринговите къщи по-трудно проследяват истинския мащаб на ливъриджа, който използването им създава. Колкото повече контрагенти използва един инвеститор, толкова по-скрит може да бъде ливъриджът. И колкото по-концентрирани са залозите - или защото един инвеститор прави едни и същи залози многократно, както направи Archegos, или защото много подобни инвеститори правят едни и същи залози, както се случи с британските ценни книжа - толкова по-опасно може да бъде за контрагентите да развалят губещи сделки. И в двата случая разпродажбата на обезпечението с цел закриване на залога може да унищожи стойността на самата ценна книга, която е предназначена да защити контрагента.

Банките са защитени от загуби чрез обезпечения - парични средства или облигации, които инвеститорите предоставят срещу своите сделки. Ако залозите са в ущърб на инвеститорите, банката иска още пари в брой или облигации. Когато обезпечението е лесно за намиране или лесно за банките да го продадат, всичко това работи добре. Дори при стрес тестовете загубите, които банките търпят от неизпълнението на залозите върху деривати от страна на инвеститорите, са сравнително малки. В теста на Федералния резерв от 2022 г. загубите от неизпълнение от страна на контрагента са обединени с всички други загуби на търговските бюра и комбинираният удар все още е само 16% от общите загуби на банковата система. За голяма универсална банка като JPMorgan Chase & Co. загубите от търговия и контрагенти са 17% от общите.

Но тези тестове може да са подвеждащи. Скритият и концентриран ливъридж може да навреди много повече. Archegos беше само един фонд, но той причини на група банки загуби за около 10 млрд. долара.

По време на разпродажбата на държавни облигации в Обединеното кралство през октомври Английската централна банка заяви, че се е намесила, за да защити стабилността на пазара, тъй като държавните облигации са от решаващо значение за ценообразуването на всички останали. Британският финансов блогър Франсис Копола разсъждаваше тогава, че Банката може да е действала и за да предотврати големи загуби на банките като контрагенти по сделките с деривати на пенсионните фондове. Мисля, че тя имаше право. Сара Бридън, изпълнителен директор на Банката на Англия за финансовата стабилност, предупреди за скрития ливъридж и как той може да навреди на големите банки в основата на финансовата система в една проницателна реч по повод на провала на пазара на британски облигации миналата седмица.

Заключенията на Бридън бяха, че банките се нуждаят от повече информация от банките в сянка за пълния размер на техните позиции и свързания с тях ливъридж, както и че банките трябва да бъдат по-креативни в измислянето на сценарии, при които банките в сянка биха могли да изпаднат в неплатежоспособност и стойността на техните обезпечения също би могла да спадне.

Пазарите ще продължат да бъдат много по-нестабилни, отколкото през последното десетилетие. Очевидно е, че скритият ливъридж е труден за количествено измерване, но той със сигурност е нараснал сред банките в сянка през дългите години на свръхниска доходност. Ще станем свидетели на повече епизоди, в които някое кътче от пазарите попада в стряскащ въздушен джоб. Банковата система е много по-сигурна, отколкото в миналото, но тя не е изолирана от пазарните финанси или техните бедствия.