И акционерите на европейските банки се радват на прогнозата за времето

Ако зимата в Европа е мека, европейските икономики ще изглеждат много по-здрави и много банки ще бъдат натъпкани с излишни пари, които да изплатят като дивиденти

8 November 2022 | 17:43

Обновен:

8 November 2022 | 17:57

Автор:

Пол Дж. Дейвис

Редактор:

Даниел Николов

Ако искате да прогнозирате съдбата на банките в Обединеното кралство и Европа, единственото нещо, което трябва да наблюдавате, са цените на газа. Ако зимата е топла и складираният газ остане неизгорен, недолюбваните кредитори в региона ще изглеждат значително подценени.

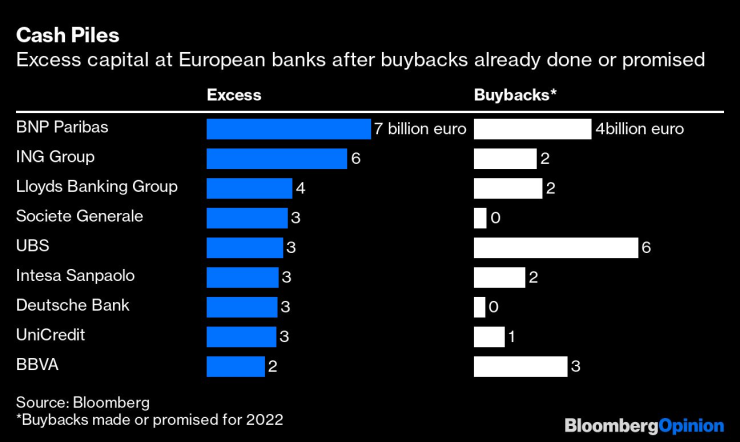

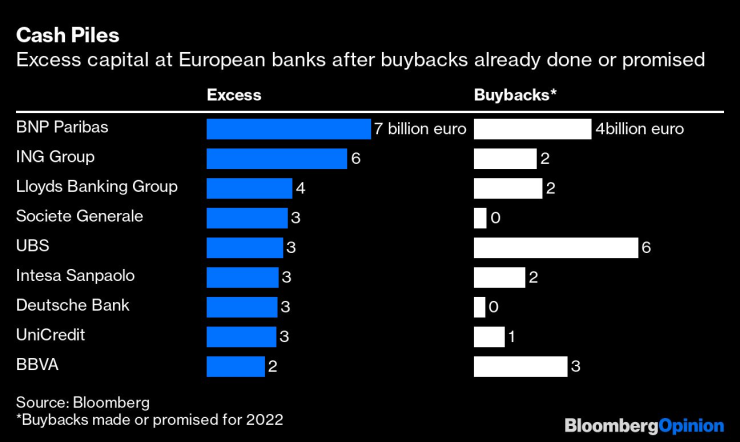

Резултатите от третото тримесечие подчертаха, че много от тях разполагат с милиарди лири или евро излишен капитал. В някои случаи тези пари ще са необходими отчасти за посрещане на по-високи капиталови изисквания от страна на регулаторите, докато последните части от глобалните капиталови стандарти Базел се прилагат изцяло в Европа. Други ще искат да инвестират в нарастващо кредитиране или придобивания.

Но голяма част от парите трябва да бъдат върнати на акционерите, особено ако икономиките не страдат толкова, колкото някои се опасяват.

Причината да наблюдавате газа е проста: това ще бъде едно от най-важните влияния върху пътищата на инфлацията и лихвените проценти - и по този начин върху дължината и дълбочината на привидно неизбежната рецесия, която предстои. Това е основната разлика със САЩ, където инвазията на Русия в Украйна причини много по-малко проблеми по отношение на икономиката и разходите за енергия.

Въпреки това, европейските банки, подобно на техните колеги в САЩ, отбелязаха увеличение на печалбите от нарастващите лихвени проценти и силната търговия с облигации и валута, заедно с малко проблеми с изплащането сред кредитополучателите. Всички обаче очакват нещата да се влошат и всички банки увеличават провизиите за лоши заеми – но отново, подобно на техните връстници в САЩ, те често изглеждат като връщане към нивата отпреди пандемията, а не като рязък скок.

Дори след тези разпоредби силните печалби помогнаха на банките да натрупат капитал за раздаване на инвеститори. BNP Paribas SA води групата главно защото трябва да получи 16 милиарда долара от продажбата на американското си подразделение Bank of the West. BNP ще извърши обратно изкупуване на стойност 4 милиарда евро веднага щом сделката приключи, вероятно в края на тази година. Само това се равнява на еднократна доходност от почти 6,5% от текущата стойност на фондовия пазар на BNP. Освен това банката обеща в стратегически план, разкрит в началото на тази година, да изплаща най-малко 50% от печалбите като парични дивиденти годишно.

Дори тогава BNP ще остане с около 7 милиарда евро излишен капитал, който иска да похарчи за сделки или технологии за стимулиране на растежа. Ако не може да намери подходящите активни придобивания или печеливши активи, в които да инвестира, натискът да върне тези пари на акционерите ще нараства. И това би възлизало на още 11% доходност от текущата ѝ пазарна стойност.

Други банки може да нямат чудовищни постъпления от продажба, но някои все още имат достатъчно капитал. ING Group NV изкупи обратно акции за 2,1 милиарда евро тази година и обяви обратно изкупуване на още 1,5 милиарда евро с резултатите си за третото тримесечие в допълнение към редовните си дивиденти. След това холандската банка все още има 6 милиарда евро повече капитал, отколкото ѝ е необходим за целевото съотношение на общия капитал от първа степен, което е ключовата мярка за силата на една банка. Ако изплати целия този свободен капитал, това би било еквивалентно на доходност от близо 15% от пазарната стойност на ING.

UBS Group AG ще направи обратно изкупуване на акции на стойност 5,5 милиарда долара до края на тази година – от които 4,3 милиарда долара вече са извършени – и все още ще остане с повече от 3 милиарда долара капитал над целевото съотношение. Акциите на UBS вече са много по-високо оценени от много от европейските ѝ колеги, така че излишъкът им само се равнява на доходност от около 5,5%. Но отново, това е в допълнение към дивидентите, които предлагат повтаряща се доходност на стойност около 3,5% през следващата година.

Lloyds Banking Group Plc и UniCredit SpA също имат излишък от капитал за обратно изкупуване, който може да доведе до доходност над 10%. Междувременно Societe Generale SA и дори Deutsche Bank AG имат свободен капитал на стойност средно над 10% от пазарната им стойност. За тези две банки обаче потенциалът за обратно изкупуване може да бъде ограничен от по-високи капиталови изисквания от страна на регулаторите или необходимост от инвестиране за бъдещ растеж.

Има нарастващо напрежение между банките и предпазливите регулатори в Обединеното кралство и Европа. Европейските банкери се противопоставят на това, което смятат за жестока намеса от страна на Европейската централна банка. Има някои опасения, че това може да спре банките да изплащат дивиденти, ако рецесиите започнат да изглеждат тежки, както беше по време на пандемията от Covid. В понеделник акциите на UniCredit паднаха след статия на Financial Times за разногласия между италианската банка и регулатора относно нейните дългосрочни планове за изплащане и други въпроси.

Все пак повечето европейски банкови акции се търгуват с големи отстъпки спрямо очакваните им балансови стойности. Това е отчасти оправдано, тъй като рентабилността е относително слаба, генерирайки възвръщаемост на капитала под 10%. Но мнозина също се търгуват под това, което техните прогнозни възвръщаемости предполагат, че трябва да си струват.

Тази допълнителна отстъпка се дължи на страховете от рецесията. Колкото повече трябва да се покачат лихвените проценти през следващите две години, толкова по-дълъг и по-дълбок ще бъде спадът и толкова по-болезнен за кредитополучателите и кредиторите. В Европа цените на газа са най-големият и най-трудният за прогнозиране фактор за инфлацията, така че крайният пик на лихвените проценти все още не е ясен, както Bank of England каза миналата седмица.

Но Европа възстанови запасите си от газ и ако зимата е мека, европейските икономики ще изглеждат много по-здрави и много банки ще бъдат натъпкани с излишни пари. Ако обаче зимата доведе до голямо замръзване, страничните ефекти за кредитополучателите може да са сериозни и някои от тези банки все пак няма да имат толкова много допълнителен капитал.

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов /п./

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов /п./

От ЕК са категорични: България влиза в Еврозоната, няма връщане назад

От ЕК са категорични: България влиза в Еврозоната, няма връщане назад  Радев започва с консултациите за служебен кабинет още в понеделник

Радев започва с консултациите за служебен кабинет още в понеделник  Варна има нужда от ел. бусове за изпълняване на социалните услуги в града

Варна има нужда от ел. бусове за изпълняване на социалните услуги в града  Варненци могат да помогнат на хора в нужда още два уикенда през декември

Варненци могат да помогнат на хора в нужда още два уикенда през декември

Зодиите, които ще излекуват разбитото си сърце през тази зима

Зодиите, които ще излекуват разбитото си сърце през тази зима  Вицепремиерът сигнализира ЕК за ситуацията на българо-гръцката граница

Вицепремиерът сигнализира ЕК за ситуацията на българо-гръцката граница  Песков: Действията на ЕС по отношение на руските активи ще доведат до колапс

Песков: Действията на ЕС по отношение на руските активи ще доведат до колапс  Румен Христов: След изборите има два варианта – проевропейско или проруско мнозинство

Румен Христов: След изборите има два варианта – проевропейско или проруско мнозинство

Цолов с осмо и 16-о време в третия ден на тестовете на Формула 2 в Абу Даби

Цолов с осмо и 16-о време в третия ден на тестовете на Формула 2 в Абу Даби  Вижте кога теглят жребия за 1/4-финалите за Купата на България

Вижте кога теглят жребия за 1/4-финалите за Купата на България  Секси Линдзи след чудото: Аз съм дете! Татко плаче по телефона

Секси Линдзи след чудото: Аз съм дете! Татко плаче по телефона  Организират благотворителен турнир и търг в подкрепа на Любо Пенев

Организират благотворителен турнир и търг в подкрепа на Любо Пенев

Google Maps намира колата, ако сте забравили къде e паркирана

Google Maps намира колата, ако сте забравили къде e паркирана  Гениален трик, който ще спаси чистачките ви от леда

Гениален трик, който ще спаси чистачките ви от леда  Електрически мотоциклет стигна там, където бензинът не може

Електрически мотоциклет стигна там, където бензинът не може  GM реставрира стар седан на Opel и го продаде доста скъпо

GM реставрира стар седан на Opel и го продаде доста скъпо

продава, Двустаен апартамент, 73 m2 София, Бояна, 157820 EUR

продава, Двустаен апартамент, 73 m2 София, Бояна, 157820 EUR  продава, Двустаен апартамент, 56 m2 София, Горубляне, 99000 EUR

продава, Двустаен апартамент, 56 m2 София, Горубляне, 99000 EUR  продава, Тристаен апартамент, 140 m2 София, Редута, 280000 EUR

продава, Тристаен апартамент, 140 m2 София, Редута, 280000 EUR  продава, Тристаен апартамент, 84 m2 София, Банишора, 209990 EUR

продава, Тристаен апартамент, 84 m2 София, Банишора, 209990 EUR  продава, Двустаен апартамент, 72 m2 Пловдив, Съдийски, 142560 EUR

продава, Двустаен апартамент, 72 m2 Пловдив, Съдийски, 142560 EUR