Добре дошли в страшния, нов свят на гореща инфлация

Тежката ситуация във Великобритания може да се окаже пример за предстоящите събития в глобален план

Редактор: Николета Рилска

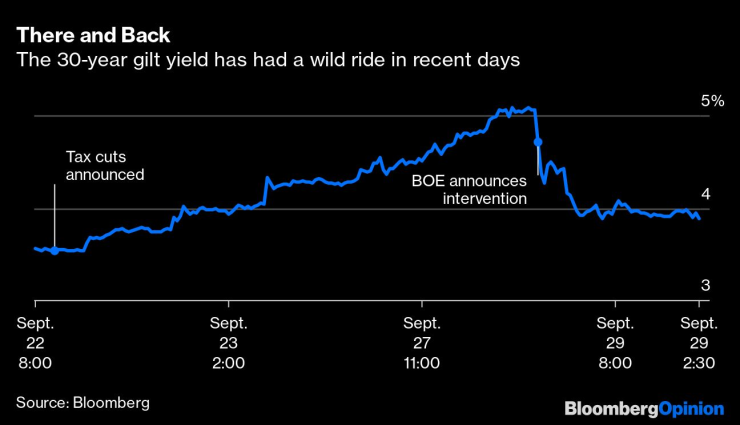

Светът гледаше с ужас миналата седмица, когато сривът на пазара във Великобритания принуди Английската централна банка да преобърне плановете си за количествено затягане чрез зрелищна намеса „в какъвто мащаб е необходимо“, за да спаси пенсионната система на страната, пишат Стюарт Троу и Маркъс Ашуърт за Bloomberg.

Налице са резки движения по доходността по 30-годишните ДКЦ през последните дни. Графика: Bloomberg

За момента това изглежда проблем само на Великобритания. Но какво би станало, ако ситуацията в Обединеното кралство не е изолиран случай – дължащ се на проваления стремеж за растеж на финансовия министър Куаси Куартенг, а вместо това е първото подобно събитие, отразяващо новата глобална реалност?

Нека си признаем: дните на лишените от инфлация парични стимули – които глобализацията улесни, вече отминаха. Това ще има всякакви непредвидени последици за цените на активите като цяло и по-специално за доходността по облигациите – както вече се вижда. Всеки нов срив на пазарите няма да бъде овладян толкова лесно от централните банки. Трябва да кажем сбогом на времената на Грийнспан-Бернанке-Драги (Алън Грийнспан – бивш гуверньор на Федералния резерв, Бен Бернанке – бивш гуверньор на Фед, Марио Драги – бивш гуверньор на Европейската централна банка, бел.ред.), в които лихвените проценти оставаха ниски, независимо от колебанията на пазарите.

Централните банки – поне публично – все още се придържат към идеята, че инфлацията е преходна и при последваща рецесия тя в крайна сметка ще се върне към целите от около 2%.

През 80-те години на миналия век управителят на Фед Пол Волкър предизвиква глобална рецесия с повишаване на основните лихви до 20%, за да изтласка инфлацията от системата. Общоприетото мнение гласи, че това предвещава почти четири десетилетия на ниска инфлация – т.нар. период на голямата умереност.

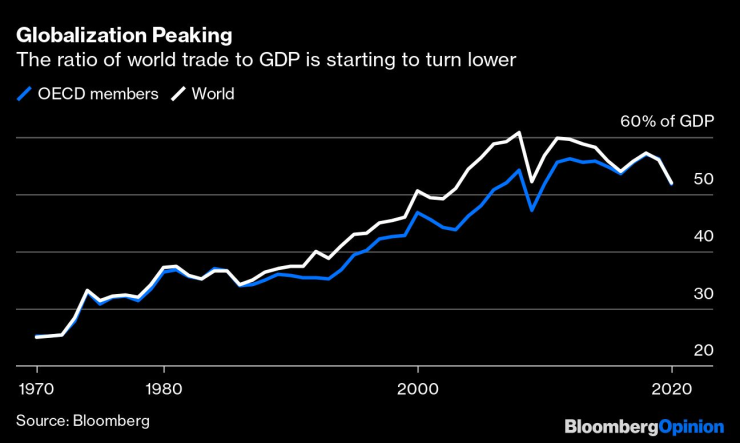

Но това не е точно случилото се през 80-те и 90-те години. По времето, в което светът излезе от рецесията на Волкър, Китай беше започнал процеса на инвестиции, развитие и стабилното си отваряне към глобалната търговия. Това направи световната икономика много различно място. Благодарение на нарастващите обеми на международната търговия – а не на паричната политика – инфлацията беше ограничена и крайната бедност започна да отстъпва.

Убедителното доказателство за неефективността на паричната политика за насочване на инфлацията идва от неуспеха на екстремните мерки за разхлабване на централната банка от началото на 21. век, които целяха да повишат потребителските цени. Исторически ходът доведе точно до финансовата нестабилност, която предизвика както глобалната финансова криза от 2008 г., така и срива на облигационния пазар.

От 2008 г. насам обаче делът на световната търговия се понижава значително като част от глобалния брутен вътрешен продукт. Като следствие на финансовата криза и на търговските войни на президента Доналд Тръмп, той се сви до едва 52% през 2020 г., след като достигна пик от 61% през 2008 г. Оттогава насам светът се изправи пред пандемия, топла война в Европа, увеличаващи се щети от изменението на климата и най-големите трусове по веригите на доставка от едно поколение.

Делът на търговията в глобалния БВП се понижава. Графика: Bloomberg

Разглеждайки инфлацията през призмата на световната търговия, следва, че е малко вероятно дори когато светът излезе от евентуална рецесия, ценовата стабилност да бъде възстановена. Всеки път, когато централните банки се опитват да прилагат стимули, това ще има непосредствени инфлационни последици. Забавянето на АЦБ по програмата ѝ за затягане може да се окаже добро начало на тенденция, на която Европейската централна банка и Федералният резерв трябва да обърнат внимание. Можем да се окажем обвързани с количествените облекчения за много по-дълго, отколкото сме очаквали.

Когато доходността е потисната за продължителен период, решенията за преразпределение на активи се изкривяват и – както се случи при финансовата криза от 2008 г., често се проявяват по драматични и неочаквани начини, след като нещата започнат да се объркват.

Голяма част от света все още очаква завръщане към нормалността с ниска инфлация, на което се дължи фактът, че доходността по облигациите не остава незасегната на фона на повишаването на потребителските цени и ръста на лихвите. Почти сигурно е, че тя не предоставя дългосрочно равновесие и не помага за преодоляване на постоянната инфлация.

Опасенията трябва да са, че Великобритания просто е в зората на новата глобална реалност по отношение на доходността и е пример, който очаква всички останали.