Със спестявания от 1000 долара и два чека пандемични помощи от правителството на САЩ, Крис Зетлър започва да инвестира през 2020 г. Първо купува акции на компании, които познава, но по негови думи „след това му омръзва“. Той преминава към кол опции в компании с волатилни цени на акциите, опитвайки се да се възползва от колебанията в цените. Той използва печалбата си, за да купи 100 акции от превърналата се в меме компания AMC за 30 долара през май и успява да ги продаде за около 65 долара през юни.

35-годишният магистър по финанси от Университета на Алабама, Бирмингам, има акаунт в TD Ameritrade, който му позволява да търгува с марджин (заемайки пари от брокерската компания, за да увеличи потенциалната възвръщаемост) и да залага близо 8 000 долара с първоначалните си 4 000 долара капитал. Той превръща тази сума в 18 000 долара.

Зетлър вижда, че балансът на сметката му се покачва до 50 000 долара, преди да падне до 35 000, когато залогът му пропада. Той продава акциите за 20 000 долара и успява да плати таксите си за обучение в колежа. „Извадих голям късмет“, казва Зетлер.

И все пак рискът си заслужаваше, добавя той. Възможността за реализиране на огромна възвръщаемост компенсира риска от загуба: „Ако имах възможност да се върна назад, щях ли да постъпя по отговорния начин и просто да си седя с тези $4000? Абсолютно не . . . Нямам какво да губя, така че мога поне да опитам.“

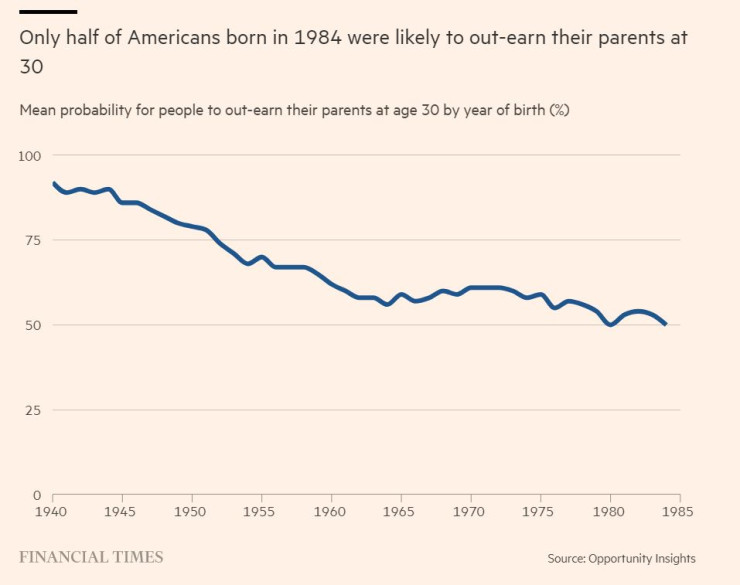

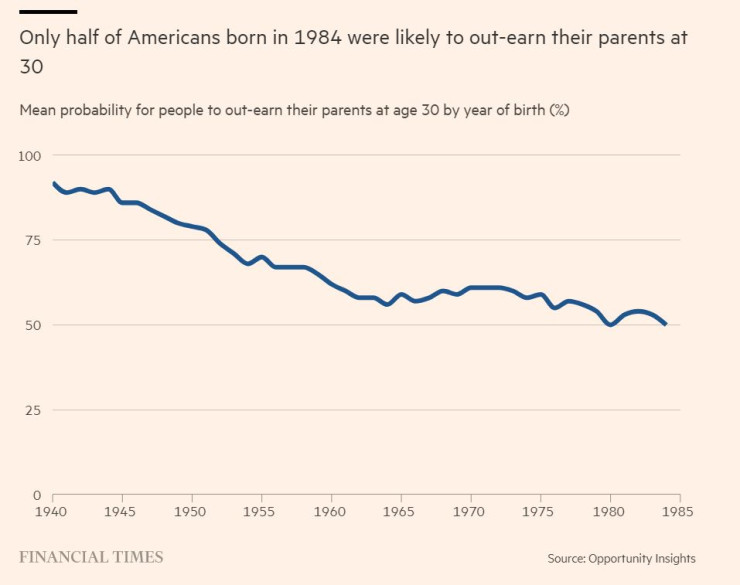

Зетлър е част от поколението инвеститори, които са навършили пълнолетие около финансовата криза от 2008 г. и след нея. След като натрупването на богатство чрез традиционни средства става все по-трудно през последното десетилетие, мнозина се насочиха към спекулации в по-рисковите ъгли на финансовите пазари.

Експерти казват, че нарастващият апетит за спекулативни активи като криптовалути, NFT и „акции мемета“ (чиято стойност скочи рязко в началото на 2021 г., водена от търговците на дребно и шума в социалните медии) е нещо повече от просто желание за бързо забогатяване.

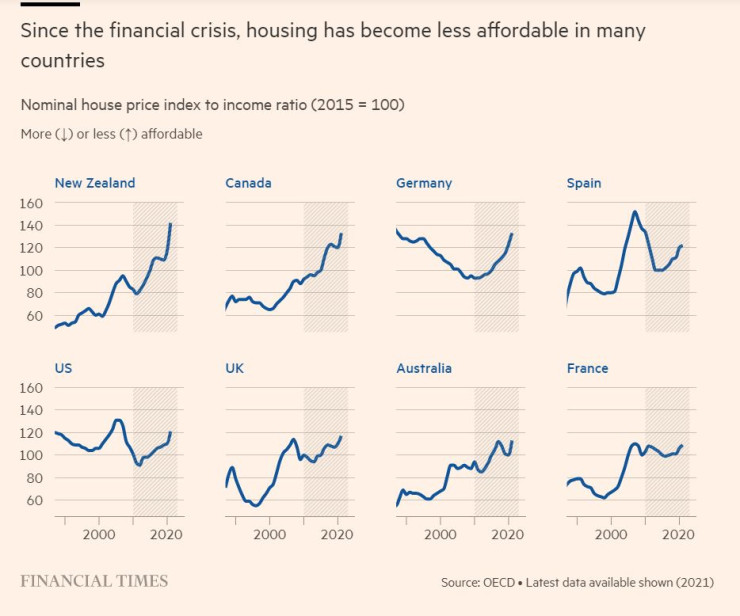

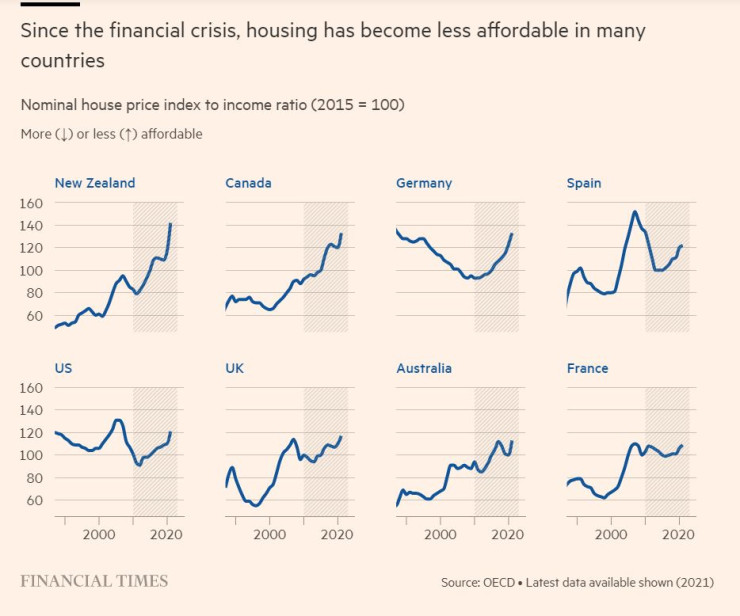

Стагнацията на заплатите, растящите цени на жилищата, а сега и унищожителната инфлация сриват увереността в идеята, че хората под 40 годишна възраст могат да следват утъпкания път към финансовата сигурност, от който са се възползвали техните родители. По-младите инвеститори имат чувството, че играта е манипулирана и че да играят по старите правила е губеща стратегия.

През последните месеци комбинацията от инфлация и нарастващи лихвени проценти разтърси крипто пазарите. Сривът на цените на токените и нашумелите фалити на крипто кредитори и хедж фондове разкриха опасните практики, които процъфтяваха в най-рисковите области на пазара. Въпросът сега е дали по-младите инвеститори ще се оттеглят.

Опитът на Зетлър подсказва, че не. Той е наблюдавал как неговите връстници преследват отчаяни залози на криптовалути и волатилни акции, надявайки се да яхнат следващата вълна към богатството. „Много хора гледат на това така, сякаш не могат да си позволят да не го правят“, казва той. „Мисля, че надеждата им е на изчерпване.“

Наташа Шул, културен антрополог от Нюйоркския университет, смята, че повишения апетит за риск се дължи на широко разпространеното отхвърляне на идеята, че икономическият успех е достъпен за всеки, който работи достатъчно здраво. Част от привлекателността на криптовалутите и меме акциите е, че те са антисистемни, предназначени да работят извън правилата на традиционната финансова система.

„Идеята, че традиционната икономика е по-надеждна от тези активи е доста съмнителна като се има предвид опита от близкото минало“, казва тя. „Има все повече и повече желание сред младите просто да кажат „майната му“.

Според изследователите апетитът за високорискови спекулации е особено остър сред американците, които обикновено имат високи нива на личен дълг. Средният студент в САЩ сега завършва със студентски дълг от 37 000 долара спрямо 17 000 през 2001 г.

„Идеята е, че трябва да можете да спестите пари за колеж, но почти никое семейство от средната класа не може да си го позволи“, казва Кейтлин Залум, професор по социален и културен анализ в Нюйоркския университет. „Няма достатъчно финансова стабилност в живота на хората. Ако имаше, нямаше да има толкова много стимули за спекулации."

Според оценки на Центъра за бюджетни и политически приоритети повишаването на наемите изпреварва ръста на доходите в повечето американски щати от 2001 г. насам. А инфлацията повиши разходите за живот през последните месеци. Тъй като ниските лихвени проценти и големият дълг станаха част от живота, отношението към риска се промени, казват експерти. Младите инвеститори не подхождат към спекулативните финансови продукти като към инвестиции с някаква стойност. По-скоро те са склонни да се отнасят към тях като към лотарийни билети - вероятно безполезни, но все пак си заслужава да заложите на ход, който може да ви промени живота.

„Ако имаше лотарийни билети за къщи, инвеститорите също биха купили някои от тях“, казва Джеръми Грантъм, съосновател на базираната в Бостън група за управление на активи GMO. „Има огромно неравенство и когато на хората им писне... те започват да се държат по странни и нови начини“.

Логиката е проста, казва Бен Джонсън, ръководител на изследванията на борсово търгуваните фондове в Morningstar: „Отрицателни реални доходности? Не, благодаря. Какви са алтернативите? JPEG файлове на маймуни и фалшиви интернет пари? Не е изненадващо, че инвеститорите се чувстват като заклещени между NFT-тата и наковалнята.“

Недоволството не се ограничава само до САЩ. Мнозинството от британските 35-годишни, анкетирани от застрахователната компания Urban Jungle, заявяват, че се чувстват „в несправедливо и неравностойно положение спрямо поколенията непосредствено преди тях“, когато става въпрос за финансова стабилност и спестявания.

Гари Стивънсън, 35-годишен бивш търговец и активист за финансово образование от източен Лондон, е един от тях: „Баща ми никога не е ходил в университет. Работил е в пощата 35 години и е могъл да отгледа три деца и да изплати ипотеката си, а сега има и добра пенсия“, казва той. „Това вече е невъзможно за повечето млади хора и води до известна паника“.

„Ако не можеш да направиш това, което са направили баща ти или дядо ти, трябва да измислиш по-добър план“, добавя той. В един момент рисковите залози започват да изглеждат като рационален избор: „От една страна имаш нулев шанс за успех. От друга страна ако поемеш безумен риск поне имаш шанс да спечелиш нещо.”

По време на лудостта с меме акциите в началото на 2021 г. историите за огромна възвръщаемост подхраниха прилив на нова инвеститори. Някои хора спечелиха много. Инвеститор, който е купил акции на GameStop в края на декември 2020 г., е можел да превърне 10 000 долара в 168 744 за един месец, когато акциите на мемовете достигнаха своя връх на 29 януари 2021 г. — почти 1600 процента печалба. Но има и потенциал за огромни загуби: инвеститор, който купи на върха и след това продаде в края на февруари, би намалил същите 10 000 до 3129 за един месец, спад от 69%, според анализ на Boring Money.

Въпреки това много млади инвеститори отхвърлят етикета „глупави пари“, прилаган към техните сделки. Казват, че шансовете си заслужават залога, предвид алтернативите. Много инвеститори си спомнят неравномерното възстановяване от кризата от 2008 г., когато правителствените спасителни програми, последвани от десетилетие на възход на пазарите, оставиха неинвестиралите без нищо. Когато пазарите се сринаха заради Covid-19 през март 2020 г., те не искаха да пропуснат втори път. С новите технологии никога не е било по-лесно да започнеш да инвестираш.

Въвеждането на търговия с акции без комисионни в навечерието на пандемията добави тласък към високорисковото инвестиционно поведение. През 2015 г. е основана брокерската компания Robinhood с нулеви комисиони, която обещава да „демократизира“ финансовите пазари. Четири години по-късно почти всеки базиран в САЩ брокер е премахнал комисионните за търговия с акции. Подобното на игра приложение на Robinhood позволи на клиентите да се регистрират и да започнат да търгуват с акции на своите телефони в рамките на минути.

Появиха се и хитри борси за криптовалута като Coinbase, когато броят на цифровите монети на пазара експлодира. Манията по „меме токени“, водена от супервлиятелни личности като Илон Мъск, представи лавина от необичайни предложения – като започнем от тези, кръстени на известни личности (Coinye West) и стегнем до „кучешките монети“ Shiba Inu и dogecoin. През април 2013 г. е имало само седем криптовалути, достъпни за копаене и търговия. Днес те са десетки хиляди.

Да се включиш е лесно. „Това са пет бутона на уебсайта“, казва Люк Хоули, 21-годишен младеж, който учи последна година финанси в колежа Ендикот в Масачузетс. „По-лесно е да купите Shiba Inu през Coinbase, отколкото да купите индекс.“

Хоули казва, че в колежа му е станало нормално да се говори за залагания и спекулации. „Хората си мислят: „Добре, имам няколко хиляди в банката – в реалния свят това значи разорение“, казва той. „Никой не иска да пропусне някоя добра възможност“, добавя той.

Младите мъже са особено привлечени от този вид инвестиране. По-голямата част от инвеститорите в криптовалута са мъже и повече от 90 процента от сделките в Gamestop и AMC са направени от мъже по време на пика на мем акциите, според данни на британската брокерска компания Interactive Investor. Експертите казват, че една от причините тези инвестиции да се третират като случайни залагания е, че брокерските приложения изглеждат като платформи за хазарт - само че без регулаторните предпазни мерки.

„Все повече платформи размиват границата между игри, хазарт и инвестиране, особено платформи, които позволяват използването на криптовалута“, казва Джак Саймънс, главен изпълнителен директор на британското приложение Gamban, което позволява на потребителите да блокират приложения за хазарт на своите телефони и компютри. Gamban започна да блокира брокерски и крипто платформи миналото лято. „Някои може да кажат, че това е груб подход, но хазартът не изглежда както преди. Това не е нещо, което се случва само в казино на зелен филц“, казва Саймънс.

В края на миналата година най-голямата американска гореща линия за хазарт сподели пред Financial Times, че наблюдава значително увеличение в броя на обажданията, идващи от хора, пристрастени към инвестиционната търговия, а не към традиционния хазарт или спортни залагания. Една от причините може да е, че както обяснява Стивънсън, че инвестирането не носи същата социална стигма като хазарта.

През последните месеци, когато балона с криптовалутите се спука, най-спекулативните части на пазара бяха най-силно засегнати. Но тъй като цените се сринаха, опитите на някои крипто компании да убедят инвеститорите да запазят вярата си и да се придържат към това, което те наричат просто още една циклична „крипто зима“, показват нарастващата сила на онлайн общностите.

Хората под 25 годишна възраст са два пъти по-склонни да се обърнат към социалните медии за финансов съвет, отколкото всяка друга възрастова група, и повече от три пъти по-вероятно да направят това, отколкото да потърсят помощ от професионалист, според проучване на британската консултантска организация OpenMoney.

След възхода на Robinhood онлайн общностите в Twitter и Reddit започнаха да играят по-голяма роля в инвестирането. Подфорумите на Reddit, като r/WallStreetBets, предоставят специализирана информация за потенциални инвеститори, улесняват дискусиите им и ги изкушават.

Големите загуби могат да бъдат подминати с шеги, а големите печалби да се споделят и празнуват. Тези, които удържат нервите си, са възхвалявани: „диамантените ръце“ се превърнаха в народен език на емотикони, който означава „задържане на смела позиция, дори когато тя се срине“.

Проучване на учени от университета в Сидни миналата година установи, че хората на възраст между 18 и 24 години са много по-склонни да вземат рисковани решения, когато смятат, че техните връстници ги гледат. Агнешка Тимула, водещият изследовател на проучването, казва, че онлайн общностите на инвеститорите засилват това поведение: „Хората искат да поемат рискове, да получат тази голяма печалба и да я публикуват в социалните мрежи.“

Илюзията за контрол също окуражава поемането на риск. Независимо дали чрез обяснение на спецификата на нишовите криптовалути или обсъждане на стратегии за „печалби до луната“, уеб форумите насърчават членовете да чувстват, че шансовете за печалба са значително по-големи, отколкото са в действителност.

Въпреки все по-враждебната инвестиционна среда, високорисковите спекулации може да задържат трайно. „Те работят невероятно добре за някои хора, а старите навици умират трудно“, казва Стив Сосник, главен стратег в американската търговска платформа за интерактивни брокери. „Те все още използват марж, за да спекулират, дори когато лихвите се покачват.“

През май размерът на парите, взети назаем за търговия на марджин, е бил с 25 процента над нивата преди пандемията, показват данни на Finra.

Традиционните фондови мениджъри се притесняват от перспективата цифровите активи да станат масови. Според проучване на Natixis близо половината от анкетираните фондове казват, че чувстват натиск да предлагат криптовалути, за да привлекат по-млади инвеститори. И все пак 70 процента смятат, че хората не трябва да имат експозиция към нестабилния актив.

„Криптовалутата не е системно решение за неравенството в доходите“, казва Джорджия Лий Хъси, фондов мениджър и основател на Modernist Financial.

Блумбърг разследва – док. поредица на Bloomberg

Блумбърг разследва – док. поредица на Bloomberg

Благомир Коцев даде първо интервю след ареста (ВИДЕО)

Благомир Коцев даде първо интервю след ареста (ВИДЕО)  Евакуираха с вертолет трима от бедстващите моряци край Ахтопол

Евакуираха с вертолет трима от бедстващите моряци край Ахтопол  Кубратската „Коледна топлина“ организира детско парти в клиника във Варна

Кубратската „Коледна топлина“ организира детско парти в клиника във Варна  Спартак загуби от Левски с 1:3 под дъжда на "Коритото"

Спартак загуби от Левски с 1:3 под дъжда на "Коритото"

Благомир Коцев: Свободата на духа и чистата съвест носят истинската свобода

Благомир Коцев: Свободата на духа и чистата съвест носят истинската свобода  Оля Ал-Ахмед: Историята може да се пише и в стихове

Оля Ал-Ахмед: Историята може да се пише и в стихове  “ДПС-Ново Начало" организира митинг "НЕ на манипулациите!"

“ДПС-Ново Начало" организира митинг "НЕ на манипулациите!"  27-годишен е загинал при челен сблъсък между кола и бус край Велинград

27-годишен е загинал при челен сблъсък между кола и бус край Велинград

Левски заби три на Спартак във Варна

Левски заби три на Спартак във Варна  Викове "Любо, Любо" огласиха "Местая"

Викове "Любо, Любо" огласиха "Местая"  Напада и бие в Лондон: Арестуваха футболист от Висшата лига!

Напада и бие в Лондон: Арестуваха футболист от Висшата лига!  Хамбургер обърна Вердер

Хамбургер обърна Вердер

Ландо Норис е новият шампион във Формула 1

Ландо Норис е новият шампион във Формула 1  Кризата във VW зачеркна два основни модела

Кризата във VW зачеркна два основни модела  Десетте ветерана на европейските пазари

Десетте ветерана на европейските пазари  Кои китайски марки ще изчезнат от Eвропа?

Кои китайски марки ще изчезнат от Eвропа?

продава, Тристаен апартамент, 100 m2 София, Дианабад, 330000 EUR

продава, Тристаен апартамент, 100 m2 София, Дианабад, 330000 EUR  продава, Мезонет, 134 m2 София, Борово, 275500 EUR

продава, Мезонет, 134 m2 София, Борово, 275500 EUR  продава, Магазин, 112 m2 София, Малинова Долина, 302400 EUR

продава, Магазин, 112 m2 София, Малинова Долина, 302400 EUR  продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR