Най-рисковите залози са най-популярни на фондовите пазари

След като задвижваха пазарните ръстове в рамките на десетилетие, технологичните акции изгубиха част от блясъка си

Обновен: 28 March 2022 | 21:08

Автор: Николета Рилска

В един януарски ден, когато технологичните акции поевтиняват за четвърта сесия поред, Евън Фетър, 25-годишен служител в американската армия, вижда възможност да се възползва от случващото се, пише The Wall Street Journal.

Той инвестира 15 хиляди долара в ProShares UltraPro QQQ, борсово-търгуван продукт, който е създаден да утрои дневната възвръщаемост от индекса Nasdaq 100, разчитайки на т.нар. “печалба веднъж в живота”.

Търговията е била затруднена по онова време, разказва Фетър, но той се надява да задържи активите, докато инвестицията му достигне стойност от 50 хиляди долара, които планира да инвестира във вноска за недвижим имот.

“В такива случаи има възможност за закупуване”, твърди Фетър по повод на спадовете в основните американски индекси през 2022 г. Той посочва, че инвестира в акции от години, търсейки нещо с перспектива за висока възвръщаемост.

Фетър е сред многото трейдъри, които тази година се насочиха към екзотични борсово търгувани продукти, които са предназначени за залагания на всичко - от акции през стоки до финансови деривати. Пазарните трусове, движени отчасти от войната в Украйна, глобалното ускорение на инфлацията и въпросите около темпа на растежа предизвикаха резки движения в тези рискови инвестиции.

В идните седмици трейдърите ще следят икономическите данни за потребителските разходи и доклада за работните места в САЩ, търсейки сигнали за бъдещата посока на пазарите и здравината на икономиката.

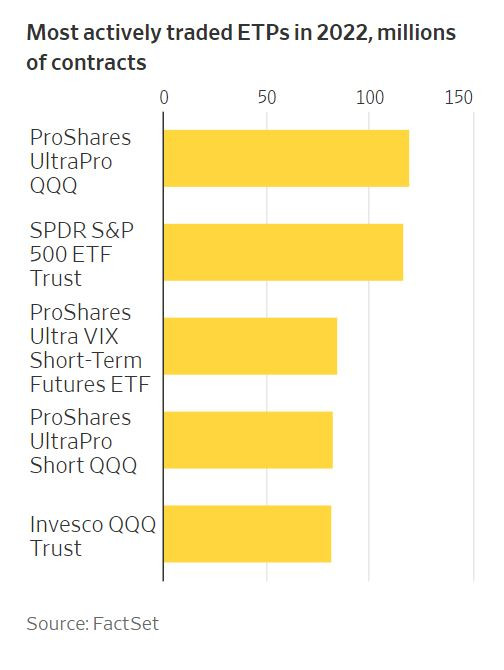

ProShares UltraPro QQQ се превърна в най-активно използвания борсово търгуван продукт през тази година, сочат данни на FactSet. Средно над 119 милиона акции са променяли собствеността си дневно през тази година - ръст на показателя с 65% спрямо миналата година и едно от най-високите нива за миналото десетилетие.

Най-използваните борсово търгувани продукти за 2022 г. Източник: FactSet

Активите във фонда, известни като TQQQ, поскъпват с 58% през последната година до около 18 милиарда долара към четвъртък. Фондът отчита ръст от 32% през 2022 г. в сравнение с 9,6-процентния спад на индекса Nasdaq.

След като задвижваха пазарните ръстове в рамките на десетилетие, технологичните акции изгубиха част от блясъка си заради повишаването на лихвите от Федералния резерв. Активите на инверсни ETF-и скочиха до 11,5 милиарда долара през 2022 г. - ръст от 42% спрямо миналата година и най-високото ниво от 2011 г. насам, сочат данни на Morningstar Direct към края на февруари.

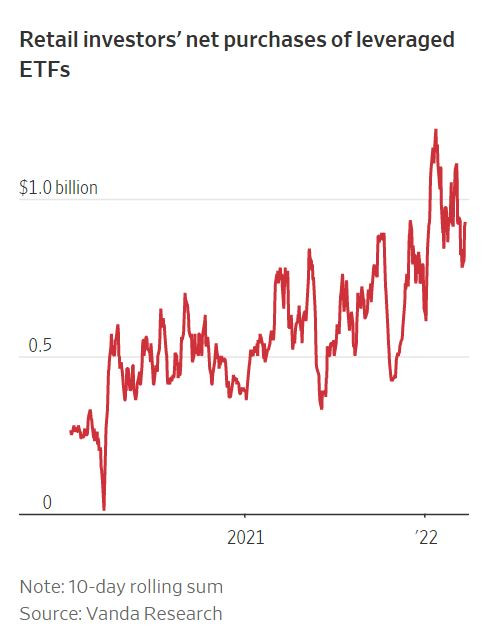

Активността с опции, обвързани с TQQQ, достигна рекорд на 24 януари, когато Nasdaq Composite отбеляза спад от 4,9%, преди да се насочи към възстановяване и в крайна сметка ръст от 0,6% за деня в рамките на една от най-забележителните сесии за последното десетилетие. Покупките от инвеститорите на дребно на ETF-и с ливъридж достигнаха най-високото ниво за последните поне две години в рамките на деня, показва информация на Vanda Research.

Тези продукти могат да са едни от най-опасните. Много от тях са предназначени за употреба по-скоро като краткосрочни инструменти за инвестиции, отколкото като възможност за съхранение на кеш за дълги периоди. В някои случаи задържането им за седмици или дори за дни може да “изяде” възвръщаемостта.

Нетни покупки на инвеститорите на дребно на ETF-и с ливъридж. Снимка: VandaResearch

Активността на трейдърите в някои продукти, обвързани с индекса Cboe Volatility, или VIX, също достигна рекорди. ProShares Ultra VIX Short-Term Futures ETF се превърна в третия най-използван борсово-търгуван фонд през тази година. Това е продукт, предназначен да спечели от нарастващата волатилност - начин на търгуване, който бързо може да има обратен ефект.

В Европа борсово търгуван продукт, известен като GraniteShares 3X Short Nvidia Daily ETP, се превърна във втори по активност на Лондонската фондова борса, сочат данни на FactSet. Идеята е този продукт да поскъпва, когато цените на акциите на Nvidia се понижават и наскоро той също регистрира значителни спадове.

Историята на най-рисковите борсово търгувани продукти е осеяна с удари, които доведоха до големи загуби за трейдърите. Продукт, който беше предназначен като залог срещу VIX - VelocityShares Daily Inverse VIX Short Term ETN, внезапно спря да се използва през 2018 г. заради огромната волатилност, оставяйки значителен хаос на пазара на деривати.

Миналата седмица WisdomTree Commodity Securities заяви, че ще затвори продукт, обвързан с никела, след като войната в Украйна доведе до големи изменения в цените и повлия на търговията. По-рано този месец компанията посочи, че ще затвори търговията и за един от инверсните ETF-и, обвързани с никела. И двата продукта струват “нищо” или “по-малко от нула”, заяви компанията в бележка до инвеститорите, добавяйки, че те “не трябва да очакват заплащане за книжата, които притежават”.

Въпреки сътресенията няколко индивидуални инвеститори посочват, че продължават да купуват при спадовете в цените на технологичните акции, очаквайки възстановяването от последните седмици да продължи.

Джо Бастил, 23-годишен инвеститор, който работи в магазин на Apple в Стейтън Айлънд, заяви, че първоначално е отчел загуби, търгувайки с опции, свързани с TQQQ. Огромните колебания при фонда значат, че някои от закупените от него договори бързо са се оказали безполезни.

Бастил обаче отчита и печалби. Той казва, че е търгувал с мечи опции, за да спечели от спадовете във фонда на 16 март, когато Федералния резерв предприе ход за увеличаване на лихвите за пръв път от 2018 г. насам. Договорите поскъпват с над 60% в рамките на часове, тъй като увеличението на лихвите подклажда волатилността в рамките на деня на фондовата борса.

Харолд Кастрилон, 29-годишен трейдър от Ню Йорк, който работи в областта на човешките ресурси, твърди, че е насочил средства към TQQQ по-рано тази година. След като се допитва до трейдъри в Reddit относно идеята, той насочва около 13-процента от портфолиото си към фонда. Според него възвръщаемостта на инвестициите в идните години, в идеалния случай, може да му позволи да се пенсионира по-рано.

“Технологичният сектор беше силен през последните 10 години и не виждам защо и как това би се променило”, посочва Кастрилон. “Разбира се, има риск това да ме подведе в бъдеще”, добавя той.