Компаниите в САЩ трескаво опитват да намалят очакванията към себе си

Корпорациите в Америка работят усилено, за да не позволят на фондовия пазар да стане жертва на високите очаквания.

Редактор: Антон Груев

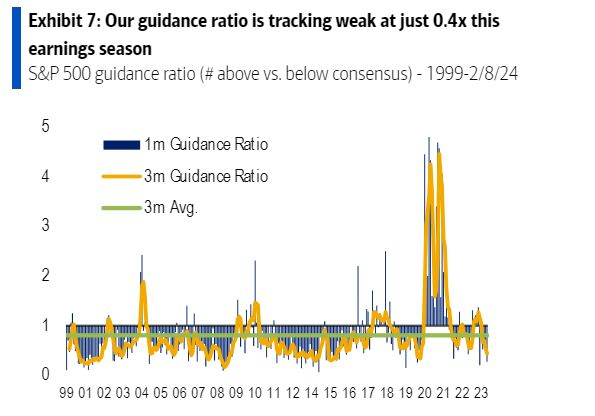

Поредната серия от нарастващи отчети за тримесечните печалби помогна за връщането на индекса S&P 500 към рекордни нива, но в отчетите си за приходите ръководителите до голяма степен бяха предпазливи по отношение на прогнозите си. Само 40% от фирмите, които са публикували насоки, са предоставили прогнози за печалбите, които надхвърлят очакванията на анализаторите, според Bank of America Corp. Ако тенденцията се запази, това ще бъде най-малкият дял от април 2020 г. насам, когато началото на пандемията сееше безпрецедентна несигурност.

Прогнозите отразяват натрапчивите притеснения, че икономиката ще се охлади, тъй като търговците намаляват очакванията си за понижаване на лихвените проценти от Федералния резерв през тази година, въпреки че растежът постоянно се противопоставя на песимистичните прогнози. И тъй като при ралито на акциите оценките се движат на високи нива, ръководителите имат по-голям стимул да се отдадат на изпитаната практика да занижават летвата, което помага да се гарантира, че техните компании лесно ще я надхвърлят.

"Има геополитически риск, има риск от избори, не се знае как икономиката ще се справи с отложения ефект от повишаването на лихвите, а темпът на съкращенията все още е несигурен", казва Уили Делуиш, стратег и основател на Hi Mount Research. "Когато прибавите тези фактори един към друг, става ясно, че вероятно не е имало по-добър момент да зададете предпазлив тон, когато се предоставят прогнози."

Източник: Bank of America

Действителните резултати досега не са причина за безпокойство. След като бяха публикувани тримесечните отчети на повече от 400 компании от индекса S&P 500, индексът се насочва към 7% годишен ръст на приходите, което е най-много от второто тримесечие на 2022 г. насам.

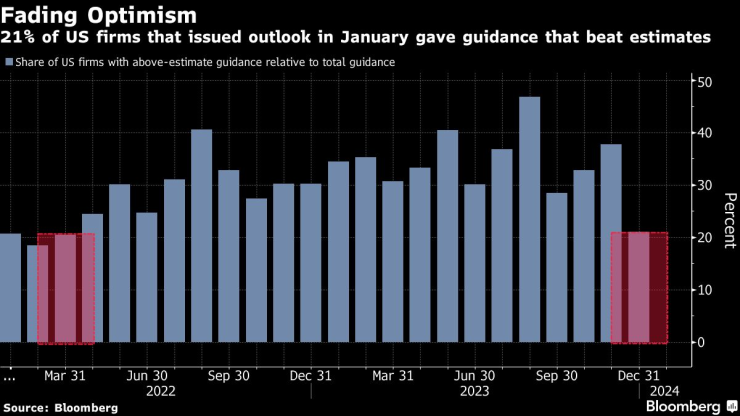

Все пак прогнозите на отделните корпорации са разнопосочни. Сред американските фирми, които предоставиха насоки миналия месец, повече от една трета публикуваха оценки, които изостанаха от очакванията на анализаторите, което е най-много от март 2023 г. насам, сочат данни, събрани от Bloomberg Intelligence. Делът на тези, които са издали прогноза за печалба, по-висока от очакваната, е 21% - най-ниският от февруари 2022 г. насам.

Вземете за пример Deere & Co. Производителят на селскостопанска техника намали прогнозата си за нетните приходи до ниво, което предполага, че тазгодишната печалба ще възлиза на 27,20 щатски долара на акция, което е с 4% под консенсусната оценка, според Bloomberg Intelligence. Или DoorDash Inc, чиято прогноза за брутната стойност на поръчките за цялата година се размина със средната оценка на анализаторите.

Намаляващ оптимизъм | 21% от американските фирми, които са публикували прогнози през януари, са дали насоки, които надхвърлят oчакванията

За Джак Аблин, главен инвестиционен директор на Cresset Capital, редица фактори могат да повлияят на перспективите на американските компании през тази година, включително темпът на намаляване на лихвените проценти, способността за прехвърляне на разходите върху потребителите, лесният достъп до капитал, геополитиката и президентските избори в САЩ през ноември.

Опасността за компаниите, които обещават прекалено много и не изпълняват достатъчно, се прояви през този цикъл на отчетите, когато инвеститорите бързо възнаградиха акциите на фирмите, които надхвърлиха прогнозите си, и наказаха тези, които не успяха да ги изпълнят. Компаниите от S&P 500, които надхвърлиха очакванията, постигнаха по-добри резултати от бенчмарка с 0,8 % ден след резултатите, което е най-много от една година насам, според Blooomberg Intelligence. Тези, които не успяха да покрият очакванията си, изостанаха от бенчмарковия индекс с най-много от пет тримесечия насам.

Разминаването улесни живота на активните търсачи на акции, поне през миналия месец. Около 73% от активните фондове с голяма капитализация надминаха индекса Russell 1000 през януари, което е най-доброто начало на годината за мениджърите на активни фондове поне от 1991 г. насам, сочат данните на Bank of America.

За компаниите това означава, че натискът не само да постигнат, но и да надхвърлят оценките на анализаторите е още по-голям, отколкото преди.

"Това не е лесна среда, с толкова много движещи се части в конкретната компания и на макроравнище", каза Аблин. "Цената на твърде високите прогнози - и последващото разочарование на инвеститорите, ако нещата не вървят по план - е наистина висока."