Централните банки продължават да изненадват с повишения заради инфлацията

Продължащия ръст на инфлацията принуждава централните банки да затягат още политиките си

Обновен: 14 July 2022 | 20:13

Автор: Таня Жекова

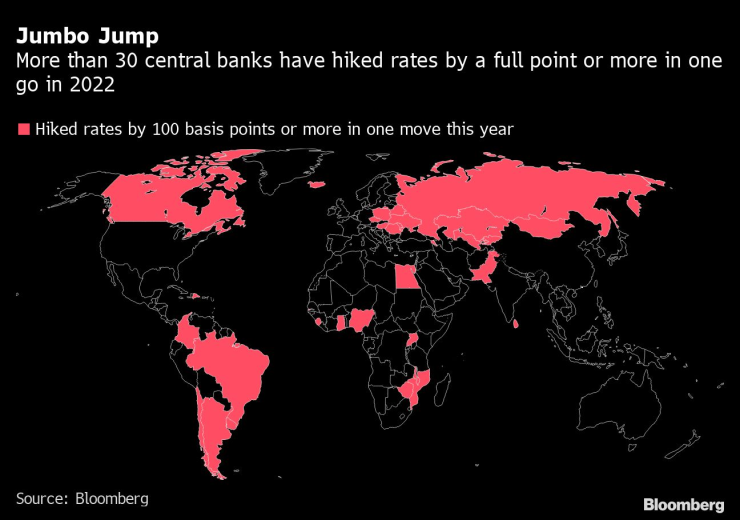

Централните банки по целия свят ускоряват повишаването на лихвените проценти, опитвайки се да спрат инфлационния скок, който отчасти беше създаден от самите тях, пише Bloomberg.

В сряда централната банка на Канада повиши лихвите с пълен процентен пункт, което беше доста повече от очакваното след досегашните две повишения с половин пункт. В Южна Корея лихвите се повишиха с половин пункт след няколко поредни повишения с четвърт пункт, а Нова Зеландия отбеляза трето поредно увеличение с половин процентен пункт.

След повишение от 75 базисни пункта в Чили, действието се върна в Азия с неочаквано затягане на политиката на централната банка на Сингапур, а централната банка на Филипините я последва малко след това със собствения си изненадващ ход от три четвърти пункта повишение. Залозите за огромно увеличение на лихвите в Австралия също скочиха след по-силните от очакваното данни за работните места.

В САЩ поредния изпепеляващ доклад за инфлацията доведе до залагания, че по-късно този месец Федералният резерв ще покачи лихвите с цял пункт след неочаквания рязък ход през юни. Инвеститорите смятат, че Bank of England може да вземе решение за промяна от 50 базисни пункта на следващото си заседание - двойно повече от предишното темпо, след като икономиката на Обединеното кралство се оказа изненадващо стабилна през май.

Упоени от две десетилетия на ниски потребителски цени, централните банкери предполагаха, че натискът върху разходите, появил се през 2021 г., скоро ще се разсее. Но проблемите във веригите на доставки се оказаха по-трайни - и сега скокът на цените на енергията и суровините след нахлуването на Русия в Украйна решително премахна всички аргументи за постепенност в борбата с инфлацията.

Допреди няколко месеца нито една от централните банки не предвиждаше такова темпо и вероятно това ще доведе до спиране на растежа и увеличен риск от рецесии. Миналия месец председателят на Фед Джером Пауъл даде ясно да се разбере, че неуспехът да се овладее инфлацията би бил по-голяма грешка от прекалено затегнатата парична политика, а колегите му в Обединеното кралство и европейския регион също изразиха подобни мнения.

„Централните банки ще пренебрегнат забавянето на растежа докато не се убедят, че духът на инфлацията се е върнал обратно в бутилката“, пишат стратезите на Rabobank Ричард Макгуайър и Лин Греъм-Тейлър. „Продължаваме да вярваме, че централните банкери са готови да предизвикат рецесия, ако това е нужно, за да се изместят кривата на търсенето.“

В свят, в който много централни банки ускоряват темпото, тези, които изостават, са наказани с по-слаби обменни курсове - динамика, която само влошава инфлацията, като прави вноса по-скъп.

Европейската централна банка все още не е започнала да повишава референтния си лихвен процент, а в сряда еврото падна под 1 за долар за първи път от 2002 г. Това се случи в резултат на доклад, показващ, че инфлацията в САЩ е скочила до 9,1% през юни - стимулирайки предположенията, че Фед ще повиши лихвите с поне 75 базисни пункта на срещата си на 26-27 юли.

След това еврото се възстанови след като говорител на ЕЦБ каза, че централната банка е наблюдава внимателно въздействието на обменния курс върху инфлацията - пример за конкурентния натиск, който някои вече нарекоха „валутни войни“.

Централната банка на Япония отказва да се присъедини към тенденцията, като гуверньорът Харухико Курода определи нарастването на инфлацията в неговата страна като главно движено от суровините, а не от вида стабилни увеличения на цените, които той търси.

„В крайна сметка създателите на паричната политика ще поставят цените под контрол. Това няма да се случи достатъчно скоро, за да спаси домакинствата от сериозен удар върху бюджетите им или централните банки от сериозен удар върху доверието в тях, смята старшият икономист Том Орлик.

Йената отрази изоставането на централната банка на Япония спрямо своите колеги, потъвайки с 16% спрямо долара досега тази година. Това предизвика безпокойство в администрацията на Кишида.

В САЩ Пауъл и колегите му постоянно трябваше да нарушават плановете си за започналата в края на миналата година „нормализация“ на политиката след стимулите от ерата на пандемията, но сега е в най-агресивната кампания за затягане от десетилетия.

След като Фед сгреши сериозно с прогнозите си, че инфлацията ще бъде „преходна“, в края на миналата година централната банка на САЩ ускори края на количественото облекчаване.

Тя започна да повишава лихвите по-рано, отколкото се очакваше, след което през май удвои темпото на затягане до 50 базисни пункта. До миналия месец политиците стигнаха до заключението, че трябва да се действа още по-бързо и гласуваха първото увеличение от 75 базисни пункта от 1994 г. насам.

Сега пазарът оценява шанса за увеличение от 100 базисни пункта приблизително 50-50. В сряда Тиф Маклем, управителят на централната банка на Канада, обяви точно такова увеличение.

„Това решение наистина отразява притесненията, че инфлацията може да се задържи дълго, каза Маклем на брифинг пред медиите.

Всеки се надява, че по-бързите увеличения на лихвените проценти ще гарантират, че високата инфлация няма да се наложи в дългосрочен план. Измерителите на дългосрочните инфлационни очаквания на пазара на облигации показват, че инвеститорите очакват централните банкери да постигнат тази задача.

Така наречените нива на рентабилност предполагат 10-годишни инфлационни очаквания около 2,35% в САЩ, Германия 2,08% и Канада 1,98%. 10-годишният процент на рентабилност в Обединеното кралство е 3,68%.

Но цената за това може да бъде икономически спад, който може да се случи по-рано, отколкото се смяташе досега.