Ще си тръгнат ли западните банки от Русия

В краткосрочен план банките ще могат да понесат страничните щети от финансовата война

Автор: Bloomberg TV Bulgaria

Банкирането е асиметричен бизнес. Правите скромни суми пари през повечето време и след това понякога претърпявате изключителни загуби. Една малка част от вашите активи, ако се провалят, може да унищожи значителен процент от печалбите ви, пише Марк Рубинщайн за Bloomberg.

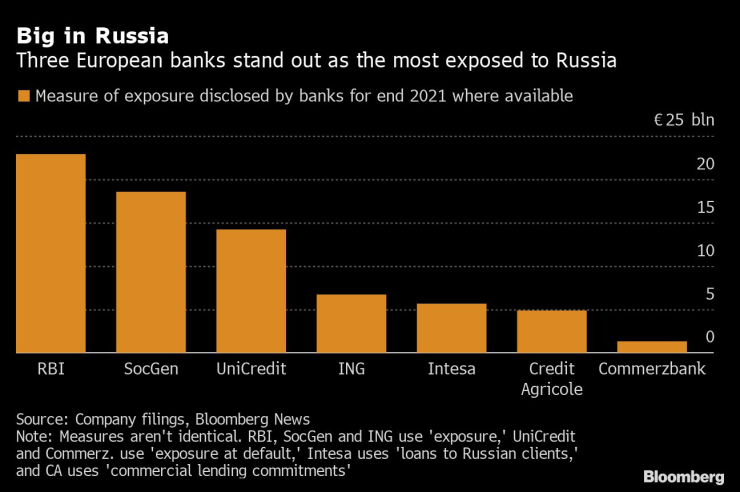

Това е реалността, с която се сблъскват много банки, докато преценят експозицията си към Русия. Акциите на европейските банки, по-специално, претърпяха рязък спад от началото на инвазията в Украйна, а разходите за застраховане на техния дълг се повишиха.

Има четири начина, по които американските и европейските банки са изложени.

Първо, няколко все още работят на място в Русия. Някога това беше печеливш пазар и свързан с техните глобални амбиции. Мнозина обърнаха курса след финансовата криза, докато намаляваха своите глобални стремежи. Barclays Plc и HSBC Holdings Plc напуснаха руското банкиране на дребно преди 10 години. Но други все още са там, сред които Unicredit SpA, Société Générale SA, Raiffeisen Bank International AG и Citigroup Inc.

Тези банки функционират в Русия точно като местните си колеги, като набират депозити в рубли и отпускат заеми в рубли. Те не подлежат на санкции (което може да им даде временно конкурентно предимство), но са обект на капиталовия контрол, който руските власти въведоха, което им пречи да репатрират печалбите. Блокирани от изтеглянето на капитала си, ръководствата не могат да реагират. Увеличението на лихвените проценти в Русия до 20% от 9,5% ще намали маржовете на банките и ще доведе до по-високи кредитни просрочвания, което може да доведе до сериозни загуби. Чуждестранните банки ще трябва да решат дали да хвърлят добри пари след лоши - да ги рекапитализират - или да ги изоставят и да отпишат капитала, който са инвестирали.

И това е, ако решението не бъде взето вместо тях: руските власти могат да конфискуват банките. Citigroup е била там и преди. През януари 1917 г. открива клон в Санкт Петербург (тогава известен като Петроград); в рамките на една година е експроприиран от болшевиките.

„Стойността на този актив е изключително съмнителна и трябва да бъде отписана“, записаха федералните инспектори през 1920 г.

Raffeisen е най-изложена на този сценарий. Тя придоби местния кредитор Impexbank през 2006 г. („решаваща стъпка към продължаване на успешния ни опит в Русия“) и влезе в топ 10 на руските банки с 2,4 милиарда евро, инвестирани там. Миналата седмица ръководството потвърди ангажимента си да остане в Русия, но изложи най-лошия сценарий за печалбите, ако бъде принудена да напусне.

Второто ниво на експозиция идва чрез трансгранично кредитиране. Чуждестранните банки намаляваха заемите си за Русия след инвазията в Крим през 2014 г. В края на септември 2021 г. чуждестранните банки отпуснаха 121 милиарда долара на Русия, което е по-малко от 269 милиарда долара през 2013 г. Проблемът е, че санкциите предефинират какво всъщност означава „експозиция”.

Холандската банка ING Groep NA миналата седмица преразгледа своята руска експозиция на 6,7 милиарда евро от 4,7 милиарда евро, след като добави нови елементи като „неруски кредитополучатели с руска собственост“, отразяващи западните санкции. Citigroup повиши оповестената си експозиция до 9,8 милиарда долара от 5,5 милиарда долара, като добави рискови позиции като пари в брой, държани в Централната банка на Русия.

Отново банките са го виждали и преди. През 1998 г. те претърпяха загуби, равняващи се на около 60% от експозицията им по недържавен заем, когато Русия девалвира валутата си и не изплати вътрешния си дълг. Тогава Credit Suisse Group SA беше засегната особено тежко и пое отписвания и провизии от 1,86 милиарда швейцарски франка (2 милиарда долара по текущи курсове), включително маркиране на държавните си ценни книжа с 10 цента за един долар по това време.

Въпреки че тези експозиции са много малки спрямо размера на балансите на банките – по-малко от 1% в случаите на Citi и ING – въздействието върху печалбите може да бъде значително. В случая на Citi, отписването на 60% от експозицията ѝ би съкратило печалбите преди облагане с данъци с почти една трета. По-малко капиталоемки финансови предприятия като Visa Inc. и Mastercard Inc. разкриха, че 4% от нетните им приходи се дължат на Русия, което е много по-ограничена експозиция.

Трети риск, пред който са изправени банките, е да налагат санкции. Тяхна отговорност е да гарантират спазването на санкциите, а санкциите за улесняване на нарушенията могат да бъдат тежки. През 2015 г. BNP Paribas SA беше глобена с 8,9 милиарда долара за нарушения на санкциите, най-голямата финансова глоба, налагана някога в САЩ по наказателно дело. Управлението на оперативни рискове като тези е също толкова важно – и потенциално толкова скъпо – колкото и управлението на баланса. Една от причините, поради които санкциите се разшириха отвъд параметрите, определени от политиците, е, че банките са били обучени да внимават да ги нарушават, дори и по невнимание.

И накрая, има непреки ефекти, както при всеки макро шок. Изследванията, не е изненадващо, показват, че геополитическият риск намалява стабилността на банката. Една популярна мярка за геополитически риск връща сегашния климат на нива, невиждани след втората война в Ирак. Все още не е известно влиянието върху търговската активност, корпоративното доверие и други двигатели на основния бизнес на банките.

Срещу тези рискове банките имат много високи нива на ликвидност и по-добра платежоспособност, отколкото преди всяка криза от десетилетия насам. Уроците от 2008 г. са популярни в моменти на стрес, но банковите баланси са много по-силни, отколкото бяха тогава. В краткосрочен план банките ще понесат страничните щети от финансовата война; в дългосрочен план те ще се оправят, макар и може би с по-малко апетит от всякога да се впуснат обратно в Русия.