Инвеститорите в облигации се готвят за голямото предлагане преди Джаксън Хол

Неуморимите разпродажби на облигационния пазар през август изтриха и малкото, което беше останало от техния ръст за годината, който в един момент достигаше 4%.

20 August 2023 | 20:00

Автор:

Майкъл Макензи

Редактор:

Антон Груев

Американските дългосрочни облигации с най-висока доходност от години ще се изправят пред сериозно изпитание следващата седмица, защото инвеститорите ще пуснат своите поръчки на 2 рисковани акуциона – точно преди годишното заседание на членове на Федералния резерв в Джаксън Хол, което може да преобърне пазара.

Неуморимите разпродажби на облигационния пазар през август изтриха и малкото, което беше останало от техния ръст за годината, който в един момент достигаше 4%. Следващата седмица американското финансово министерство ще продава на търгове 20-годишни облигации и 30-годишни защитени от инфлация облигации, като търсенето за тях винаги е непредвидимо. Ако инвеститорите не са склонни да рискуват с тях, правителството може да се наложи да им предложи още по-висока доходност.

През по-голяма част от последните 2 години, доходността на американските облигации беше водена нагоре от краткосрочни матуритети в очакване на увеличения на лихвите от страна на Федералния резерв, които в крайна сметка надминаха 5 процентни пункта.

През последния месец обаче, доходността по дългосрочните дългови инструменти привлече вниманието към себе си, заради устойчивостта на трудовия пазар, все още завишената инфлация и разширеното предлагане на нови държавни ценни книжа, които бяха емитирани, за да се запушат дупките във все по-големия държавен дефицит.

„Никой не иска да избързва при такова предстоящо предлагане, особено при дългосрочните облигации,“ казва Джордж Катрамбоун, ръководител отдел Облигации за DWS Americas. “Няма смислени аргументи да се изпреварва настъпателно настроеният Федерален резерв, допълнителното предлагане и изкючително устойчивите икономически доклади в САЩ.”

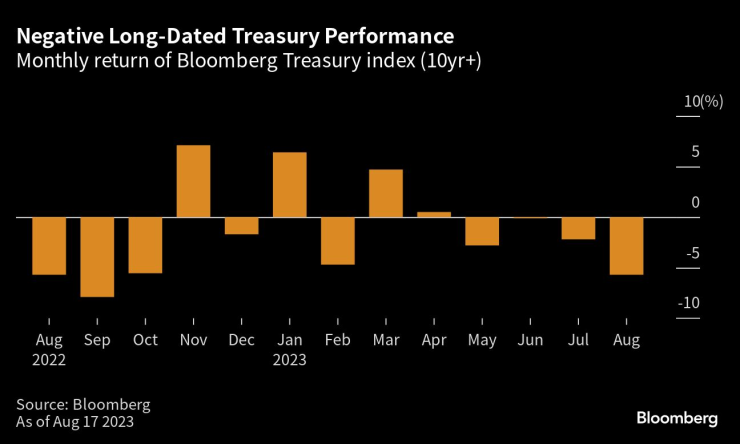

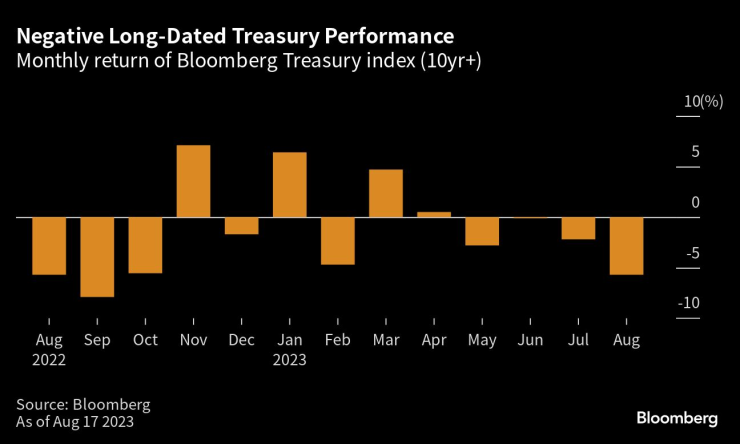

Дългосрочните облигации се представят слабо | Месечна възвращаемост на индекса на Bloomberg за облигациите (над 10 г.)

Този спад се отразява особено болезнено на държателите на облигации, като индекс проследяван от Bloomberg състоящ се от американски облигации с падеж след 10 или повече години, е спадна с 5,7% от началото на август и се насочва към най-слабия си месец от септември насам.

Търговете през следващата седмица са особено тревожни, тъй като 20-годишните облигации и 30-годишните защитени от инфлация облигации (TIPS) имат по-малка инвеститорска база от другите съкровищни продукти, така че търсенето ще бъде внимателно следено за всеки намек, че сегашната криза е към своя край или може би има още какво да се желае.

Със сигурност някои хора имат слабост към 20-годишните облигации, отчасти защото те отдавна се открояват като бенчмарка с най-висока доходност и се търгуват над тези на 10- и 30-годишните облигации.

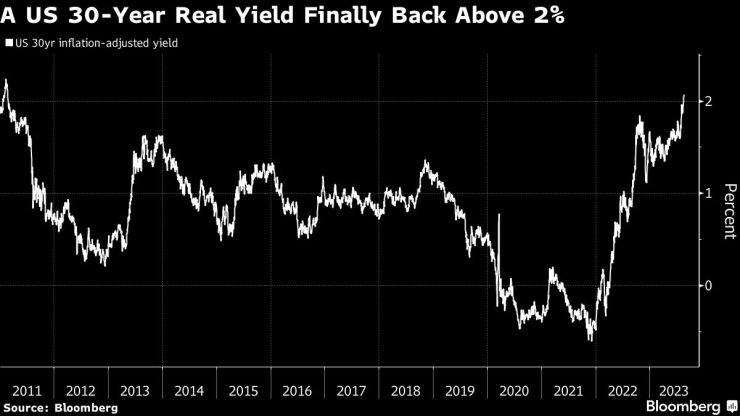

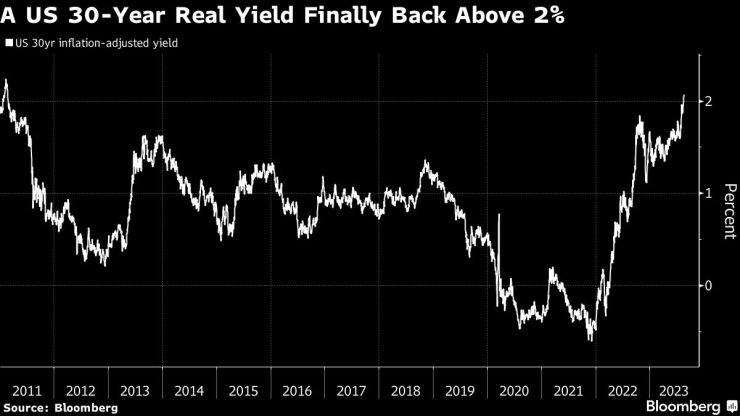

Ключово съображение около продажбата на 30-годишните TIPS е дали пенсионните фондове и застрахователните компании ще бъдат привлечени от доходността над 2%, която не е виждана от 2011 г. насам. Някои представители на Уолстрийт смятат, че тази група инвеститори, която дълго време отсъстваше от тези търгове, може да започне да се завръща.

След като се уталожи прахът от продажбите на дългови книжа, през последната пълна седмица на август - освен че е популярна ваканционна седмица с малко важни икономически съобщения - ще се проведе и годишната конференция на Фед в Джаксън Хол, която понякога се използва за промяна на пазарните очаквания за паричната политика.

Настъпателният тон на председателя Джером Пауъл в петък вероятно ще подложи на изпитание пазара на облигации, който все още вярва в намаляването на лихвите през следващата година. Това е убеждение, което обяснява защо много мениджъри на фондове предпочитат да притежават книжат в пет- до десетгодишния сегмент на пазара, според проучванията за позициониране.

Но при дългосрочните се разиграва борба за надмощие, където скокът на т.нар. реална доходност, изолирана от ефектите на инфлацията, представлява безрисковата норма на възвръщаемост, която инвеститорите изискват.

Реалната доходност на 30-годишните облигации в САЩ най-накрая отново надхвърля 2%

Инвеститорите искат по-висока премия за притежаването на дългосрочен дълг на фона на несигурността относно данните, които биха могли да предизвикат ново повишение на лихвените проценти от страна на Фед по-късно тази година и да задържат лихвите значително над 5% през 2024 г. Съществуват и опасения за предлагането, тъй като Министерството на финансите увеличава продажбите, за да финансира фискалния дефицит, докато Фед се оттегля от пазара, за да свие баланса си.

"Въпросът за това колко срочна премия трябва да бъде остойностена е от голямо значение", пише в имейл Матю Раскин, ръководител на стратегията за лихвените проценти в САЩ в Deutsche Bank. "Някои от моделите на срочната структура, които служителите на Фед използват, все още имат исторически ниски срочни премии за по-дълги срокове, което изглежда... погрешно."

За Меган Суибър, директор на отдел "Стратегия за лихвените проценти в САЩ" в Bank of America, фокусът е върху това дали устойчивата икономика означава, че настоящата дългосрочна оценка на Фед за лихвения процент от 2,5% трябва да бъде коригирана на по-високо равнище.

"В Джаксън Хол наистина ще има два основни дебата ", каза тя. Първата е "колко, ако изобщо трябва да се коригира по-високо лихвеният процент по федералните фондове", а втората е "къде според тях в крайна сметка трябва да бъдат тези дългосрочни лихвени проценти, с което задната част на кривата наистина се изпитва трудности".

Клуб Investor с Ивайло Лаков /п./

Клуб Investor с Ивайло Лаков /п./

Идват коледните банкети: Как да се забавляваш, без да рискуваш кариерата си?

Идват коледните банкети: Как да се забавляваш, без да рискуваш кариерата си?  До дни ще се родят първите бебета, създадени с помощта на изкуствен интелект

До дни ще се родят първите бебета, създадени с помощта на изкуствен интелект  Какви защити имат евробанкнотите и как да разпознаем истинските?

Какви защити имат евробанкнотите и как да разпознаем истинските?  Броят на чужденците в Европа се увеличава, нужни са за работна ръка

Броят на чужденците в Европа се увеличава, нужни са за работна ръка

Георгиев: Само за миналата година са 106 присъдите за сексуални посегателства срещу деца

Георгиев: Само за миналата година са 106 присъдите за сексуални посегателства срещу деца  Тихомир Безлов: Големият проблем за политиката в страната ни е, че няма устойчивост

Тихомир Безлов: Големият проблем за политиката в страната ни е, че няма устойчивост  Максимумът на метеорния поток Геминиди за 2025 г. ще настъпи утре

Максимумът на метеорния поток Геминиди за 2025 г. ще настъпи утре  Станишев: Никога не бих оставил страната в такава ситуация

Станишев: Никога не бих оставил страната в такава ситуация

ВИДЕО: Кубрат Пулев - Мурат Гасиев

ВИДЕО: Кубрат Пулев - Мурат Гасиев  ВИДЕО: Славия – ЦСКА 1948

ВИДЕО: Славия – ЦСКА 1948  Капитан Рафиня извади каталунската армия от блатото

Капитан Рафиня извади каталунската армия от блатото  Шеф на ЦСКА с интересно изказване за селекцията на "червените"

Шеф на ЦСКА с интересно изказване за селекцията на "червените"

Volkswagen попадна в капан

Volkswagen попадна в капан  Stellantis иска да увеличи пазарния дял, но някои марки са изложени на риск

Stellantis иска да увеличи пазарния дял, но някои марки са изложени на риск  Японците са лидери по надеждност и при колите на старо

Японците са лидери по надеждност и при колите на старо  Грешка ли е да сменяте единствено амортисьорите

Грешка ли е да сменяте единствено амортисьорите

продава, Четиристаен апартамент, 92 m2 Варна, Победа, 185000 EUR

продава, Четиристаен апартамент, 92 m2 Варна, Победа, 185000 EUR  дава под наем, Магазин, 35 m2 София, Център, бул. Прага, 750 EUR

дава под наем, Магазин, 35 m2 София, Център, бул. Прага, 750 EUR  продава, Тристаен апартамент, 90 m2 Халкидики, 199000 EUR

продава, Тристаен апартамент, 90 m2 Халкидики, 199000 EUR  продава, Къща, 160 m2 Добрич област, с.Лозница, 11000 EUR

продава, Къща, 160 m2 Добрич област, с.Лозница, 11000 EUR  продава, Хотел, 360 m2 Бургас област, гр.Царево, 412000 EUR

продава, Хотел, 360 m2 Бургас област, гр.Царево, 412000 EUR