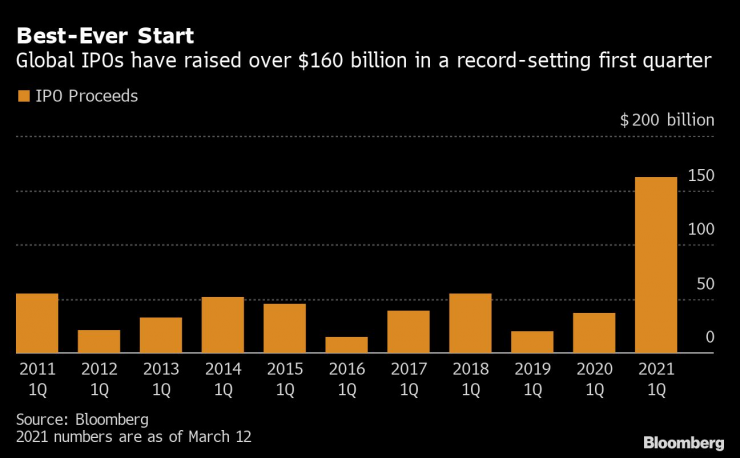

Глобалният пазар на IPO-та се насочва към рекордно първо тримесечие

Рекордните 162,4 милиарда долара са набрани от над 600 емитенти до момента през 2021 г.

Обновен: 10:15 | 13 март 2021

Глобалният пазар на първични публични предлагания се насочва към най-успешното си първо тримесечие в историята въпреки нарастващия скептицизъм относно поведения от САЩ бум на листванията чрез компании за придобиване със специална цел, съобщава Bloomberg.

Рекордните 162,4 милиарда долара са набрани от над 600 емитенти до момента през 2021 г., като обемът на средствата е най-висок за този период на годината в исторически план, показват данни на Bloomberg. Компаниите за придобиване със специална цел са генерирали половината от процеса. За сравнение - едва 37 милиарда долара бяха набрани през първите три месеца на 2020 г.

Безпрецедентните монетарни и фискални стимули, ниските лихвени проценти и доскорошните рекордно високи нива на пазарите помогнаха за бума на традиционните листвания и чрез SPAC компании. Цените на акциите междувременно бяха засегнати от оптимизма, че ваксините ще помогнат за преодоляване на коронавирусната пандемия, насърчавайки икономическото възстановяване.

Над 160 млрд. долара са набрани на глобалния пазар на IPO-та в рамките на рекордното тримесечие. Графика: Bloomberg

Сега пазарите отбелязват спадове, докато инвеститорите оценяват повишаващата се доходност по облигациите и т.нар. победители от пандемията губят инерция. Индексът, който проследява листванията чрез SPAC, се понижава със 17% спрямо достигнатия връх през февруари, като междувременно нарастват опасенията за балон на пазара.

“Волатилността ще тежи на пазара на IPO-та, така че инвеститорите могат да подходят по-избирателно към офертите, в които участват, но когато американските индекси и цените на технологичните акции се покачват, има тенденция инвеститорите да са по-малко избирателни”, посочва Джеймс Палмър, Bank of Americ. Но “силата на пазара на IPO-та е демонстрирана от факта, че качествените предложения, които се появяват на пазара, не намаляват по какъвто и да е начин”, отбелязва той.

Акциите на южнокорейския гигант в електронната търговия Coupang поскъпнаха с 41% в първия ден след дебюта на компанията на борсата. Дружеството набра 4,6 милиарда долара тази седмица в рамките на най-голямото листване в САЩ след това на Uber през 2019 г. Цените на акциите на приложението за запознанства Bumble също се повишават след дебюта му на борсата през миналия месец, когато набра повече от очакваното средства в размер на 2,15 милиарда долара.

През последните седмици имаше и няколко фалстарта, включително този на китайската компания Cheerwin, чиито акции поевтиняха с 13% след дебюта ѝ на борсата в Хонконг в сряда, както и на Oscar Health, чиито цени на акциите се понижиха с 11% в рамките на първата им сесия на борсата в Ню Йорк на 3 март.

В Европа, където сделките нарастват след две години на приглушена активност, компаниите залагат, че недостигът на големи предлагания ще стимулира търсенето. Тази седмица компанията за доставка на храна Deliveroo, победител от мерките срещу коронавирса, и Vodafone обявиха планове за листвания за милиарди долари в региона.

Според банкерите оттеглянето от технологичните акции на фона на нарастващите очаквания за икономическо възстановяване и край на мерките заради пандемията не са лоши новини за IPO пазара.

“Въпреки че IPO пазарът беше движен основно от технологичните компании, започваме да виждаме разширяване на границите по отношение на секторите и експертите очакват да видят повече сектори, които да са представени през втората половина на годината”, посочва Ричард Кормак, Goldman Sachs Group. “След като компаниите и секторите, които бяха ударени от пандемията, започнат да се възстановяват, инвеститорите ще искат да купят това възстановяване”, отбелязва той.