Закупуването на високодоходните облигации на петролните компании се оказва успешен трик за инвеститорите, които нямат нищо против нарастващата негативна реакция срещу дейности, които ускоряват глобалното затопляне.

През юни Ithaca Energy Inc., която оперира сондажни платформи в Северно море, се съгласи на 9% периодични плащания (купони) за продажба на облигации, маркирани като "боклук", с падеж през 2026 г., което почти утрои средния купон на европейския дълг с висока доходност. В САЩ през декември Talos Energy Inc. обеща 12% купон пред инвеститорите за продажба на петгодишни ценни книжа.

Това е знак за тежките условия на заеми, пред които вече се изправя индустрията, бореща се с нестабилността на цените на суровините и високата задлъжнялост, докато преходът към зелена енергия набира скорост. Купоните за облигации за петролни и газови компании сега са средно около 6,2% в сравнение с 3,4% за други европейски емитенти с висока доходност, според данните, събрани от Bloomberg.

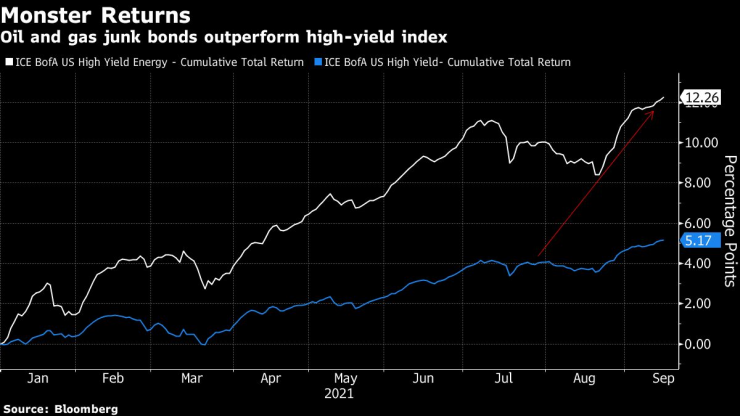

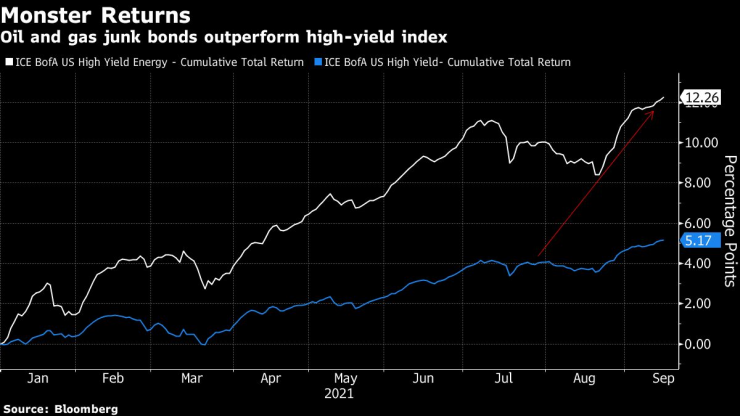

Нефтът и газът „остават една от единствените области с висока доходност, която предлага до двуцифрена възвръщаемост“, каза Дейвид Нюман, главен инвестиционен директор в Allianz Global Investors.

В свят, където глобалният паричен стимул увеличи количеството дълг с отрицателна доходност до рекордно високо ниво, приходите, предлагани от облигации "боклук" на петролни компании, са примамлива възможност. Но докато преценяват дали да се възползват, мениджърите също трябва да вземат предвид нарастващата стигма - от правителствата и инвеститорите - с вредните за околната среда дейности.

Притегателната сила на нежеланите облигации на нефт и газ не се ограничава само до техните високи купони.

Кредитополучателите от бранша намаляват капиталовите разходи и връщат средства обратно в бизнеса си. Това помага да се намали съотношението дълг към Ebitda (Earnings before interest, taxes, depreciation and amortization), рядкост на европейските пазари на облигации "боклук".

„Повечето компании на пазара с висока доходност увеличават съотношението дълг към акции, като същевременно намаляват разходите си за финансиране, но петролните и газовите компании вървят в обратната посока“, каза Нюман. "Виждаме това като огромна възможност тази година."

Друго предимство за инвеститорите е, че обикновено по-кратките падежи на облигации за нефт и газ предлагат защита срещу инфлацията, която расте, докато икономиките се възстановяват от пандемията.

Глад за печалби

Досега нарастващото търсене на пазара на инвестиции със солидни екологични данни не се е оказало пречка за петролните и газовите компании да използват европейските пазари на облигации, тъй като инвеститорите продължават да търсят доходност.

Поне в краткосрочен план цената за избягване на сектор, който представлява голяма част от американския индекс с висока доходност, изглежда твърде голяма, казва Ажар Хюсеин, ръководител за глобалния кредит в Royal London Asset Management.

„Не можете да изключите въглерода от глобално портфолио с висока доходност, без това да повлияе на възвръщаемостта ви, тъй като над 15% от сектора са директно нефт и газ“, каза той.

Попитан за потенциалните щети на репутацията от продължаващите инвестиции в изкопаеми горива, Хюсеин каза, че е по-добре инвеститорите да разговарят с компаниите относно плановете им за промяна, вместо да загърбят сектора.

„Диалогът, а не изключването, е по-добрият подход“, каза той. „Като инвеститор имате място на масата, имате всъщност комуникационна линия в компанията и можете да промените нещата.“

През последния месец енергийният сектор си върна около 90 базисни пункта спрямо 54 базисни пункта за американските високодоходни пазари като цяло, според ICE BofA. Енергийните облигации на САЩ донесоха на инвеститорите възвръщаемост от 11% до момента, в сравнение с 4,6% за по-широкия американски дълг с висока доходност.

Засилващ се натиск

Но също така няма съмнение, че натискът върху инвеститорите да премахнат кредити, свързани с изкопаемите горива и високите въглеродни емисии, от техните портфейли, се увеличава. Това в крайна сметка ще усложни ситуацията на компаниите в сектора, като увеличи разходите по заеми.

„Без очевидна промяна и отчитане на очакванията за ESG, фирмите ще имат по-труден достъп до дългов капитал, включително на пазарите с висока доходност“, каза Тим Мецген, ръководител на консултантския съвет по дълговете в Alvarez & Marsal в Лондон.

ING Groep NV заяви, че ще намали кредитирането на компаниите за изкопаеми горива с по-бързи темпове от планираното, тъй като кредиторите бързат да намалят въглеродния си отпечатък, за да изпълнят целите на Парижкото споразумение.

След пет до десет години няма да останат много петролни и газови кредитополучатели, които да могат да се възползват от пазарите на облигации, каза Мецген, добавяйки, че основният източник на финансиране на сектора все повече ще идва от собствения капитал, вместо от дълга.

Големите решения – док. поредица на Bloomberg

Големите решения – док. поредица на Bloomberg

Закопчаха 42-годишна варненка с дрога зад волана

Закопчаха 42-годишна варненка с дрога зад волана  България е на първо място в ЕС по деца пушачи

България е на първо място в ЕС по деца пушачи  Иззеха близо 370 л алкохол и 3 сепаратора от бивш казан във Варненско

Иззеха близо 370 л алкохол и 3 сепаратора от бивш казан във Варненско  Внимание родители! Храна от детската кухня във Варна днес ще закъснее

Внимание родители! Храна от детската кухня във Варна днес ще закъснее

ЕС ще спасява "вегетарианския бургер" и "наденичките на растителна основа"

ЕС ще спасява "вегетарианския бургер" и "наденичките на растителна основа"  ПП-ДБ се подигра на Слави, лепна му името Диван Диван

ПП-ДБ се подигра на Слави, лепна му името Диван Диван  ЮНЕСКО призна българската гайда за световно наследство

ЮНЕСКО призна българската гайда за световно наследство  Инфлацията в Гърция расте преди празниците

Инфлацията в Гърция расте преди празниците

Най-после! Левски обяви важна новина + ВИДЕО

Най-после! Левски обяви важна новина + ВИДЕО  Байерн никога не се предава и обърна Спортинг с агресия

Байерн никога не се предава и обърна Спортинг с агресия  Сенсей Петко Чирпанлиев разкри най-важните уроци

Сенсей Петко Чирпанлиев разкри най-важните уроци  Киву обясни защо Интер падна от Ливърпул

Киву обясни защо Интер падна от Ливърпул

Opel Astra получи малки, но важни промени

Opel Astra получи малки, но важни промени  Най-готините автомобилни цветове на 2025

Най-готините автомобилни цветове на 2025  BYD произведе 113 GWh батерии и обяви война на дефектите

BYD произведе 113 GWh батерии и обяви война на дефектите  Mercedes прелетя над кръгово, след като шофьорът припадна

Mercedes прелетя над кръгово, след като шофьорът припадна

дава под наем, Двустаен апартамент, 73 m2 Пловдив, Тракия, 112000 EUR

дава под наем, Двустаен апартамент, 73 m2 Пловдив, Тракия, 112000 EUR  дава под наем, Двустаен апартамент, 52 m2 София, Хаджи Димитър, 550 EUR

дава под наем, Двустаен апартамент, 52 m2 София, Хаджи Димитър, 550 EUR  дава под наем, Едностаен апартамент, 42 m2 София, Витоша, 360 EUR

дава под наем, Едностаен апартамент, 42 m2 София, Витоша, 360 EUR  продава, Парцел, 800 m2 София, Кокаляне (с.), 78000 EUR

продава, Парцел, 800 m2 София, Кокаляне (с.), 78000 EUR