Времето е подходящо, за да бъдете банкер

JPMorgan Chase & Co. обяви, че приходите нарасват с 20% през четвъртото тримесечие

Автор: Станислава Цветкова

Когато най-голямата здравна криза в света от един век настъпи през февруари, централните банкери и политици се втурнаха да защитават икономиките си, пише Елиса Мартинуци за Bloomberg. По думите й ограниченията от пандемията заплашиха дори най-здравите финансови компании, чийто колапс би влошил кризата.

„Но трилионите долари предоставени на компании и домакинства, придружени от облекчаване на регулаторните изисквания към заемодателите, не само гарантираха, че финансовата система е омекотена от шока. За някои джобове на глобалните финанси наличието на свежа ликвидност беше огромно благо, дори когато икономиките се разпаднаха“, пише Мартинуци.

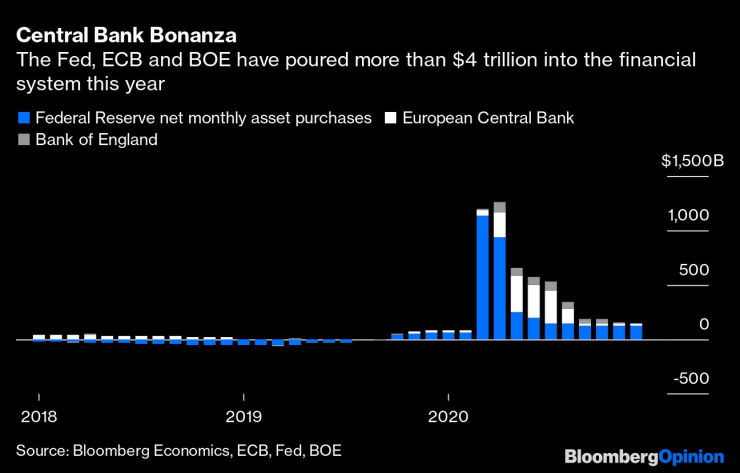

Федералният резерв (Fed), Европейската централна банка (ECB) и Английската централна банка (BoE) са вложили повече от 4 трилиона долара във финансовата система тази година. Графика: Bloomberg

Много банки се справят доста добре и стават все по-големи. Подсилени от стабилен капитал и евтино финансиране, победителите през 2020 г. трябва да „яхнат вълната“ на парична експанзия през 2021 г., дори ако отнеме години на икономическият растеж да се възстанови. Разбира се, подчертава коментаторът на Bloomberg, траекториите на пандемията и икономиката остават несигурни.

„Улесенените политики могат да бъдат ограничени преди ваксината да даде реален ефект. Въпреки това шансовете са изкривени в полза на финансови фирми, които улесняват и управляват този огромен прилив на ликвидност“, се посочва още в анализа.

Главните бенефициенти са големите трейсърски операции. След кризата и фалита на американската банка Lehman Brothers през 2008 г., символ на световната финансова криза, търговията се концентрира в по-малко банки, което увеличава разликата между възможностите на финансовата индустрия и онова, което й липсва. Тазгодишните изблици на волатилност, огромни ротации на пазара и покачващи се стойности на активите възнаградиха Wall Street с безпрецедентни приходи. През първите девет месеца приходите от търговия на фирмите в топ 10 са се увеличили с около една трета, според McKinsey & Co, като американските гиганти са взимат повече пазарен дял от малкото си останали европейски съперници.

JPMorgan Chase & Co. обяви, че приходите й нарасват с 20% през четвъртото тримесечие.

„Условията остават идеални за банкерите. Рекордните продажби на дълг през тази година ще доведат до повече рефинансиране. Правителствата продължават да дават икономическа подкрепа, а централните банки продължават да облекчават паричната политика“, пише още коментаторът.

В една от по-смелите прогнози за трейдинг операциите за 2021 г. Deutsche Bank казва, че приходите й трябва да спаднат само „леко“ през следващата година, в сравнение с продажбите през 2020 г. Дори ако централните банки обърнат курса, е напълно възможно колебанията на пазарите и пренастройката на портфейлите да стимулират по-голяма търговска активност.

Инвеститорите освен това намаляват депозитите си, преминавайки от пари в брой към по-рискови продукти. Това вливане на свежи пари в облигации и акции може да увеличи активите на институционалните инвеститори.

Активите в BlackRock, най-голямата компания за управление на глобални инвестиции, се повишават до рекордно високи стойности през третото тримесечие.

Тъй като цените на активите се възстановяват, мнозина се обръщат към банките, за да управляват спестяванията им.

„Morgan Stanley, Goldman Sachs Group и JPMorgan се фокусират върху управлението на активи и богатство. Това е знак докъде ще се повиши растежът на индустрията: очаква се глобалното богатство да продължи да изпреварва увеличаването на БВП“, отбелязва коментаторът от Bloomberg.

Междувременно потребителите в САЩ са въоръжени с 1 трилион долара спестявания, според консултантската компания Greenmantе. За финансовите фирми увеличаването на разходите би се отразило чрез повече такси за трансакции и лихви, които събират по кредитните карти.

Това не означава, че банкерите нямат проблеми, отбелязва Мартинуци. Спадът на лихвените проценти уврежда маржовете по кредитите, дори ако заемите нарастват силно. Нетният лихвен доход в четирите най-големи американски банки спада до най-ниското си ниво от повече от пет години през третото тримесечие. McKinsey изчислява, че до 2024 г. банките в световен мащаб могат да отчетат приходи с 14% по-ниски от очакваните преди пандемията заради рекордно ниските лихви.

Друго притеснение е, че неизпълненията и просрочията по заемите тепърва започват да се материализират, тъй като някои мерки на правителствената подкрепа намаляват. Освен ако банките не са се подсигурили внимателно през 2020 г., може да отнеме още една година, за да се компенсират по-ниските маржове на кредитиране.

В САЩ администрацията на Байдън може да е по-строга по отношение на финансовите услуги от президента Доналд Тръмп, докато в Европа Brexit заплашва да фрагментира пазарите и да забави възстановяването на икономиката на Великобритания.