Хедж фондовете играят опасна игра по отношение на Япония и Китай

Закриването на макрохедж фонд предизвика шокови вълни в света на управлението на активи в Азия

Редактор: Галина Маринова

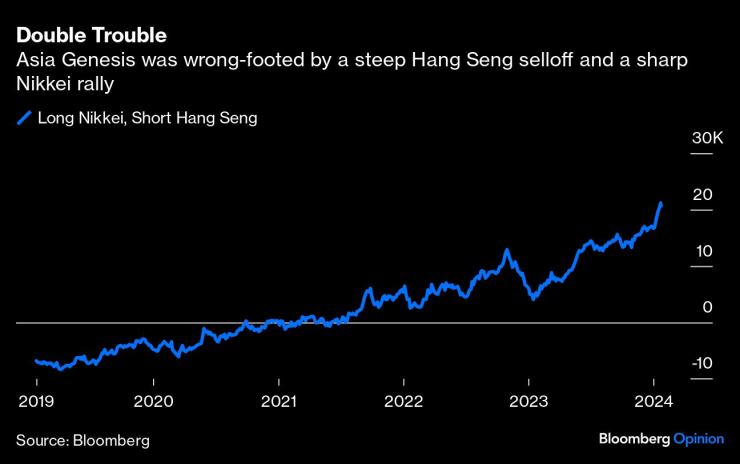

Базираната в Сингапур компания Asia Genesis Asset Management Pte закрива своя макрофонд, след като загуби 18,8 % през първите седмици на януари от погрешен залог по отношение на Япония и Китай. Главният директор по инвестициите Чуа Сун Хок беше настроен мечи за японските акции и бичи за китайските и беше изненадан от рязката разпродажба на индекса Hang Seng и също толкова впечатляващото рали на Nikkei 225 Stock Average.

Двойна неприятност. Азия Генезис беше изненадан от рязката разпродажба на Hang Seng и силното рали на Nikkei

Чуа не е обикновен мениджър. Той има дълъг и успешен опит в инвестирането в Северна Азия. Неговият японски макрофонд, управляван между 2000 и 2009 г., постигна годишна възвръщаемост от 18,7% и надмина Nikkei с 388%. От създаването си през май 2020 г. до октомври миналата година последният му фонд за Азия е постигал положителна месечна възвръщаемост в 64% от случаите. Следователно рязкото понижение през януари беше жестоко и необичайно.

Загубил ли е Чуа усета си? Защо не е поставил по-бързо стоп-запор на своята търговия с дълги и къси позиции? Като оставим настрана оставащите въпроси, Asia Genesis е поучителна история за тези, които залагат на политически и икономически събития.

Както Япония, така и Китай може би преминават през структурен прелом, при който случилото се в миналото вече не е прозорец към бъдещето. Засега макротърговията не работи, поне не и на тези два важни пазара.

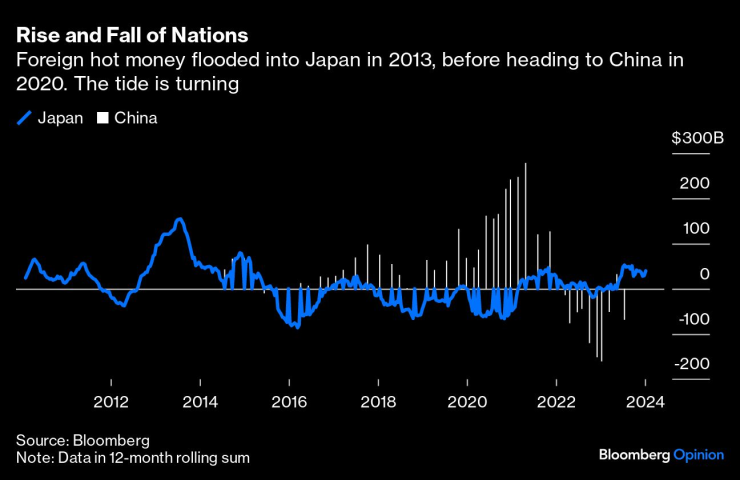

Години наред инвеститорите бяха приучавани да отхвърлят поскъпването на японските акции като поредната светкавица, докато същевременно се вълнуваха от всеки слух за стимулиращи мерки от страна на Пекин. В края на краищата, те бяха водени от изпитания и трудности. През 2013 г. чужденците вляха около 155 млрд. долара, безрезервно прегръщайки Абеномиката. Тази еуфория се изпари, тъй като инвеститорите се разочароваха от вечното чакане за структурни реформи и за постигане на целта на Японската централна банка за инфлация от 2%.

Междувременно Пекин има завидна история на "шок и страхопочитание". Преустройството на бедняшките квартали - програма за намаляване на бедността, която замени старите, разрушени жилища с нови, с достъпни цени, извади китайския пазар от кризата през 2015 г. Решителният и ефективен контрол на правителството на Covid в първите дни на пандемията запази икономиката, докато голяма част от света беше в хаос.

Възход и падение на нациите. Чуждестранните горещи пари заливат Япония през 2013 г., преди да се насочат към Китай през 2020 г. Приливът се обръща

Тези исторически уроци може би са били водещи за Чуа и неговите силни убеждения, дори когато много мениджъри на парични средства са вървели в обратна посока. "Спредът между Nikkei и Hang Seng се е променил от -16 000 до +16 000 през последното десетилетие, връщайки се към нивата отпреди Китай да се присъедини към СТО", пише той в писмото за закриване, позовавайки се на относително по-доброто представяне на японските акции.

Чуа се е опарил от силата на потоците от горещи пари в Япония и от твърде голямата вяра в политиците в Пекин. В писмото той се учудва, че ETF-ите на Nikkei се купуват с 20% премия спрямо нетната стойност на активите им в континентален Китай, и казва, че е подценил "колко дълго ще продължи това". Междувременно "непостоянната пазарна подкрепа от страна на Китай доведе до трайното и значително движение надолу на индекса Hang Sang".

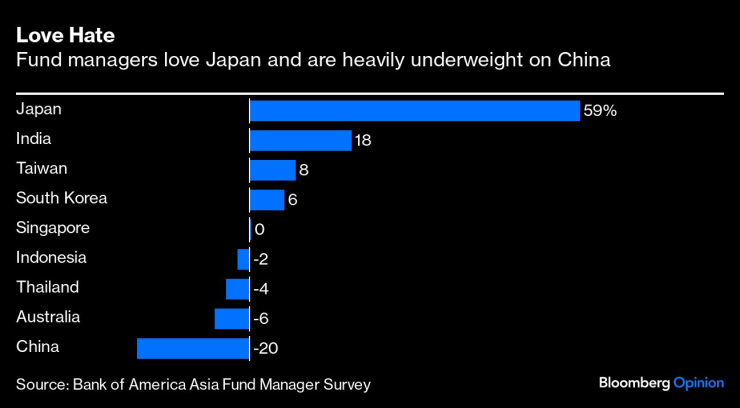

Любов и омраза. Мениджърите на фондове обичат Япония и са силно подценени по отношение на Китай

За да сме сигурни, възможните структурни промени може да са само мираж и Япония и Китай да се върнат към старите си порядки. Горещите пари са непостоянни, а японците може все още да стоят далеч от родния си пазар дори с появата на необлагаемите инвестиционни сметки. Същевременно сривът на китайския фондов пазар се превърна в политически проблем, който в крайна сметка може да принуди Пекин да се намеси. Виждането на Чуа в крайна сметка може да се окаже правилно.

Тази година всички обичат Япония и мразят Китай. Но и в двата случая не изграждайте дълги и къси сделки. Макрофондовете работят добре, когато има ясни тенденции, като например неудържимото рали на долара през 2022 г. Тъй като Японската централна банка и президентът Си Дзинпин държат пазарите в неведение, човек може да бъде измамен и от двете страни. "Загубих своето предимство в областта на знанията, търговията и психологията", признава Чуа. Нека думите на този ветеран бъдат предупреждение за онези, които все още са в играта.