През 2023 г. пазарите ще плащат за егоцентризма на Мъск

Сделката между американския предприемач и Twitter остави недоволни големите банки

Редактор: Николета Рилска

Когато Илон Мъск се отказа от споровете и приключи придобиването на Twitter за 44 милиарда долара в края на октомври, това беше едно от последните неща, които неговите инвестиционни банкери искаха да видят. Споразумението остави Wall Street с още по-голямо бреме от нежелани, високорискови заеми – поредната пречка пред рестартирането на сделките през 2023 г., пише Пол Дейвис за Bloomberg.

Дългът на стойност 13,5 милиарда долара, подкрепящ приключенията на технологичния магнат в социалните медии, се добави към повече от 40 милиарда долара подобни заеми и облигации, които банките вече бяха задържали в балансите си след срив на инвеститорския апетит през 2022 г. Големите американски и европейки банки, които са поели финансирането на частни придобивания с висок ливъридж, регистрираха над два милиарда долара загуби по дълга, който не са могли да продадат. Предстоят още загуби, включително големи удари от дълга на Twitter.

С наближаването на 2023 г. инвеститорите продължават да следят този пазар: той ще бъде един от най-ясните показатели за здравето и рентабилността на инвестиционните банки.

Финансирането с ливъридж разчита на това, че банките могат да разпределят заеми, които са подписали бързо, когато сделка бъде приключена: Това освобождава място в балансите им, за да обещаят финансиране за следващата сделка и да поддържат консултантските такси. Настоящото изоставане означава, че инвестиционните банкери вероятно влизат в 2023 г. с ограничени възможности, а все още трябва да работят във волатилна и предизвикателна среда.

Банкерите прекараха последните седмици на 2022 г. в изпробване на необичайни начини за прехвърляне на заеми. За огромната сделка на Мъск кредиторите, водени от Morgan Stanley, са се опитали да убедят милиардера да замени част от дълга на Twitter с лични заеми, които биха били обезпечени с повече от неговия дял в Tesla, съобщават от Bloomberg News. Това би направило заемите по-малко тежки за Twitter и по-безопасни и по-евтини за притежаване от банките, тъй като дългът ще бъде обезпечен срещу лесно продаваеми акции на Tesla.

Това ще освободи капацитет във финансовите подразделения с ливъридж за сключване на нови сделки. Мярката също би намалила разходите за обслужване на дълга на Twitter със значителна сума.

Финансирането с ливъридж е най-големият проблем след колапса в сключването на сделки и набирането на средства от компаниите през 2022 г., до който доведоха войната, инфлацията и нарастващите страхове от рецесии в много икономики. Мениджърите на Wall Street останаха разтревожени за бизнеса през 2023 г., като няколко използваха конференция на Goldman Sachs през декември, за да алармират за икономиката на САЩ, корпоративните печалби и перспективите пред финансовите пазари. Техните послания бяха насочени към собствените им служители, тъй като годишните битки за изплащане на бонуси започват, а междувременно текат и съкращения на работната сила.

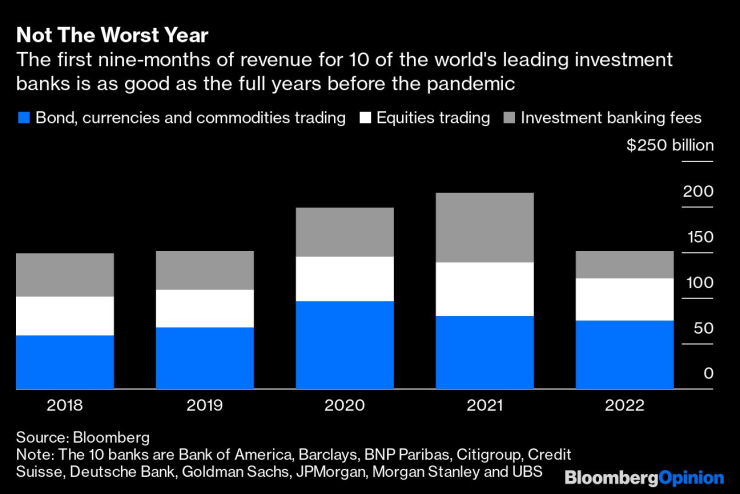

Това, което звучи като тежък спад, всъщност е само забавяне на темпа след историческите ръстове през 2020 г. и 2021 г. Приходите от инвестиционно банкиране и търговските отдели не са далеч от нивата от 2018 и 2019 г. – таксите при инвестиционното банкиране вероятно ще се понижат с около 20% през 2020 г. в сравнение с тези две години, но приходите от търговските звена вече бяха далеч по-силни само след първите девет месеца на 2022.

Приходите на 10-те водещи инвестиционни банки за първите девет месеца на 2022 г. надминават предпандемичните им нива. Графика: Bloomberg

И така, какви са очакванията за 2023 г.? Заемите с ливъридж са страхотен пазар, който да се наблюдава в хода на годината, за да се прецени как се развива ситуацията. Инвестиционните банкери обикновено могат да проследят как проблемните пазари се „спъват“ и възстановяват: интересът отслабва първо към най-рисковите активи и последно се завръща към тях. Емитирането на облигации от инвестиционен клас вече намери удобна зона на ценообразуване, където компаниите са щастливи да вземат заеми, а инвеститорите са доволни да им ги дават. Заемите с ливъридж, най-рисковите облигации и продажбата на нови акции обикновено са последните активи, които отново намират пазар.

Банките все още са готови да гарантират сделки за заеми с ливъридж сега, но условията са много по-строги за бъдещите кредитополучатели, отколкото в първите месеци на 2022 г. Банките искат повече свобода да променят лихвените проценти по заемите, за да привличат инвеститори и да могат да продават с по-високи отстъпки, като кредитополучателят поема разходите вместо банката. Това затруднява сключването на сделки: основно подчертава разликата между възвръщаемостта, от която се нуждаят притеснените дългови инвеститори, за да заложат на нови заеми, и разходите за финансиране, които частният собственик може да си позволи да плати, докато все още има шанс да направи приличен възвръщаемост на собствения си капитал.

Преди тази празнина да започне да се затваря, лихвените проценти на централните банки трябва да достигнат върховите си нива и пазарите да се успокоят. Колкото повече време отнеме, толкова по-лоша ще бъде 2023 г. за таксите за инвестиционно банкиране и толкова по-сериозни ще бъдат съкращенията на работни места. Ако банките успеят да накарат новите или потенциални собственици зад най-големите кредитополучатели да поемат сами по-голям финансов риск - както се опитват да направят с Мъск - те ще имат повече шансове да рестартират дейността по поглъщания и като цяло всичко останало.